Насколько сильно может укрепиться доллар?

27-11-2015, 10:54. Разместил: Редакция ОКО ПЛАНЕТЫ

В течение последних лет американский доллар продолжает укрепляться, хотя после 2000 г. мы видели долгосрочный нисходящий тренд. Укрепление валюты США оказалось сильнейшее влияние на все глобальные рынки.

Весь вопрос в том, как долго будет длиться это долларовое ралли.

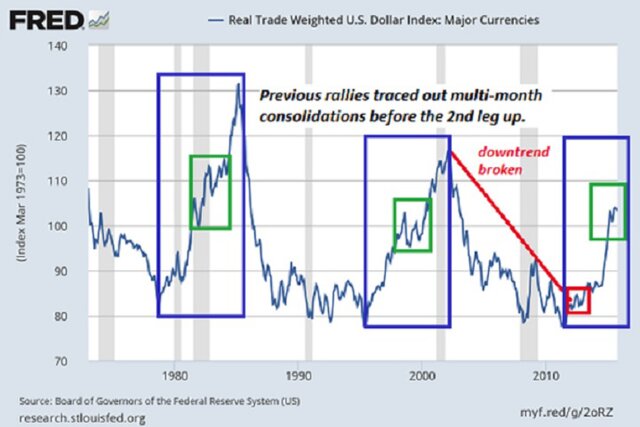

Долгосрочный график торгового взвешенного индекса доллара предлагает некоторые подсказки.

Во-первых, все тенденции с долларом длятся в течение некоторого времени, поэтому если ралли будет происходить по образу предыдущих длительных движений, то оно вряд ли исчерпает себя в течение одного года.

Во-вторых, ранее доллар мог консолидироваться в течение нескольких месяцев, прежде чем начинать второе долгосрочное ралли.

В-третьих, доллар США очень быстро рос до предыдущих пиков, а затем возвращался обратно к уровню 80 пунктов.

Это ставит еще один вопрос: как сильно может вырасти доллар в этот раз?

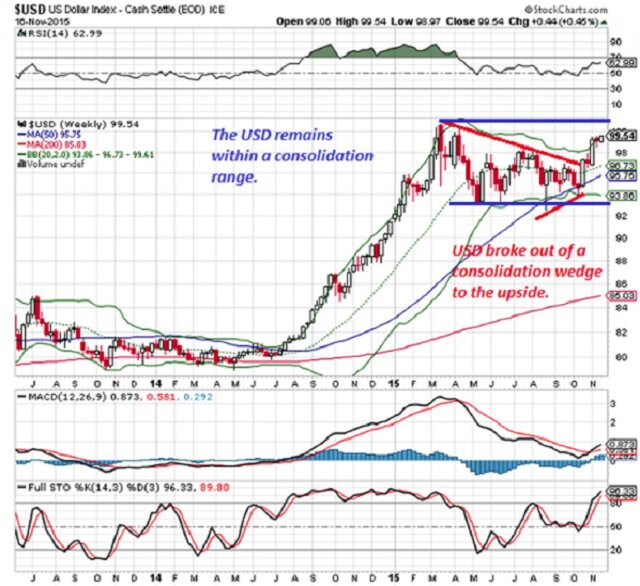

Если посмотреть внимательно на график, то мы увидим, что доллар, после того как в прошлом году пробил 85 пунктов, находится в достаточно узком диапазоне. Это может быть консолидацией, и после ее окончания доллар может вырасти еще примерно на 20 пунктов и больше.

В результате индекс доллара достигнет примерно 120 долларов.

Далее рост будет уже затруднен, хотя ранее индекс доллара достигал 130-165 пунктов.

Кто пострадает, если доллар вырастет?

Любое повышение курса доллара по отношению к другим валютам, будет серьезным сопротивлением, поскольку крупные игроки, которые несут из-за этого убытки, будут стараться противодействовать.

Давление будет особенно усиливаться при превышении 100 пунктов. Уже сейчас прибыль корпораций США сильно пострадала от крепкого доллара, а дальнейший рост обменного курса только ухудшит ситуацию.

Основные американские корпорации получают 40-50% своей прибыли на зарубежных рынках, и эта прибыль выражена в других валютах. Несколько лет назад 1 евро прибыли превращался в $1,4, а сейчас 1 евро – это всего $1,07.

Прибыль упала на 24% только за счет укрепления доллара.

Ситуация усугубляется тем, что компании берут кредиты в долларах, а прибыль получают в другой валюте, то есть теряют еще больше своих денег.

Но кто-то вполне успешно зарабатывает, хотя самые хорошие схемы доступны только очень крупным игрокам.

Вот как выглядит типичная схема керри-трейд:

- Шаг 1. Занять $1 млрд по месячной ставке Libor, стоимость заемных средств составит 0,16%.

- Шаг 2. Купить на миллиард долларов 1,075 млрд австралийских долларов.

- Шаг 3. Купить двухлетние государственные облигации Австралии, с доходностью 2,52%.

- Шаг 4. Получать $23 млн в год ничего не делая вообще.

Если валюта облигаций номинирована в валюте, которая укрепляется по отношению к доллару, трейдеры получают большую прибыль. Но если растет доллар, ситуация менее приятна.

Суммы средств, участвующих в керри-трейд, просто огромны. По данным газеты Telegraph, это примерно две трети из $11 трлн кросс-национальных кредитов в долларах США.

Если доллар продолжит расти, потери будут увеличиваться, а убыток у отдельных компаний и трейдеров может быть просто катастрофичным. Каждый, кто брал кредиты в долларах для керри-трейд, сталкивается с риском потерь.

Не исключено, что в 2016 г. сильный доллар окажется огромное понижательное давление на фондовые рынки США.

Вернуться назад