Девальвация юаня обрушила корпоративные бонды США

17-08-2015, 12:45. Разместил: Редакция ОКО ПЛАНЕТЫ

Businessinsider

Девальвация юаня спровоцировала довольно сильное падение европейских акций, однако американские фондовые активы все так же непоколебимы, чего не скажешь об облигациях корпоративного сектора США.

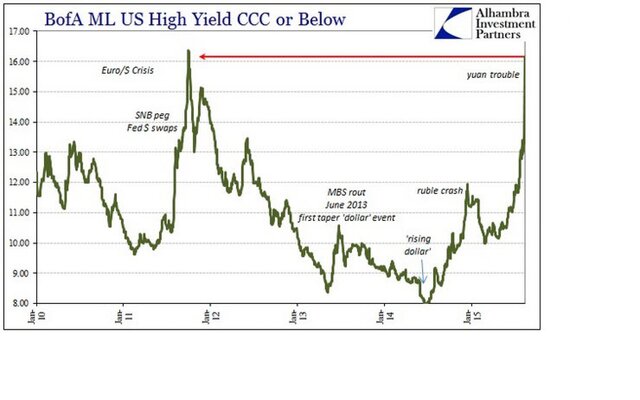

Тем временем расхождение между стоимостью страховки по акциям и кредитных рынков достигло уровней, которых участники рынка не видели с момента краха банка Bear Stearns. Итак, что же произошло с доходностью высокорисковых корпоративных облигаций США на прошлой неделе? The Bank of America/Merrill Lynch High Yield CCC Yield - индикатор доходности самых рисковых облигаций корпоративного сектора - вырос с 13,58% до 16,18%. Это самый сильный скачок доходности с момента начала кризиса.

Zerohedge

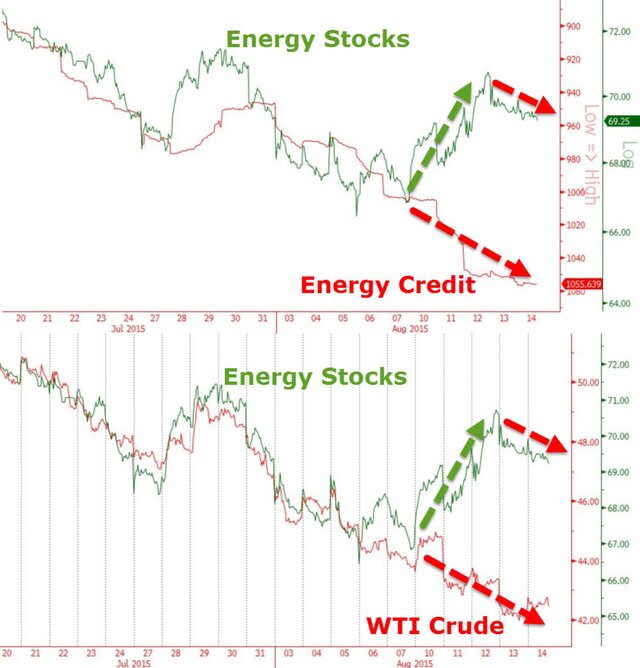

Под распродажи попали не только самые "мусорные" облигации, весь рынок высокодоходных корпоративных облигаций США начинает впадать в состояние кредитного голода, поскольку занимать под такие ставки уже не имеет никакого смысла. Особенно сильно пострадали облигации компаний сектора энергетики. По отдельным эмитентам доходности и вовсе достигали исторических максимумов. При этом, как мы уже отметили, фондовый рынок практически никак на это не реагирует, что в принципе противоречит нормальному функционированию рынка.

Zerohedge

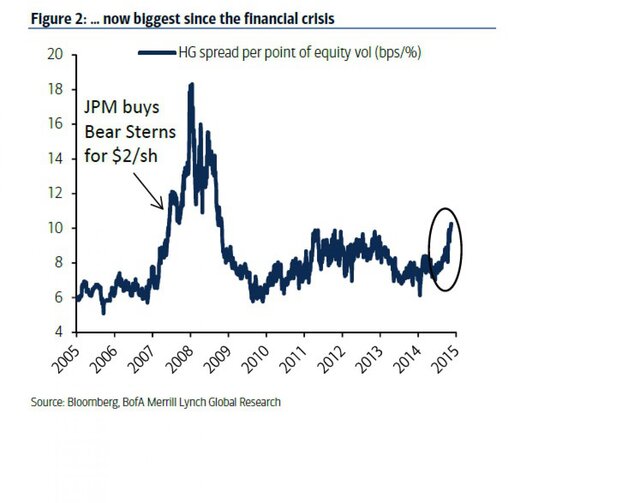

В Bank of America отмечают, что только за последние пару недель мы стали свидетелями расширения кредитных спредов, при этом волатильность на рынке акций продолжила снижаться. Эксперты банка также отмечают, что последний раз что-то подобное наблюдалось 6 марта 2008 г. - всего за несколько дней до краха банка Bear Sterns.

Важно отметить тот факт, что в 2008 г. фондовый рынок по сравнению с кредитным также чувствовал себя очень и очень неплохо, но, как известно, до поры до времени. Стоит, правда, сказать, что и условия в целом на финансовых рынках были другие. Это сейчас практически по всему миру действуют нулевые процентные ставки, а тем, кто испытывает финансовые проблемы, как правило, оказывают помощь.

Zerohedge

Иными словами, глядя на фондовый рынок США, мы видим полную умиротворенность, за которой скрываются буквально панические распродажи на рынке долговом. При этом в Bank of America отмечают, что они не пытаются предсказать новый кризис, а лишь указывают на те события, которые попросту нельзя игнорировать.

Дело в том, в истории финансовых рынков еще не было такого, чтобы рынок акций оказался прав, а рынок облигаций не прав.

На фоне роста ожиданий по поводу повышения процентных ставок со стороны ФРС участники рынка начали закладывать это событие в котировки. По мере увеличения продавцов ситуация на рынке корпоративных облигаций ухудшилась, а окончательно ситуацию испортила неожиданная для многих девальвация юаня.

Напомним, что в прошлый вторник Народный банк Китая провел самое масштабное ослабление своей валюты, затем проделал такие же действия в среду и четверг. Девальвация юаня внесла на финансовые рынки определенную панику и, возможно, будет иметь серьезные последствия в будущем.

Вернуться назад