Нефтяная сделка США с Саудовской Аравией: от взаимной выгоды к мегапровалу

5-08-2015, 08:32. Разместил: Редакция ОКО ПЛАНЕТЫ

Нефтяная сделка США с Саудовской Аравией: от взаимной выгоды к мегапровалу

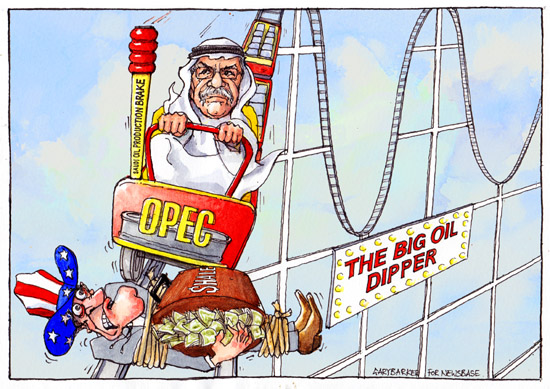

Кто бы мог подумать, что дойдёт до такого? Явно не администрация Обамы и его команда гениальных неоконсервативных стратегов в геополитике. Потрясающее «взаимовыгодное» предложение Джона Керри, прозвучавшее 11 сентября в Джидде во время встречи с королём Саудовской Аравии Абдаллой (Abdullah), было крайне простым: следует повторить крайне успешную сделку, заключённую Государственным департаментом США с Саудовской Аравией в 1986 г., когда Вашингтон убедил саудовцев перенасытить мировой рынок в период профицита, чтобы обрушить цены на нефть по всему миру, своего рода «нефтяной шок наоборот». В 1986 г. удалось успешно сокрушить пошатнувшийся Советский Союз, в крайней степени зависимый от валютных доходов от экспорта нефти для поддержания своей власти.

Итак, хотя это не предавалось огласке, 11 сентября 2014 г. Керри и Абдалла договорились о том, что саудиты используют свои нефтяные ресурсы в качестве рычага давления для того, чтобы поставить путинскую Россию на колени.

В то время это, несомненно, казалось блестящей идеей.

На следующий день 12 сентября 2014 г. подразделение Министерства финансов, метко названное Управлением контртеррористической и финансовой разведки, которым руководит заместитель министра Дэвид Коэн (David S. Cohen), объявило о введении новых санкций против таких энергетических гигантов России как «Газпром», «Газпром Нефть», «Лукойл», «Сургутнефтьгаз» и «Роснефть». Таким образом, американским нефтяным компаниям запрещалось вести с российскими предприятиями совместную деятельность по добыче нефти или газа на шельфе или в Арктике.

Затем, пока рубль будет стремительно падать, а крупнейшие российские корпорации бороться за доллары для межгосударственных расчётов в конце года, обрушение мировых цен на нефть прикончит режим Путина. Именно так думали бездушные болваны, которые сегодня считаются политиками в Вашингтоне. Виктория Нуланд (Victoria Nuland) ликовала, нахваливая новое высокоточное оружие в финансовой войне в Управлении контртеррористической и финансовой разведки Дэвида Коэна.

В июле 2014 г. нефть марки West Texas Intermediate, определяющая ценообразование на внутреннем нефтяном рынке США, торговалась на уровне $101 за баррель. Впервые с 1970-х гг необычайный бум на рынке сланцевой нефти превратил США в одного из ведущих нефтяных игроков.

Когда в начале января этого года цена WTI достигла $46, всё неожиданно оказалось иначе. Вашингтон осознал, что они наступили на свои же грабли.

Они поняли, что имеющая чрезмерные долги американская сланцевая нефтяная промышленность была готова рухнуть вслед за падением цен на нефть. За кулисами Вашингтон и Уолл-Стрит тайно договорились искусственным образом стабилизировать цепную реакцию близящегося банкротства сланцевой нефтяной промышленности в США. Результатом этого стал медленный рост цен, достигший в феврале $53. В пропаганде Уолл-Стрит и Вашингтона всё чаще стали мелькать заявления об окончании падения цен на нефть. К маю цены доползли до $62, и почти все были убеждены, что нефтяная промышленность выходит из кризиса. Но как же они ошибались.

Саудиты что-то не радуются

После встречи Керри и Абдаллы 11 сентября у саудитов появился новый король, абсолютный монарх и хранитель двух святынь, король Салман (Salman). Он стал преемником умершего старого короля Абдаллы. Однако министр нефтяной промышленности остался прежний – 79-летний Али аль-Наими (Ali al-Naimi). Именно аль-Наими видел в предложении Керри блестящую возможность избавиться от растущей угрозы конкуренции на рынке, которую несла в себе нетрадиционная сланцевая нефтяная промышленность США. Аль-Наими неоднократно заявлял, что он намерен устранить американскую сланцевую нефть, “причиняющую неудобства” господству Саудовской Аравии на мировых нефтяных рынках.

Саудиты не просто не рады вторжению американской сланцевой нефти в их нефтяное королевство,они более чем огорчены недавней сделкой, которую администрация Обамы заключила с Ираном. Ведь похоже на то, что через несколько месяцев это приведёт к отмене экономических санкций против Ирана. Фактически саудиты вне себя от ярости по отношению к Вашингтону, они настолько злы, что открыто признали альянс со своим заклятым врагом, Израилем, цель которого заключается в борьбе с растущим доминированием Ирана в регионе – Сирии, Ливане и Ираке.

Всё это прибавилось к железной нацеленности Саудовской Аравии, при способствовании союзников на Ближнем Востоке, на дальнейший обвал цен на нефть до тех пор, пока ожидаемая волна банкротства сланцевых нефтяных компаний – которая была остановлена в январе манипуляциями Вашингтона и Уолл-Стрит – уничтожит конкурентоспособность американской сланцевой нефти. Этот день может быть не за горами, и он принесёт такие неблагоприятные последствия для всей глобальной финансовой системы, которые она с трудом сможет выдержать.

Согласно недавнему отчёту одного из банков Уолл-Стрит, Morgan Stanley, крупного игрока на рынке сырой нефти, нефтедобывающие компании ОПЕК агрессивно увеличивают поставки нефти на уже перенасыщенный мировой рынок без малейшего намёка на передышку. В своём отчёте Morgan Stanley с видимой тревогой отмечает, что “только за последние 4 месяца ОПЕК увеличил общий объём поставок на 1,5 млн баррелей в день … нефтяной рынок на данный момент перенасыщен на 800 000 баррелей в день. Это говорит о том, что нынешний избыток предложения на рынке нефти полностью является результатом увеличения производства ОПЕК с февраля месяца”.

Отчёт банка с Уолл-Стрит содержит приводящее в замешательство примечание: “Мы предполагали, что ОПЕК не будет сокращать объёмы производства, но мы не ожидали такого резкого увеличения”. Короче говоря, Вашингтон полностью утратил свои стратегические рычаги влияния на Саудовскую Аравию, королевство, которое считалось вассалом Вашингтона с тех пор, как в результате сделки с ГДР в 1945 г. США на особых условиях получили нефтяных гигантов в своё распоряжение (подробнее об этих событиях в книге автора - "Столетие войны")

Это ухудшение в отношениях США и Саудовской Аравии вносит новый аспект в недавний визит на высшем уровне Мухаммада бин Салмана (Muhammad bin Salman), заместителя наследного принца Саудовской Аравии и министра обороны, сына короля Салмана, который состоялся 18 июня, и его встречу с президентом Владимиром Путиным. Встреча была тщательно подготовлена с обеих сторон, так как обсуждались торговые сделки на сумму порядка $ 10 млрд, включая строительство Россией мирных ядерных реакторов в королевстве и поставку передовой российской военной техники. Саудовская Аравия в свою очередь планирует инвестировать в сферы сельского хозяйства, медицины, логистики, розничной торговли и недвижимости России. На сегодняшний день Саудовская Аравия является крупнейшим производителем нефти в мире, Россия лишь ненамного отстаёт. Вряд ли саудовско-российский альянс на каком бы то ни было уровне был учтён в стратегическом плане Госдепартамента в Вашингтоне… Какая незадача!

Теперь перенасыщение рынка нефти компаниями ОПЕК, к которому приложила руку Саудовская Аравия, сломило неуверенные попытки США поднять цены на нефть. Падение цен и далее подкрепляется опасениями, что сделка с Ираном ещё больше усугубит перенасыщение рынка, и второй крупнейший импортёр нефти, Китай, может урезать импорт или, по крайней мере, не увеличивать его, в то время как их экономика снижает обороты. Бомба замедленного действия на рынке нефти взорвалась в последнюю неделю июня. Американская цена на нефть марки WTI спустилась с $60 за баррель, цены, при которой многие предприятия, добывающие сланцевую нефть, могли, по крайней мере, оставаться на плаву ещё немного, до $49 к 29 июля, потеряв более 18% за 4 недели, тенденция снижения всё ещё сохраняется.

Morgan Stanley бьёт в колокола, утверждая, что если динамика последних недель сохранится, “этот спад может быть ещё более жёстким, чем в 1986 г., т.к. резкого спада не было на протяжении 15 лет до этого момента, данный спад может стать самым существенным за последние более чем 45 лет. Если это действительно произойдёт, нашего опыта будет недостаточно, чтобы подготовиться к следующим фазам этого цикла… Возможно, подобных прецедентов в анализируемой истории не было и вовсе».

“Октябрьский сюрприз”

Октябрь станет поворотным моментом, когда банкам нужно будет принять решение о прекращении кредитования американских сланцевых компаний или их пролонгации с учётом существующей до сегодняшнего дня надежды, что цена вернётся на прежний уровень. Если, как убедительно намекнули, Федеральный резерв резко поднимет процентные ставки США впервые за 8 лет со времён мирового финансового кризиса, ворвавшегося на американский рынок недвижимости в 2007 г., имеющие высокий уровень задолженности производители сланцевой нефти столкнутся с катастрофой нового уровня. Вплоть до последних нескольких недель объём производства сланцевой нефти в США оставался на пике, т.к. производители сланца отчаянно пытались довести до максимума денежный поток, по иронии, подготавливая почву для перенасыщения рынка нефтью, что станет их погибелью.

Причина, по которой американские компании по добыче сланцевой нефти оставались в бизнесе с прошлого ноября и не объявляли о банкротстве, заключается в том, что Федеральный резерв продолжает вести политику нулевой процентной ставки, что заставляет банки и остальных инвесторов искать более высокие процентные ставки на так называемом «высокодоходном» рынке облигаций.

Ещё в 1980-е годы, когда этот механизм был создан Майклом Миллкеном (Michael Millken) и его мошенниками из Drexel Burnham Lambert, Уолл-Стрит метко окрестила такие облигации «мусорными», потому что когда наставали тяжёлые времена, как сейчас для сланцевых нефтяных компаний, они превращались в ничто. Недавний отчёт банка UBS гласит: “в целом высокодоходный рынок увеличился вдвое; в секторах, которые достаточно уверенно держались на плаву в последние годы, таких как энергетика и металлодобывающая промышленность, сумма долга увеличилась в три или даже четыре раза”.

Если предположить, что недавний спад цен на нефть марки WTI продолжится до октября, то вполне может начаться паническая продажа этих высокодоходных мусорных облигаций с высоким риском непогашения стоимостью миллиарды долларов. Как отмечает один инвестиционный аналитик: “Когда толпа ритейлеров массово бросится к выходу, фондовые менеджеры будут вынуждены столкнуться с неликвидностью вторичного корпоративного рынка облигаций, где в виду отсутствия глубины рынка ... велика вероятность того, что сделки будут заключаться быстро и по низким ценам”.

В этот раз, в отличие от 2008 г., проблема заключается в том, что у Федерального резерва нет пространства для манёвра. Процентные ставки уже близки к нулю, и Совет федерального резерва купил неблагонадёжные банковские долги на триллионы долларов, чтобы предотвратить цепную реакцию паники среди американских банков.

Автор Уильям Энгдаль

Перевод - Селадо

Вернуться назад