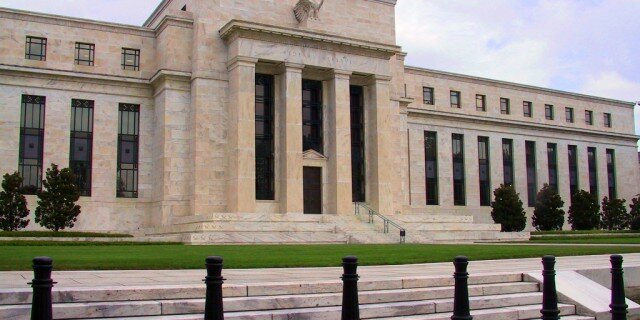

Инфляционные риски подтолкнут ФРС к повышению ставки

30-04-2015, 08:06. Разместил: Редакция ОКО ПЛАНЕТЫ

Ситуация на рынке труда США приближается к "полной занятости", однако этот процесс может стать причиной резкого роста инфляции.

Американский экономист, профессор Гарвардского университета Мартин Фельдстейн считает, что рост занятости в США сопровождается существенным увеличением рисков финансового сектора, в связи с чрезмерно мягкой денежно-кредитной политикой, которая позволила добиться текущих темпов экономического восстановления

В своей статье на Project Syndicate Фельдстеин отмечает, что в следующем году в США может начаться резкий рост инфляции.

Мартин Фельдстейн - американский экономист, профессор Гарвардского университета, многие годы был президентом Национального бюро экономических исследований

Укрепление доллара не только снижает стоимость импорта, но также оказывает понижающее давление на цены американских товаров, которые конкурируют с импортными. Вероятно, рост инфляции начнется в следующем году.

Возвращение к полной занятости, отражает стратегию ФРС о “нетрадиционной денежно-кредитной политике” - комбинации массивных покупок долгосрочных активов, известных как количественное смягчение и ее обещание, сохранить краткосрочные процентные ставки, близкие к нулю. Низкий уровень всех процентных ставок, к которому привели эти меры, вынудили инвесторов покупать акции и повысить цены на занимаемые собственниками дома. В результате, благосостояние американских домохозяйств в 2013 году выросло на $10 трлн, что привело к увеличению потребительских расходов и инвестиций в бизнес.

После очень медленного изначального восстановления, реальный ВВП начал расти с годовыми темпами более чем 4% во второй половине 2013 года. Потребительские расходы и инвестиции продолжили увеличиваться такими же темпами в 2014 году (за исключением, первого квартала, связанного с погодой и эффектами исключительно суровой зимы). Этот сильный рост стимулировал рост занятости населения.

Однако, нетрадиционная денежно-кредитная политика ФРС также спровоцировала появление опасных рисков для финансового сектора и экономики в целом. Очень низкие процентные ставки, которые в настоящее время преобладают, вынудили инвесторов принять на себя чрезмерный риск, с целью достижения более высокой текущей доходности своих портфелей.

Рост доходов привел к увеличению цен на все долгосрочные облигации до неприемлемых уровней, сузились кредитные спрэды по корпоративным облигациям и долговым обязательствам развивающихся рынков, выросли цены на коммерческую недвижимость, более того соотношение цены и прибыли фондового рынка выросло более чем на 25% от исторически среднего показателя.

Низкие процентные ставки также вынудили кредиторов принять на себя дополнительные риски для поддержания прибыли. Банки и другие кредитные организации выдавали заемщикам с плохой кредитной историей и высоким уровнем долга.

Кроме того, низкие процентные ставки создали новую проблему: "дисбаланс ликвидности". Низкие затраты по обслуживанию займов вызвали огромное увеличение выпуска корпоративных облигаций, многими из которых владеют фонды взаимных инвестиции или биржевые фонды (ETF). Инвесторы этих фондов верят, что они владеют "ликвидностью". При уведомлении за день, они могут потребовать деньги. Но, в таком случае, взаимным фондам и ETF, придется продать эти корпоративные облигации. Однако, остается неясным, кто будет покупателями этих бумаг.

На этом фоне ряд членов FOMC опасаются, что повышение ставки инициирует значительный рост долгосрочных ставок, в результате чего инвесторы и банки понесут серьезные убытки, с дальнейшими неблагоприятными эффектами на экономику. Другие опасаются, что даже без таких финансовых потрясений, текущая мощная производительность экономики не будет продолжаться, когда процентные ставки начнут повышаться. Еще одна группа в FOMC cnhtvbncz удерживать процентные ставки для того, чтобы привести уровень безработицы еще ниже, несмотря на перспективы ускорения инфляции и другие риски финансового сектора.

Но, в конце концов, члены FOMC должны признать, что они не могут откладывать увеличение процентных ставок на неопределенный срок, и что, как только начнут повышать цены, то они должны получить реальную процентную ставку (с поправкой на инфляцию) по федеральным фондам в 2% относительно быстро. Моя собственная догадка, что они начнут повышать ставки в сентябре, и что ставка по федеральным фондам достигнет 3% с этого момента, в 2017 году.

Вернуться назад