"Роснефть" - лучшая инвестидея на мировом рынке

16-03-2015, 15:11. Разместил: Редакция ОКО ПЛАНЕТЫ

Противостояние России и Запада не ослабевает, но этот кризис также предлагает большие возможности для тех, кто намерен заработать деньги. Практически никто не ожидает начала реальной войны, тогда как экономическая ситуация должна улучшиться.

Эксперты говорят, что военное противостояние не входит в интересы ни одной из сторон. При этом они не исключают, что рынки могут восстановиться очень быстро, если будут признаки какого-либо соглашения и произойдет стабилизация цен на нефть.

И одной из самых перспективных инвестиционных идей на рынке в мире сейчас является "Роснефть", отмечает Oil Price.

Роснефть

ОАО "Роснефть" – одна из крупнейших публичных нефтегазовых компаний мира. Основными видами деятельности являются разведка и добыча нефти и газа, производство нефтепродуктов и продукции нефтехимии, а также сбыт произведенной продукции. Компания включена в перечень стратегических предприятий России.Ее основным акционером (69,50% акций) является ОАО "Роснефтегаз", на 100% принадлежащее государству.

В 1993 г. "Роснефть" образовалась после реорганизации государственной нефтяной компании "Роснефтегаз".

И развивалась компания весьма быстро. В 2013 г. "Роснефть" купила ТНК-ВР за $51 млрд.

Компания ведет добычу нефти и газа в Западной и Восточной Сибири, Южной и Центральной России, Тимано-Печоре, Дальнем Востоке, на шельфе Арктики.

В компании трудится более 300 тыс. человек.

Акции компании торгуются на Московской бирже, а депозитарные расписки котируются на Лондонской фондовой бирже.

По состоянию на 31 декабря 2013 г. извлекаемые запасы оценивались в 339 млрд баррелей нефтяного эквивалента (46 млрд тонн), и это почти на 70% выше, чем в конце 2012 г. Добыча газа превышает 13 млрд куб. м в сутки.

Российские акции являются одними из самых дешевых в мире, торгуясь по цене, превышающей прогнозную прибыль в 5,9 раза, по сравнению с 11,6 для индекса MSCI Emerging Markets.

Но "Роснефть" торгуется на уровне 4 по P/E, что ощутимо ниже большинства мировых аналогов. Капитализация, которая после покупки ТНК-ВР достигала $96 млрд, упала примерно до $50 млрд. При этом прибыль на акцию составляют $1,08, и при недавней стоимости бумаг на уровне $4,5 это может быть лучшей покупкой на мировом энергетическом рынке. Эксперты Oil Price называют целевую цену в $9-12.

Сейчас "Роснефть" на 69,5% принадлежит государству. 19,75% контролирует BP, оставшиеся 10,75% акций находятся в свободном обращении, но власти не раз заявляли, что планируют снизить долю до 50% плюс одна акция.

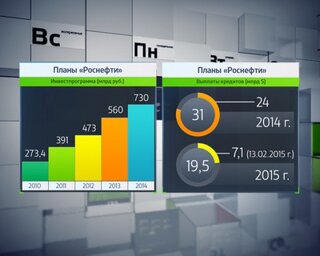

Но, конечно, после покупки ТНК-ВР сильно вырос долг компании. Показатель увеличился сразу на $51 млрд, но "Роснефть" регулярно выполняет свои обязательства. При этом в Fitch Ratings уверены, что у нефтяной компании не будет никаких проблем с погашением огромного долга.

Риски и возможности

Вопрос об эффективности санкций остается открытым, негативное влияние падения цен на нефть вполне очевидно.

Энергоресурсы составляют 68% экспорта и примерно половину доходов федерального бюджета. Реальным вопросом для потенциальных инвесторов является дальнейшая динамика цен на нефть.

Обычно цены на энергоносители всегда цикличны. Грубо говоря, высокие цены почти всегда ведут к падению спроса, тогда как низкие цены приводят к повышению спроса.

Джим О'Нил, гуру Goldman Sachs, недавно заявил, что российские акции представляют собой лучшие долларовые инвестиции среди всех рынков, учитывая движение к стабилизации на Украине, перспективы укрепления рубля и сокращение процентных ставок, а также небольшое восстановление цен на нефть.

Завсегдатаи российского рынка уже возвращаются. В то время как в январе отток из биржевых индексных фондов прямых инвестиций, работающих с Россией, достигал $70 млрд, в феврале он сменился притоком на уровне $310 млрд.

Сейчас российский рынок имеет одно из самых низких соотношений P/E в мире, но некоторые акции вообще чрезвычайно дешевы. Например, газовый гигант "Газпром" сейчас имеет капитализацию на уровне $98 млрд при P/E всего в 2,14 и $24 млрд в виде наличных средств.

Да и сам по себе энергетический сектор не остается без внимания партнеров и компаний. Так, например, Exxon Mobil, несмотря на санкции, продолжает покупать права на разработку российских нефтяных месторождений. Их площадь составляет сейчас почти 258 тыс. кв. км, что больше площади Великобритании. При этом в США доступные для компании месторождения достигают всего 59 тыс. кв. км, и до прошлого года это был самый крупный актив Exxon.

Конечно, существует риск усиления санкций, которые дополнительно ухудшат экономическую ситуацию, но есть немало признаков того, что США и ЕС могут занимать различные позиции по поводу санкций. США не самый крупный партнер России в торговле, поэтому в значительной степени страна застрахована от последствий санкций для России.

При этом ЕС находится совершенно в другой ситуации, поскольку российские санкции могут негативно повлиять на множество европейских экономик, включая удар по экономическому росту. Поэтому ЕС гораздо меньше заинтересован в дополнительных санкциях, чем США.

Против санкций выступают BASF, Siemens AG, VW, Adidas и Deutsche Bank. Некоторые американские компании также желали бы завершения санкций: Boeing, ExxonMobil, Shell, BP, Total и Statoil.

Китай и "Роснефть"

"Роснефть" также активно работает на восточном направлении. Так, "Роснефть" и китайская CNPC подписали рамочное соглашение о приобретении китайской компанией 10% в "Ванкорнефти".

Также в ходе работы Петербургского экономического форума летом 2013 г. подписали долгосрочный контракт на поставку российской нефти в Китай. Объем - 365 млн тонн в течение 25 лет. Оценочный объем сделки - $270 млрд.

Поскольку многие аналитики и эксперты называют Китай самым перспективным энергетическим рынком, это является дополнительным фактором для обоснования инвестиций в "Роснефть".

Вернуться назад