Парадокс IBM: акции - в небесах, выручка - на дне

19-04-2014, 13:11. Разместил: Редакция ОКО ПЛАНЕТЫ

Удивительная ситуация: буквально день назад IBM отчиталась о худшей выручке с 2009 г., но акции компании подешевели незначительно, а сегодня в премаркете растут на 0,19% и стоят $190,37. Капитализация IBM достигает $204,52 млрд, что близко к абсолютному рекорду. Почему же это происходит?

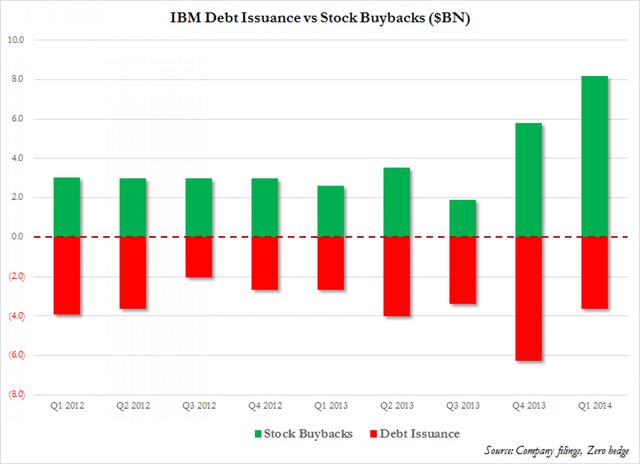

Эксперты указывают на необычную тенденцию: некоторые компании успешно поддерживают свою капитализацию благодаря высоким инвестиционным рейтингам на фоне отсутствия реального роста бизнеса. Они все время выпускают облигации и параллельно проводят программы обратного выкупа акций. Ожидая сохранения такой ситуации, участники рынка скупают акции, обеспечивая рост на бирже. Потом хорошая капитализация становится чем-то вроде актива, который демонстрируется публике вместо реальных результатов бизнеса и позволяет сохранить иллюзию успешности. За один только последний квартал IBM провела buyback на $8 млрд. Давайте посмотрим на график программ обратного выкупа за последние годы:

Программы обратного выкупа и эмиссия долгов IBM.

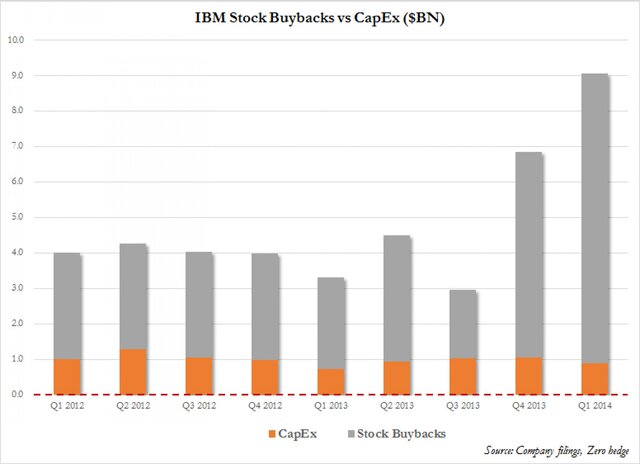

Капитальные затраты IBM практически не изменяются и составляют лишь малую долю от той суммы, которую компания тратит ежеквартально. На программы обратного выкупа уходит гораздо больше средств. Посмотрим, как соотносятся капитальные затраты IBM, то есть капитал, вкладываемый в реальное развитие ее активов и программы buyback.

Соотношение капзатрат IBM и программ обратного выкупа.

Данная инфографика наглядно демонстрирует тенденции к наращиванию доли средств, тратящихся на обратный выкуп. Для IBM она в четыре раза превышает объем средств, затрачиваемых на развитие бизнеса. Эксперты zerohedge утверждают, что такая тенденция ведет к раздуванию нового пузыря. Компании сами себя лишают возможности реального роста и тратят деньги на поддержание биржевой капитализации. Чем выше инвестиционный рейтинг бизнеса, тем проще эмитировать облигации и искусственно увеличивать стоимость акций. Получается, что IBM работает не на клиентов, а на биржевиков. Но спекулянты и так называемые "инвесторы-активисты" редко задумываются о реальном положении дел в компании, используя ее акции как инструмент для краткосрочного наращивания капитала.

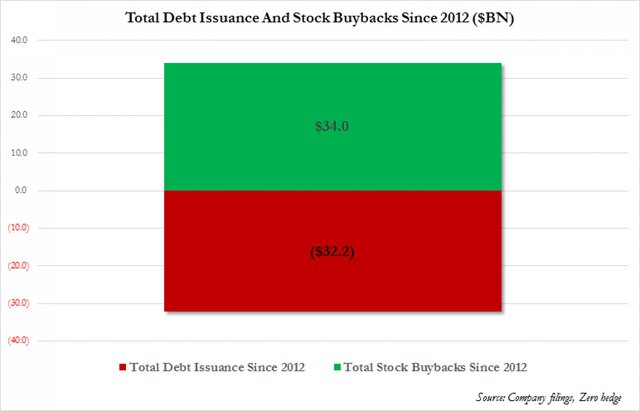

Общий объем долга IBM и объем программ buyback.

Мы видим, что за последние два года объем эмитированных IBM облигаций примерно равен объему выкупленных с рынка акций. Если добавить сюда $8,8 млрд, которые были направлены на выплату дивидендов по акциям, получается, что даже всех проданных IBM долгов не хватило для финансирования программ, предназначенных для удовлетворения интересов акционеров. Распродажу долгов приходится проводить все активнее, и если в I квартале 2012 г. общий объем долга составлял $20 млрд, то в прошлом квартале - $35 млрд. Это рост на 75%.

Соотношение долга и акционерного капитала IBM.

Соотношение долга компании, который покрывается с помощью акционерного капитала, достигло абсолютного максимума. Это опасная тенденция, и IBM придется либо срочно сворачивать программу обратного выкупа, либо столкнуться со снижением рейтинга.

Вернуться назад