География экономического успеха

2-01-2014, 16:46. Разместил: Редакция ОКО ПЛАНЕТЫ

"Всегда выбирайте самый трудный путь - на нем вы не встретите конкурентов".

Шарль де Голль

Европа стагнирует, Америка увязла в долгах, Япония выбирается из дефляционной ловушки. Все тревожнее встает вопрос: как развитые и благополучные экономики могут продолжить расти дальше?

Истина скучна и банальна: темп долгосрочного роста равен темпу увеличения производительности труда. Ко всеобщему удивлению, набор экономических очков прироста ВВП у стран-игроков в производительность оказывается часто лучше, чем у любителей гонки за лидером - экономик догоняющей модели. Наращивать выпуск товаров и услуг даже на пару процентных пунктов в год, практически не затрачивая дополнительного труда, является достойным результатом!

Локомотивом увеличения производительности являются инновационные и технологические сектора. В среднем они растут быстрее других, что способствует быстрому росту прибылей занятых в них компаний. Уязвимость инновационных секторов обычно связана с циклическими рисками на развитых рынках, которые сегодня уходят на задний план.

Чем "дышит" технологический сегмент?

Центральным элементом процесса инкубации будущих лидеров новых отраслей и десятков тысяч будущих рабочих мест являются первичные размещения (IPO) акций технологических компаний. В настоящий момент очередное цунами IPO разворачивается в Америке. К середине октября 38 биотехнологических компаний подали заявки на первичное размещение на американских биржах (для сравнения всего 35 IPO было размещено за два предыдущих года вместе взятых.

Среди публичных размещений 2013 г. не менее пяти компаний находятся в самой ранней стадии своего развития, имея только первую доклиническую фазу исследовательских данных, по сравнению с 2012 г., когда такого типа размещений было всего два. Быстро развиваются биржевые индексные фонды, представляющие доступ инвесторам к биотехнологической отрасли, как, например, Powershares Dinamic Biotech & Genome и iShares Nasdaq Bitechnology.

Государственная поддержка обеспечивает устойчивый попутный ветер движению сектора чистой энергетики. В начале 2013 г. налоговые льготы использовались в 66 странах. В таком благоприятном режиме объем генерации гидро, ветровой и солнечной энергии по всему миру превзойдет выработку энергии из природного газа и станет в два раза больше ядерной уже к 2016 г.

Сильный рост энергетики из чистых источников поспособствует прибылям компаний, входящих в индекс WilderHill New Energy Global Innovation Index. На бирже индекс реплицирован фондом PowerShares Global Clean Energy Portfolio. Несмотря на сильные отчетные результаты, показанные в недавнее время, освещение индустрии в медиа пока остается слабым, и сектор еще не стал "горячей инвестиционной темой". "Бычий" рынок акций индустрии имеет потенциал раскрыться, когда ее опережающий рост получит более широкое признание.

В солнечном сегменте быстрое развитие технологий аккумулирования электроэнергии компенсирует недостаток нерегулярности выработки. Например, установка солнечных энергетических станций в регионах с изменчивой топографией и обилием солнца является отличный идеей, поскольку позволяет накапливать энергию в гидрохранилищах.

Компания First Solar выбрала именно такую стратегию, сосредоточившись в западном регионе США. Теперь хлеб и соль доходов ее бизнеса - коммунальные заказы, которые во II квартале 2013 г. насчитывали уже более половины всех солнечных установок. Сильный спрос на аналогичные мощности появился на международных рынках, главным образом в Китае, Японии и Великобритании.

Несмотря на относительную зрелость группы компаний, связанных с интернетом, все новые ниши применения представляются неисчерпаемыми. Многие компании, эксплуатирующие преимущества сети, по существу, выполняют старую работу более эффективным способом, вытесняя с рынка традиционные компании. В качестве примера можно рассмотреть, как интернет-технология забирает и консолидирует львиную долю бизнеса у разрозненных туристических агентств и операторов.

Компания Ctrip занимается онлайн-бронированием отелей и авиабилетов в Китае. Китайские туристы, к слову сказать, являются самой крупной в мире группой по расходам в выходные дни. В 2012 г. 83 млн китайцев израсходовали $102 млрд, уверенно превосходя даже американцев с их "скромными" $83,5 млрд.

Кроме того, с каждым годом все большее число иностранцев посещают Китай. Индустриальные эксперты прогнозируют, что к 2020 г. страна станет пунктом назначения номер один международного туризма. За 10 лет число иностранных туристов уже увеличилось с 8 млн до 48 млн в год.

Конкурентные преимущества Ctrip очень значительны. Будучи онлайн с 1999 г., сайт стал лидирующим по туристическим услугам в стране. Предлагая наиболее полный каталог отелей и быстрый сервис, Ctrip справляется с созданием ценовых преимуществ, несмотря на усиливающуюся конкуренцию со стороны Priceline и Elong, международных компаний аналогичного профиля. Доход компании поднялся на 92% в прошедшем году.

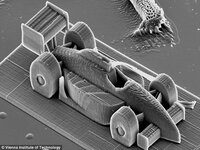

Другая технологическая тема, значимость которой журнал The Economist сравнивает с изобретением в свое время паровой машины и печатного станка, связана с трехмерной печатью 3D.

Перспектива широкого применения печати 3D всегда была вопросом понижения издержек и возможностью пользователей создавать не только модели, но и конечные продукты. Во второй половине 2013 г. прорыв от монохромного до полноцветного изготовления продукта скачкообразно увеличил привлекательность данной технологии.

Убрав необходимость покраски и конечной доработки, новый принтер компании 3D Systems Corp. ProJet 4500 исключил промежуточные ступени производственного процесса. Расширилась также применимость трехмерной печати в медицине, и темп роста индустрии способен превысить 25% годовых в последующие несколько лет.

Технология трехмерной печати открывает новые возможности роботизации производств. Размах экономических последствий промышленной роботизации пока не полностью осознан, тогда как этот процесс уже идет полным ходом и изменяет расстановку сил в глобальной экономике.

Так, многие экономисты полагают, что тенденция в сторону офф-шоринга (вынесения вовне) производственной базы из США развернется, по мере того как в стране происходит существенное снижение затрат на энергию, увеличение конкурентности заработных плат (по мере роста зарплат в развивающихся странах), распространение печати 3D и расширения роботизации.

Таким образом, рост торговых потоков из развивающихся рынков в США будет постепенно сдерживаться, в то время как нарастание потока экспортных товаров из США улучшит позиции экономики, доллара и бюджетного баланса. Недавно созданный биржевой фонд Robo-Stox Robotics & Automation предоставляет возможность инвесторам участвовать в этой эпохальной тенденции.

Развивающиеся и сырьевые рынки принесены в жертву технологическим изменениям.

Нефтяной и газовый избыток приобретает все более хроническую форму в силу внедрения новых технологий добычи и скачка производительности в США и Канаде. Количество морских платформ в Северной Америке почти в два раза превышает все другие регионы: Латинская Америка насчитывает 420 единиц, Европа/Африка - 267, Ближний Восток и Азиатско-Тихоокеанский регион - 628, а Соединенные Штаты и Канада - 2132 единицы.

В металлургическом секторе излишек производственных мощностей также остается. Наряду с этим китайский инвестиционный бум предшествующих лет и соответствующий аппетит к импорту сырьевых товаров перешли в фазу насыщения. Китайское государство уменьшает свою роль в экономике и переходит к потребительской экономической модели.

Продолжаются обоснованные опасения чрезмерного роста кредита в Китае и ряде развивающихся рынков. Составные части финансирования банков ухудшились особенно сильно в Турции, а также в Таиланде, в несколько меньшей степени в Бразилии и Сингапуре. Среди других развивающихся регионов Центральная и Восточная Европа выглядят наиболее стабильно.

В следующем году можно ожидать очень медленного и постепенного восстановления развивающихся рынков, однако продолжающаяся слабость крупнейших среди них вызвана структурными проблемами в не меньшей степени, чем циклическими. Это означает, что сильный и продолжительных подъем на этих рынках маловероятен.

Технология трехмерной печати меркнет перед технологией безразмерной печати денежной. Цены на золото служат индикатором качества работы центральных банкиров.

Рост широких измерителей предложения денег поступательно ускорился в Японии и Великобритании в недавние месяцы, подтверждая экономическое восстановление, которое пускает все больше ростков в этих странах. Очень вероятно, что Банк Японии продолжит свое "количественное и качественное смягчение" и в 2014, и в 2015 гг. Монетарная база Японии к концу следующего года достигнет половины ВВП, а в 2015 г. вполне может превзойти щвейцарский мировой рекорд. Продолжающееся замедление денежных агрегатов в еврозоне заставляет ЕЦБ продолжать свою программу смягчения дальше в 2014 г.

Казалось бы, золото должно дорожать, но этого не происходит! Инфляция не растет, а рынки охвачены размышлениями о моменте выхода из программ смягчения ФРС, росте ставок и ослаблении привлекательности золота по сравнению с облигациями и акциями. По мере того как с выходом из QE затягивают, риски инфляционного давления поступательно возрастают, а значит нарастает потенциал для "золотого" ралли. С каждым месяцем центральные банкиры ведут игру все ближе к инфляционной грани. Как только данный факт получит признание либо случайное блуждание инфляционного показателя заставит дрогнуть нервы инвесторов, нарастающий риск ралли "золотых" цен может реализоваться.

Однако в долгосрочном плане золото имеет не самые блестящие перспективы, несмотря на приближение цен к себестоимости. Например, для добытчика Goldcorp основные затраты (без налогов и списаний) в III квартале достигли отметки $1182,96 за унцию золотого эквивалента, для компании Barrick Gold - чуть ниже $1300, Yamana Gold - несколько выше $1300, Newmont Mining - даже выше $1600.

Большинство золотодобывающих компаний приняли меры по сокращению расходов путем снижения темпов эксплуатации малорентабельных проектов. Прогнозы себестоимости на следующий год устремились ниже отметки $900. Факт сокращения мощностей способствует краткосрочному ралли, но открывает шлюз сползания цен на будущее в сторону падающей себестоимости.

"Золотое" время сырьевых и традиционных секторов соответствует росту развивающихся рынков. Благодатное время для инновационных секторов - период стабильности развитых экономик.

Лидеры мировых технологий, развитые экономики, значительно улучшили свои перспективы по итогам 2013 г. Бизнес-обзоры указывают на подъем активности в США и Великобритании, продолжение роста в Японии и стабилизацию в еврозоне. Сентябрьские данные показывают, что рост корпоративного кредита стабилизировался в США, остается на исторически высоком уровне в Японии и, наконец, отталкивается ото дна в Европе.

Иронически одним из главных движущих факторов ускорения может стать также сокращение дефицита бюджета США, означающее, что фискальная нагрузка на рост экономики в 2014 г. облегчится. С другой стороны, рост происходит не настолько быстро, чтобы заполнить имеющиеся свободные мощности экономики, поэтому позволит центральным банкам оставаться в достаточно мягком денежном режиме.

Если обернуться назад, то очевидно, что ранние двухтысячные были не самым лучшим временем вложений в акции технологических компаний. Подъем на развивающихся рынках был мощной и дешевой инвестиционной альтернативой. Низкие себестоимости и высокая маржа притягивали в то время горячий капитал со всего мира.

В текущем десятилетии ситуация поменялась на обратную. В уходящем году наступило благодатное время для инвестирования в целом, рост развитых стран перешел из начальной в более зрелую стадию. Циклические активы получают преимущество перед защитными и доходными, а активы роста, инновационные и технологические, приобретают шансы на абсолютное лидерство.

Вернуться назад