Храните деньги в государственных банках

28-11-2013, 16:24. Разместил: Редакция ОКО ПЛАНЕТЫ

Москва. 28 ноября. FINMARKET.RU - После отзыва лицензии у "Мастер-банка", который одновременно отмывал деньги, привлекал десятки тысяч вкладчиков и был одним из лидеров по процессингу платежей по банковским картам, вопрос о надежности российской банковской системы и ее отдельных элементов как никогда актуален.

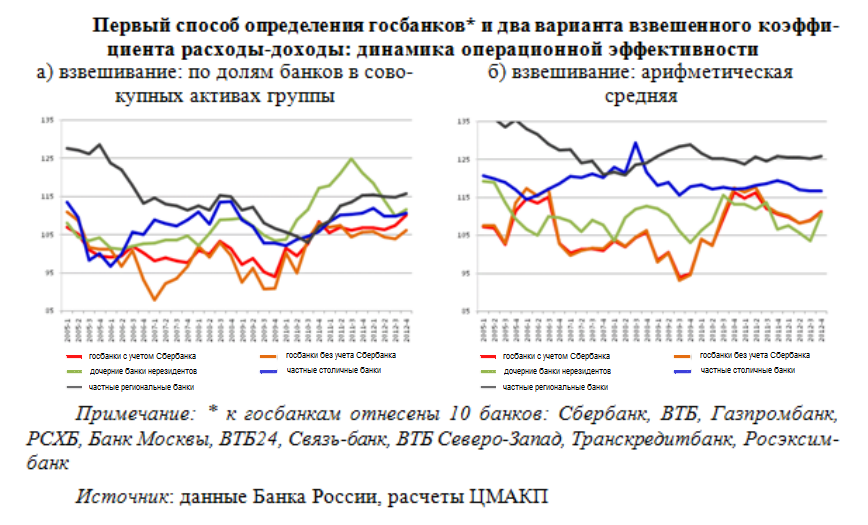

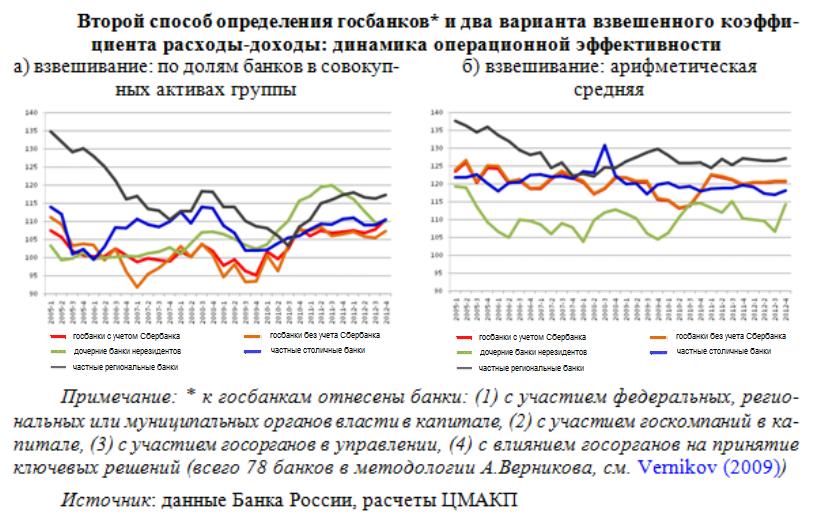

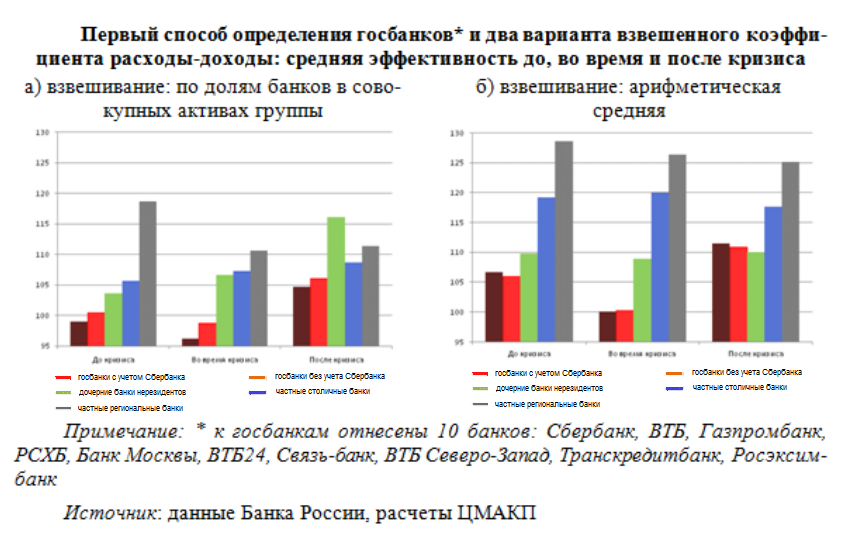

В Центре макроэкономического анализа и краткосрочного прогнозирования решили в связи с этим ответить на вопрос, какие банки в России эффективнее - государственные или частные. Эффективность определялась как отношение расходов к доходам.

При этом вычищались курсовая переоценка активов банков в валюте и ценных бумагах, процентные расходы и доходы (кроме доходов по ценным бумагам), начисление или восстановление средств в (из) резервов под потери по кредитам и обесценение. Для расчетов использовалась стандартная отчетность, предоставляемая банками в ЦБ, в том числе о прибылях и убытках банков.

- Оценка проводилась по 650-997 банкам в зависимости от квартала на протяжении 36 кварталов – с I кв. 2004 по IV кв. 2012 года. Эффективность оценивалась по пяти группам банков:

- Госбанки с учетом Сбербанка, где госбанки были сгруппированы двумя способами: 10 госбанков (Сбербанк, ВТБ, Газпромбанк, РСХБ, Банк Москвы, ВТБ24, Связь-банк, ВТБ Северо-Запад, Транскредитбанк, Росэксимбанк); все банки с участием федеральных, региональных, муниципальных органов власти или госкомпаний в капитале, с влиянием госорганов на принятие ключевых решений (всего 78 банков, выделенных по методологии профессора Андрея Верникова из ВШЭ);

- Госбанки без учета Сбербанка;

- Частные банки с головным офисом в Москве или Санкт-Петербурге;

- Частные региональные банки;

- Дочерние банки зарубежных кредитных организаций.

По результатам исследования ведущий эксперт ЦМАКП Михаил Мамонов пришел к выводу, что госбанки практически во всех случаях оказываются эффективнее частников.

Государственные банки эффективней всех

- Десять госбанков оказались эффективнее всех частных банков до, во время и после кризиса. Правда, если брать среднюю арифметическую эффективность (без учета совокупной доли банков в активах группы, к которой они отнесены), то выяснится, что после кризиса у дочерних банков нерезидентов она становится чуть выше, чем у госбанков.

- Это значит, что число более эффективных, чем первый десяток госбанков в среднем, "иностранцев" растет, но это не самые крупные представители этой категории.

- Если брать все банки с влиятельным госучастием, то их эффективность оказалась выше других категорий банков до и после кризиса. В кризис с ними почти сравнялись по эффективности банки иностранных структур.

- Средние арифметические показатели выводят примерно на одну эффективность с расширенной группой госбанков столичные частные банки. В кризис госбанки их все же обошли.

- Зато среднеарифметический показатель эффективности «иностранных» банков оказывается выше всех остальных групп до, во время и после кризиса.

Кроме того, расчеты эксперта позволяют сделать выводы, что:

- Эффективность Сбербанка оказалась чуть ниже (на 1-2 п.п.) средней эффективности по группе из десяти крупнейших банков (при этом он все равно эффективнее остальных групп банков).

- Девятка крупнейших госбанков эффективнее остальной группы близких к государству банков.

- Региональные частные банки по эффективности сильно уступают столичным.

В чем сила, банк?

Сила госбанков, по версии исследователя, заключается в следующем:

- В рейтинге топ-10 крупнейших российских банков первые шесть позиций занимают именно госбанки. Это лидеры рынка, и им в принципе – ввиду масштаба, доступу к ресурсам, доверию со стороны клиентов и долгой истории функционирования на рынке – доступны лучшие практики ведения бизнеса и оптимизации операционных процессов внутри своих подразделений.

- Своеобразную ренту из особых отношений со своим собственником госбанки могут извлекать не только за счет более высокого доверия к ним клиентов и кредиторов, но и поддержки государством тех сомнительных по эффективности госпроектов, которые кредитуются этими банками, да и непосредственно самих банков, финансирующих подобные проекты.

- В госбанках более низкие зарплаты, чем в частных банках. То есть, расходы на персонал в процентах к совокупным активам ниже в госбанках, что также работает на повышение их операционной эффективности.

Заодно автор исследования делает вывод, что "капитал банков в посткризисных условиях становится все более дорогим: его обслуживание сопряжено с возрастающими операционными издержками".

Если до кризиса прирост отношения капитала к активам на 1 п.п. вызывал в среднем 0,17 п.п. прироста рассчитанного исследователями показателя эффективности, то после кризиса – уже 0,23 п.п.

Причина в том, что главным игроком на рынке фондирования становится население, уверены эксперты.

Михаил Мамонов, ведущий эксперт Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП)

"Мы постарались измерить именно операционную эффективность банка, вычищая факторы, которые могут определяться рыночной властью банка, вовлеченностью их в игру на валютном рынке. Это предварительный анализ, первый шаг. Мы сравниваем эффективность межпродуктовых стратегий, например, розничных и корпоративных. На самом деле, вряд ли корректно сравнивать эффективность "Русского стандарта" или "Хоум кредита" с ВТБ. Сравнение эффективности внутри продуктовых стратегий мы сделаем на втором этапе.

С другой стороны, банки меняют стратегию в зависимости от рыночной конъюнктуры. С начала разморозки кредитного рынка, то есть с I квартала 2010 года, мы видим тренд развития розничного бизнеса, где можно получать дикую рентабельность. А в корпоративном сегменте у предприятий нет спроса на кредиты, на которых они обожглись в кризис, и стали запасать собственные средства. Даже "Газпромбанк" стал шире предлагать розничные продукты.

Некоторые выводы оценка эффективности позволяет сделать об устойчивости банков. С одной стороны, неэффективность – предвестник нарастания проблемы плохих долгов. С другой стороны, рассчитываемый нами показатель CIR3 (коэффициент «операционные расходы к операционным доходам»), например, у "Мастер-Банка" был неправдоподобно низким (чем ниже CIR3, тем выше эффективность – "Финмаркет"): минимум наблюдался на 01.07.2011 и составлял 56%, в то время как по системе в среднем - 108%! На 01.01.2013 он у банка, правда, вырос до 87% при средних по системе 107%.

Это может указывать на два обстоятельства: банк фальсифицировал отчетность (что подтверждает сам ЦБ РФ в официальных причинах отзыва лицензии); банк мог экономить на риск-менеджменте и, как следствие, показывать завышенные уровни эффективности издержек.

В западной литературе такие банки называют "скимперами" (от англ. to skimp - экономить, скупиться), а соответствующее явление – "скимпингом". В российской банковской системе "скимпинг" имеет место в группе банков, которые показывают чрезмерно высокую эффективность (хотя бы выше средней по системе). И при этом они агрессивно наращивают кредитные портфели (так же, как минимум, быстрее рынка в среднем).

Суть таких "скимперов" - к коим мог относиться и "Мастер-банк" - в том, что их экономность в будущем выливается в рост "плохих" долгов (просрочки по кредитам). Замечу, что у "Мастер-Банка" на начало 2010 года просроченных было 6% кредитного портфеля, а на конец 2012 года - уже 9-10% портфеля. Все сходится.

Часто у банков с отчетностью все нормально, и прибыль есть. Но при более детальном рассмотрении оказывается, что в пассивах у него доминируют средства населения, срочные депозиты, достаточно дорогие по своей стоимости ресурсы для банков. А в активах – в основном кредиты предприятиям.

Получается, средства населения привлекаются под 8-9% и размещаются в виде кредитов предприятиям в лучшем случае под 10-11% годовых. Это странная стратегия, которой придерживаются банки, лишающиеся потом лицензии, либо становится известно, что они кредитуют связанные стороны, нарушая нормативы ЦБ".

Роман Кенигсберг, замдиректора департамента банковского аудита компании ФБК

"Обратите внимание, что речь идет об усредненных показателях по группам, а банки банкам – рознь.

Хотя теоретическое объяснение такой ситуации найти не сложно: госбанки – самые большие на рынке, имеют возможность оперировать большим номиналом портфелей при относительно том же количестве персонала, инфраструктуры. В отношении госбанков со стороны государства существует определенных протекционизм: и в допуске к рефинансированию (кредитам ЦБ), и в негласной госгарантии по средствам.

Это не значит, что "неэффективные" частные банки нам не нужны. Именно они задают стимул госбанкам быть более эффективными. Частный сектор дышит в спину госбанкам, заставляет их бежать вперед. Если убрать этих конкурентов, уверен, госсектор, а с ним и вся банковская система начнет деградировать.

У нас госбанки тоже конкурируют между собой. А если погрузиться в анализ группы ВТБ, то у него, ВТБ24 и "Лето Банка" будут совершенно разные показатели. В итоге головной банк по некоторым показателям может проигрывать своим "дочкам".

Михаил Матовников, банковский аналитик

"Такой вывод делается далеко не в первом исследовании. Два разных вопроса – эффективность по доходам и по расходам. По доходам госбанки однозначно больше зарабатывают. Это связано с тем, что среднестатистический госбанк гораздо более розничный, чем остатки банковской системы. С другой стороны, госбанки относительно меньше тратят, так как гораздо крупнее. Даже «иностранные» банки оказываются примерно такими же эффективными по расходам, но они менее доходны. У средних и небольших банков - проблемы с доходностью, госбанкам они будут проигрывать.

В последний год наблюдается встречный процесс: эффективность госбанков падает, частного сектора растет. Основная причина в том, что госбанки оказались главными жертвами процентной войны: они были вынуждены значительно повысить ставки по вкладам, чтобы удержать свою долю рынка. В результате стоимость пассивов для них выросла чуть более, чем в среднем по рынку. А по активам - другая ситуация. Частные банки, как группа, активнее наращивают розничное кредитование в высокомаржинальном сегменте, поэтому у них растет рентабельность. Но я не думаю, что с точки зрения эффективности государственные и частные банки вскоре поменяются местами.

Ситуация, когда розничный сектор доходнее корпоративного, уже не изменится никогда. Это такая же ситуация, как малый бизнес доходнее крупного. И движение всей банковской системы в розницу – неизбежный тренд.

На чем больше всего погорели частные банки: у них в пассивах очень много частных вкладчиков, а в пассивах – много корпоративных кредитов. Получается, они дорогими вкладами фондируют дешевые кредиты. Именно на этом частные банки потеряли больше всего доходности"

Вернуться назад