Экономическая политика в России стала непредсказуемой? HSBC: в России нет сильных дисбалансов в экономике

14-11-2013, 16:08. Разместил: Редакция ОКО ПЛАНЕТЫ

Москва. 14 ноября. FINMARKET.RU - Непродуманные решения и могут снизить и без того скромный потенциал роста российской экономики в 2-2,5%. Бизнес не знает, чего ждать в ближайшие годы от властей, и боится инвестировать. Закредитованность население и слабый рост доходов вот-вот начнут снижать потребление.

Такими видят экономические итоги года в банке HSBC. Александра Морозова, главного экономика банка, больше всего пугают не слабые темпы роста экономики или высокая инфляция, а структурный дисбаланс в решениях правительства.

- В стране принимаются меры, которые облегчают ведение бизнеса. Это помогло России улучшить свои позиции в рейтинге Doing Business Всемирного банка. Однако параллельно принимаются другие решения, которые затрудняют ведение бизнеса в стране.

- Качество принимаемых решений ухудшилось. Любые решения долго и открыто обсуждаются. Но затем принимаются совершенно не те варианты и совершенно не в таком виде, как ожидалось. Примером может стать пенсионная реформа.

- Регулирование, в итоге, становится совершенно непредсказуемым. Это плохо сказывается на бизнесе, которому нужна определенность при принятие решений о будущих инвестициях.

- Пример такой неопределенности - ситуация с заморозкой тарифов в 2014 году. Эта мера приведет к снижению инвестиционных программ естественных монополий, а не к повышению их эффективности. А в 2015-2016 годах правительство снова будет пересматривать тарифную политику.

- В России повышается неустойчивость регуляторной среды.

- Эти проблемы могут привести к дальнейшему снижению потенциальных темпов роста российской экономики. Сейчас уже сложился консенсус, что потенциал роста России составляет 2-2,5%. Но он может в будущем снизиться.

В 2014 году рисков для роста экономики все больше

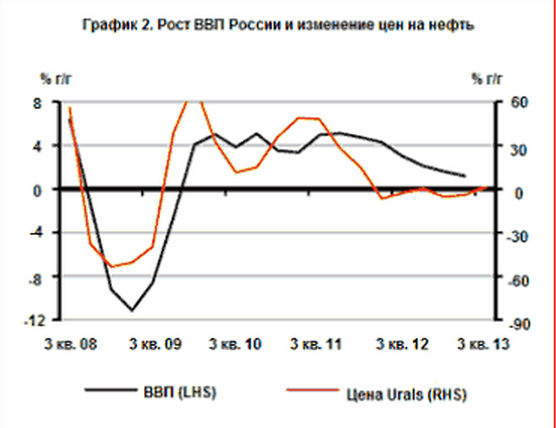

Текущие темпы роста экономики сейчас ниже потенциала. Это связано, например, со слабостью сырьевого рынка и циклическим спадом в автомобильной отрасли.

В HSBC ожидают, что в следующем году ВВП вырастет на 2%. Но сейчас все больше рисков того, что рост окажется ниже прогнозов.

Риски мировой экономики

- Есть серьезный риск того, что в следующем году цены на нефть будут снижаться, если не произойдет серьезных геополитических шоков. Это связано с ростом добычи нефти в США, а также с возможным увеличением предложения на рынке со стороны Ирана и Ирака.

- Ускорения роста мировой экономики может и не произойти. Все ключевые страны ожидают роста экспорта, и никто не предполагает, что будет импортировать больше. Такого быть не может. В итоге, экономика некоторых стран пострадает, а темпы роста мирового ВВП окажутся ниже ожиданий.

- Дисбалансы в слабых странах еврозоны и на развивающихся странах никуда не денутся. Если программа стимулирования ФРС США будет свернута, то в этих странах начнутся проблемы. Рынки такого не любят, могут начаться распродажи.

Внутренние риски

- В следующем году может ускориться рост инвестиций в основной капитал, это ускорит ВВП страны. Правда, рост составит всего 3%.

- При этом будет замедляться рост главного драйвера российской экономики - потребления. Вероятно, роста инвестиций будет недостаточно, чтобы компенсировать снижение потребительского спроса.

- Если мировая экономика не покажет хороших результатов, то в такой ситуации рост российского ВВП может оказаться ниже 2%.

- Прогноз по инфляции банка HSBC на 2014 год - 5%, а на этот год - 6,1%. Но велик риск, что инфляция в 2014 году окажется выше 5%. Это связано с ускорением роста денежной базы в последнее время, а также с дождливой погодой августа-сентября, которая помешала посадкам озимых культур, урожай которых может быть меньше.

Рубль будет слабеть, иначе в России будут расти дефициты

- В этом году выяснилось, что профицит счета текущих операций снижается не только из-за баланса торговли товарами, но из-за баланса услуг и оттока капитала.

- России нужна серьезная корректировка валютного курса, которая позволила бы замедлить рост импорта, а еще лучше снизить его. К концу 2014 году доллар будет стоять порядка 35,2 руб.

- ЦБ при этом продолжит проводить политику по либерализации рубля. В свободное плавание рубль будет отпущен еще до 1 января 2015 года.

- Ослабление рубля необходимо, чтобы профицит текущего счета составлял 1,5-2% ВВП.

- В России не работает традиционная экономическая логика: не счет текущих операций определяет финансовый счет, а отток капитала определяет необходимость сохранения профицита счета текущих операций.

- Отток капитала связан со структурными факторами и вряд ли куда-то исчезнет в ближайшие 2-3 года. Это и проблема делового климата, и проблема коррупции, и другие аспекты. Чистый отток капитала в следующем году вряд ли будет ниже, чем $30-40 млрд долл.

- Это означает, что рубль будет снижаться в долгосрочной перспективе. Здесь свою роль играет сочетание низких темпов роста экономики и высокой инфляции. Даже в лучшем случае, если рост составит 2%, а инфляция - 4%, то рубль должен в год обесцениваться примерно на 2% к основным резервным валютам.

Центробанк смягчает политику нестандартно

- Денежная политика в России находится в процессе становления: сейчас активно меняются цели политики и применяются новые инструменты, которые не были протестированы.

- ЦБ больше не считает ставку рефинансирования своей базовой. Сейчас такой стала ставка по недельному РЕПО, которая составляет 5,5%. Однако пока не ясно, что ее определяет.

- На монетарную политику влияют и другие решения ЦБ, например, объемы предоставляемой банком ликвидности. Можно установить ставку на уровне нуля, но не давать банкам денег. Это существенно ужесточит политику.

- ЦБ сейчас пытается влиять не на ставку овернайт, а на ставки на 1 и 3 месяца. Банки для определения стоимости кредита обычно руководствуются ими. ЦБ уже снизил эти ставки с помощью аукционов по вливанию ликвидности. Фактически, он смягчил политику, не изменяя при этом ставку по РЕПО.

- В ближайшие месяцы необходимости снижать ставку нет. Инфляция остается выше цели ЦБ, а рост корпоративного кредитования составляет порядка 13% , что также соответствует целевого диапазону регулятора. В HSBC не ждут изменения ставки до четвертого квартала 2014 года, когда она может быть снижена на 25 б.п.

Кредитование вот-вот начнет снижать потребление

- Рост реальных зарплат остается высоким, а вот рост номинальных доходов начал замедляться. Это связанно со слабым ростом номинальных пенсий и со снижением доходов от предпринимательской деятельности.

- Снижается и рост кредитных ресурсов, которые доступны для населения.

- Рост кредитования населения находится на уровне 30-32%. Средняя ставка по кредитам 25%. Таким образом из 30% 25% уходит на обслуживание предыдущих долгов. Лишь 5-7% от роста кредитования уходят на стимулирование спроса.

- Рост кредитования будет замедляться. Через пару лет население будет больше выплачивать по кредитам, чем привлекать их. Это будет сдерживать потребление.

- При этом отдельные группы населения являются крайне закредитованными. Это может привести к росту социальных проблем.

Российские рынок облигаций остается островком спокойствия в мире

- Ситуация на российском рынке акций и облигаций существенно различаются.

- Для инвесторов, вкладывающих деньги в облигации, низкие темпы роста не являются решающими при определение привлекательности страны. Во время распродаж лета этого года пострадали страны с высокой долговой нагрузкой и серьезными дисбалансами.

- Российские бумаги оказались менее волатильными. Россия превратилась для инвесторов в уголок стабильности. При этом она предоставляет и хорошие возможности заработать. Часть российских облигаций становятся основой для инвестиционных портфелей.

- Инвесторы на рынке акций, наоборот, внимательно следят за ситуацией в экономике. Для них особенно привлекательно выглядят страны, которые показывают лучшие экономические результаты, чем прогнозировалось. Россия этим похвастаться не может.

- Инвесторов отталкивают проблемы с деловым климатом, слабая защита прав миноритарных акционеров. Кроме того, многие ждут снижения цен на нефть. Вкладывать деньги в активы, стоимость которых жестко связана с нефтяными котировками, просто нет смысла.

- Приток средств на российский рынок акций возможен лишь в 2015 году. Тогда развивающиеся страны могут справиться со своими дисбалансами, а инвесторы вновь начнут вкладывать в них деньги. Россия выиграет от общей тенденции.

Вернуться назад