Олег Дерипаска на грани банкротства: виноваты Африка и Китай

19-10-2013, 12:53. Разместил: Редакция ОКО ПЛАНЕТЫ

Олег Дерипаска на грани банкротства: виноваты Африка и Китай

Джон Хелмер, Москва

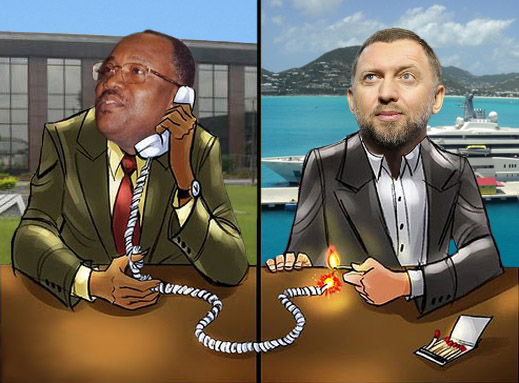

На прошлой неделе, 7 октября, «Русал» – государственный алюминиевый монополист под управлением Олега Дерипаски (на изображении справа) – предстал перед Высоким судом Нигерии в городе Абуджа в рамках судебного разбирательство по иску нигерийско-американской группы BFIG, потребовавшей передать в её пользу алюминиевую компанию Alscon. BFIG ходит по судам Нигерии с тех пор, как восемь лет назад постановлением американского федерального судьи юрисдикцией для выставления претензий была определена Нигерия, а не США. В июле прошлого года Верховный суд Нигерии вынес решение, согласно которому приватизация завода в пользу «Русала», проведённая бюро государственных предприятий Нигерии (BPE), была незаконной, мотивы продажи акций – коррупционными, а цена намеренно занижена в пользу «Русала».

Американское правительство уже выразило своё согласие с этим решением. В телеграмме, направленной в Госдепартамент из посольства США в Абудже в августе 2004 года и опубликованной Wikileaks в 2011 году, говорится о том, что действия нигерийского правительства в отношении «Русала» обнаруживают «отсутствие прозрачности в организации тендера, а также, возможно, коррупционную составляющую». Сумма исковых требований BFIG к «Русалу» составляет 2,8 млрд. долларов упущенной или нереализованной прибыли, убытков и затрат.

«Русал» возразил против решения Верховного суда Нигерии в части действий правительства, и с этой целью подал иск в Лондонский суд международного арбитража (LCIA), стремясь заблокировать вынесенное нигерийским судом решение и не позволить BPE передать предприятие в пользу BFIG. Параллельно с января 2012 года в Верховном суде Нигерии проходит разбирательство по иску о возмещении ущерба, поданному BFIG против «Русала». Алюминиевый гигант пытался не допустить рассмотрения этого иска, но 19 июня 2013 года суд отклонил требование «Русала». Слушание было назначено на 7 октября.

Однако за три дня до указанного срока «Русал» обратился в суд с тем, чтобы по иску BFIG было привлечено больше ответчиков. «Русал» требует, чтобы суд также привлёк к ответственности правительство Нигерии и агентство BPE. Слушание по этому иску назначено на 30 октября. Как заявляет адвокат BFIG в Нигерии, Олугбенга Адейеми, и адвокат BFIG в США, Джимми Уильямс, цель таких действий – затянуть предварительное расследование и не допустить начала судебного процесса.

Американская судья Карла Вурл потребовала объяснить, на каком этапе находятся судебные процессы в Лондоне и Абудже. 14 октября адвокаты обеих сторон подали в американский суд в Лос-Анджелесе соответствующие отчёты. Из них можно узнать о текущем состоянии дел. Предлагаем Вам ознакомиться с ними (1, 2 и 3). Предыстория дела в суде Лос-Анджелеса изложена здесь.

Выступая от лица BFIG, адвокат Уильямс обвинил «Русал» в том, что компания использует суд США для затягивания сроков и увеличения расходов для BFIG. Он утверждает, что попытка «Русала» использовать федеральный суд Калифорнии для того, чтобы заставить президента BFIG, Ройбена Джайу (на фото), давать показания и предъявить ряд документов, направлена исключительно на причинение беспокойства. Разбирательство в суде Лос-Анджелеса, в котором интересы «Русала» представляют адвокаты Роберт Мартин и Джейми Бартлетт, имеет целью истребовать в Калифорнии «документы и показания по разбирательству в LCIA и проходящим или планируемым разбирательствам в Нигерии, имеющим отношение к спорам вокруг компании ALSCON».

Джайа и BFIG ответили, что это лицемерие, поскольку все соответствующие материалы были переданы в суд Нигерии, и что если «Русал» всерьёз желает получить эти документы, то компании следует подать иск об истребовании в Нигерии. Однако в документе, представленном на этой неделе судье Вурл, говорится следующее: «Что делает истец [«Русал»], когда ему сообщают о необходимости предстать перед судом в Нигерии... и когда у него есть возможность получить записи, которые, как он утверждает, жизненно необходимы ему для слушаний в LCIA? НИЧЕГО... Истец никогда не нуждался в истребуемых записях и не стремился получить их от ответчика [BFIG]. Единственной целью истца по настоящему иску является причинение беспокойства ответчику».

Как указано в иске «Русала», г-н Джайа не является стороной в арбитражном процессе LCIA или текущих процессах в Нигерии, но как житель Калифорнии он подпадает под юрисдикцию этого суда».

Во всех публикациях, финансовых и производственных отчётах, а также в раскрытиях информации для акционеров «Русал» заявляет, что актив в Нигерии, в котором «Русалу» принадлежат 85% (остальные 15% принадлежат правительству Нигерии) приносит компании убытки. Стоимость его приобретения и текущая балансовая стоимость настолько малы, что его практическая ценность для компании представляется минимальной. Более того, в 2009 году «Русал» публично признал, что пытается продать хотя бы половину своей доли в предприятии. Если предположить, что в то время в Нигерии нашёлся бы внутренний покупатель на 42,5% акций Alscon, и этот покупатель объединился бы с местным правительством, которому принадлежит 15% акций, такая сделка лишила бы «Русал» контрольного пакета, и его власть подошла бы к концу.

Так почему же «Русал» не вышел из капитала компании? Почему он требует судебного разбирательства в Нигерии, Великобритании и США, намереваясь остаться?

По данным презентации первичного размещения акций (IPO) «Русала», датированной декабрём 2009 года, «Актив ALSCON в настоящее время приносит убытки, и, насколько можно ожидать, станет прибыльным только по завершении программы капиталовложений и по факту выхода завода на полную мощность в 197 тыс. тонн в год. Проведение технико-экономического обоснования для утверждения внутренних инвестиций было завершено в сентябре 2008 года. Программа требует инвестиций в размере около 298 млн. долларов за период с 2009 по 2011 год, из которых на 30 июня 2009 года уже инвестировано 76 млн. долларов. Соглашения о реструктуризации долгов, в целом, запрещают Группе совершать капиталовложения в эту программу до конца периода выплаты основной суммы долга, но позволяют Группе вкладывать средства в данную программу на основании проектного финансирования (без права регресса) или через определённые инвестиции в акционерный капитал данного проекта. В настоящее время Группа рассматривает возможность продажи 50% своей доли в компании ALSCON стратегическому инвестору».

Даже если по решению суда «Русал» потеряет предприятие в пользу BFIG, как «Русал» сообщил покупателям своих акций перед IPO, это не имеет большого значения. «Хотя решение не в пользу Группы может иметь негативные последствия для деятельности находящейся в Нигерии и принадлежащей Группе компании ALSCON, включая потенциальную потерю ALSCON и последующую потерю выручки, директора полагают, что любые возникающие в результате обязательства не будут иметь значительных негативных последствий для финансового положения и результатов деятельности Группы в целом».

Расчёты «Русала» показывают, насколько низкой казалась стоимость Alscon – для русских, если не для нигерийцев. В 2006 году, когда «Русал» впервые предложил купить 77,5% акций, по условиям сделки актив был оценен в 323 млн. долларов. «Русал» тогда получил от BPE скидку – некорректно и незаконно, утверждает BFIG – и в итоге стоимость актива упала до 168 млн. долларов. «Русал» сообщает, что в декабре 2007 года приобрёл 7,5% акций у немецкого акционера за 12 млн. долларов. Стало быть, общая стоимость актива составляла 160 млн. долларов. «Влияние приобретения на финансовые результаты Группы за год, закончившийся 31 декабря 2007 года, было незначительным», говорится в проспекте IPO «Русала».

Последующие документы «Русала» показывают, что он заплатил 140 млн. долларов первоначальных инвестиций, а затем вложил 76 млн. долларов в производство, чтобы возобновить работу предприятия. По состоянию на декабрь 2009 года балансовая стоимость Alscon составила 183 млн. долларов, всего лишь 1,1% от совокупной стоимости активов «Русала», составлявшей 16,8 млрд. долларов. Сейчас Alscon продолжает приносить убытки. В первом квартале 2013 года работа предприятия была остановлена вообще.

Согласно аудиту КПМГ, к концу 2011 года Alscon предположительно задолжал компаниям «Русала» 135 млн. долларов. Поскольку обязательства предприятия превысили стоимость его активов примерно на 46 млн. долларов, Alscon в практическом смысле оказался банкротом. Бухгалтерские данные можно узнать здесь.

Так зачем же настолько упорно держать этот актив, причём такой ценой, ведь найм адвокатов в Великобритании, Нигерии и Калифорнии влетает в копеечку?

Одна из причин может заключаться в том, что Alscon стоит гораздо дороже, чем заплатил за него «Русал», и что он вводит своих акционеров в заблуждение. Второй причиной может быть то, что «Русал» боится нигерийского судопроизводства, ведь могут вскрыться факты вывода активов и денежных средств предприятия по давальческой схеме и двойной бухгалтерии, и что иск BFIG может быть удовлетворён полностью. Сумма претензий составляет 2,8 млрд. долларов.

Третьей причиной может быть то, что если «Русал» подчинится решению нигерийского суда и выплатит даже часть той суммы, в которую некоторые специалисты оценивают Alscon, это может создать опасный прецедент. Откроются шлюзы, и «Русал» накроет волна новых судебных исков. В соседней Гвинее, например, сумма частных и государственных исковых претензий к «Русалу» составляет около 1 млрд. долларов. Там фактическая стоимость активов и запасов бокситов, принадлежащих «Русалу», тоже гораздо выше стоимости приобретения. Гвинейские суды вынесли решения против «Русала», однако Дерипаску временно спасают личные распоряжения действующего президента Гвинеи, Альфа Конде. Стоит ему уйти, и «Русалу» не поздоровится.

Потенциальная сумма юридической ответственности и потенциально аннулируемая стоимость активов в Нигерии и Гвинее вместе взятые составляю почти столько же, сколько полная текущая рыночная стоимость «Русала» на гонконгской бирже – 4,5 млрд. долларов. Фактически, при такой рыночной капитализации «Русал» стоит меньше, чем принадлежащие ему 28% акций «Норильского никеля», эта сумма приблизительно равна 7 млрд. долларов. Короче говоря, активы «Русала» предположительно имеют отрицательную чистую стоимость.

Это представляет специфическую проблему для международного консорциума банков, который выдал «Русалу» займы под обеспечение предприятий и других активов, преимущественно расположенных в России. Публикуемые московской прессой утечки информации по текущим переговорам «Русала» с кредиторами указывают на то, что в настоящее время обсуждаются обязательства в размере 5,15 млрд. долларов. Способность «Русала» выполнить обещания и погасить долги в настоящее время поставлена под вопрос, поскольку «Норильский никель» отказался платить «Русалу» дивиденды, которые представляют собой займ, а не выплату. Сообщение «Русала» об условиях дивидендной договорённости с «Норильским никелем» было опубликовано 1 октября. Из него становится очевидно, что размер ежегодных дивидендов, причитающихся «Русалу», сократился с 3 млрд. долларов в год (сумма, согласованная в декабре прошлого года), до 2 млрд. долларов в 2013 и 2014 годах; в 2015 году сумма составит 3 млрд. долларов за вычетом 20%, а также состоится вынужденная распродажа активов «Норильского никеля» в Южной Африке и Австралии. То есть, «Русал» заставляет «Норильский никель» реализовывать активы для погашения долгов «Русала».

Ещё хуже обстоят дела «Русала» как самостоятельной компании, если рассматривать перспективы продаж его алюминия на ближайшие пять лет. Поэтому банки осознают, что вероятность возврата займов вызывает всё больше опасений.

Частично опасения вызваны понижательным давлением на цены алюминия, поскольку изменение правил по складированию алюминия начинают съедать премию, которую «Русалу» удалось заработать, складируя металл вместо его продажи. В ответ «Русал» попросил регуляторов рынка в Лондоне и Гонконге воздержаться от действий. Согласно версии «Русала», изменение правил стало бы «искажением» для нормальной схемы работы компании. Стоит полагать, схему по поддержанию дефицита алюминия «Русал» согласовал со своим основным трейдером, Glencore.

Однажды наступит судный день, когда непроданные и тайные запасы продукции «Русала» станут явными. Вероятно, «Русалу» удастся выклянчить отсрочку этого дня, но его мольбы никак не повлияют на решимость Китая наращивать внутреннее производство алюминия. Решение, принятое в Пекине, отражает тот факт, что Китай обнаружил огромные запасы бокситов и энергетического угля. Раньше расчёты сырья для новых китайских предприятий были гораздо скромнее. В среде горнодобывающей промышленности Китая ходят до сих пор конфиденциальные документы, согласно которым Китай ускорит расширение внутреннего производства алюминия, что снизит мировые цены на продажу этого металла.

Это полная противоположность всему, что заявлялось «Русалом» на протяжении многих лет. В своём проспекте IPO, например, «Русал» поведал, что «общий низкий уровень глубокой переработки алюминия в России приводит к тому, что ОК РУСАЛ экспортирует значительную долю продукции своих российских металлургических предприятий. В 2008 году распределение объёма продаж ОК РУСАЛ по географическим регионам было следующим: Европа (48% от общего объёма), Азия (23% от общего объёма), СНГ (23% от общего объёма) и Соединённые Штаты Америки (8% от общего объёма)».

Это заявление обходит стороной тот факт, что Олег Дерипаска сам принял в 2004 году стратегическое решение положить конец расширению глубокой переработки алюминия, и вместо этого сосредоточиться лишь на первичном производстве металла. Дерипаска поступил так, рассчитывая получить больше прибыли (для себя и Романа Абрамовича, бывшего в тот момент его партнёром по компании) от экспортно-ориентированной схемы, чем от производства готовой алюминиевой продукции дома, как это было в советский период.

Как говорится в проспекте, вышедшем в 2009 году, «поскольку ОК РУСАЛ экспортирует свои товары по всему миру, компания определила для себя следующие приоритетные рынки сбыта продукции с добавленной стоимостью (в порядке приоритетности): СНГ, Европа, Азия и Северная Америка. В рамках этой заявленной цели ОК РУСАЛ планирует сохранить своё присутствие на всех рынках, чтобы воспользоваться развитием ситуации в регионах, в частности, с точки зрения максимизации премии и вопросов логистики, а также искать возможности работы на других рынках». На самом деле, говорит «Русал», компания рассчитывала на рост спроса на импорт алюминия со стороны Китая. «Географическая близость предприятий группы к Китаю даёт Группе возможность извлечь выгоду из долгосрочного потенциала дальнейшего роста спроса на алюминий в этой стране». Далее ещё: «Учитывая, что более 80% объёма производства алюминия сосредоточено в Сибири, производственные мощности Группы находятся в непосредственной близости от Китая и других ключевых рынков Азии. Географическое положение предприятий Группы и её конкурентные позиции по структуре затрат позволяют ей стать одним из основных экспортёров на рынок Китая, где спрос на алюминий постоянно растёт». И ещё: «Устойчиво высокие темпы индустриализации и урбанизации могут повысить нагрузку на энергетические ресурсы Китая, что создаст возможности для внешних поставщиков. Рост цен на энергоносители может отразиться на внутренних предприятиях как напрямую (за счёт затрат на электроэнергию), так и косвенно (за счёт стоимости сырья и материалов, таких как глинозём и углеродные материалы внутреннего производства, а также за счёт транспортных расходов), что снизит конкурентоспособность их продукции по сравнению с импортом. Кроме того, в долгосрочной перспективе правительство, вероятно, возобновит свою политику сдерживания развития алюминиевой промышленности».

Наконец: «Недостаток бокситов может стать наиболее серьезным препятствием для развития китайского алюминиевого сектора. Существует огромная неопределённость в отношении долгосрочной устойчивости поставок бокситов из Индонезии, в том числе существует вероятность того, что индонезийское правительство прекратит экспорт бокситов в целях стимулирования собственной алюминиевой промышленности. Также существуют опасения относительно устойчивости внутренних поставок бокситов. Если в Китае не будут обнаружены новые крупные запасы, наличие и стоимость бокситов будет представлять всё большее препятствие для выхода на рынок новых игроков и ограничит потенциальные возможности для расширения существующего производства. Это, вероятно, будет способствовать росту структурного влияния на долгосрочную перспективу цены глинозёма а, следовательно, и алюминия».

По данным китайских и международных экспертов, дела в Китае обстоят иначе. Но «Русал» не раскрывает известной ему информации. Последнее, что «Русал» сообщил странам-импортёрам его продукции, опубликовано в декабре 2009 года в проспекте IPO на стр. I-41. Там говорится, что по объёмам импорта русаловского алюминия на 30 июня 2009 года Китай обогнал Южную Корею и Японию. К тому времени более крупными экспортными рынками были только Нидерланды (то есть, склады Роттердама, закупающие продукцию для продажи и отгрузки третьим лицам) и США.

Четыре года спустя, «Русал» тщательно скрывает, куда идёт его экспорт. Указывая, что на «Европу» приходится от 50 до 60% экспортных доходов, компания маскирует пункт назначения металла после того, как он покидает склады, принадлежащие Glencore. Данные по экспорту в Китай скрываются в категории «Азия». Тем не менее, очевидно, что этот экспортный рынок «Русала» сдувается. В 2009 году приходившийся на него объём составил 23%. В 2012 году он снизился до 18%. В текущем году он составляет всего лишь 14%.

То, что спрос и потребление алюминия в Китае растут, это бесспорный факт. Не менее бесспорно и то, что Китай наращивает мощности по производству металла дома, и всё меньше интересуется импортом. Отчёт Русала за 2012 год продолжает развивать мысль о том, что как только темпы макроэкономического роста Китая возобновятся, китайцы продолжат увеличивать спрос на алюминий, и мировые цены опять поползут вверх. Этого не происходит.

По словам аналитика, отслеживающего деятельность «Русала» для одной известной российской инвестиционной группы, это плохие новости, но ещё не конец. «При том, что расходы денежных средств на производство алюминия составляют 1 700 долларов за тонну, и значительную их часть составляют расходы на электроэнергию, то он [«Русал»] более чувствителен к ценам на электроэнергию, чем к рынкам сбыта, так что я не думаю, что если Китай[ский импорт] больше не растёт, то это плохо для «Русала» по сравнению с другими. Но это плохо для всех, потому что если Китай перестанет быть крупным импортёром, это собьёт цены. В плане роста «Русал» в последние годы присматривался к Китаю, потому что производственные мощности там близки к максимуму, и этот рынок растёт (хотя в целом он самодостаточен по алюминию, в отличие от глинозёма и бокситов). «Русал» продолжает говорить о вероятности возникновения импортного дефицита, но этого не происходит. Тем не менее, с точки зрения существующих рынков, они сейчас гораздо сильнее сосредоточены на России и Европе, так что Китай для «Русала» не представляет особенной проблемы».

Вернуться назад