Standard & Poors: частным банкам становится хуже

9-10-2013, 15:04. Разместил: Редакция ОКО ПЛАНЕТЫ

Москва. 9 октября. FINMARKET.RU - В агентстве Standard & Poors уверены, что в ближайшие 12-18 месяцев российскую банковскую сферу ждут трудные времена: по мере замедления экономики качество активов банков будет снижаться. В этот же период серьезно ухудшатся показатели прибыльности банков, что грозит ухудшить показатели капитала. Темпы кредитования в 2013-2014 годах замедлятся до 15-18% в номинальном выражение.

При этом пока проблем с достаточностью капитала у банков, согласно оценке S&P 500, нет. Этому способствует вливание капитала и замедление темпов роста активов банков.

В самом уязвимом положение оказываются частные банки, которые предпочитали расти за счет заемных средств и при этом активно наращивали кредитную массу. Рейтинги таких банков могут быть снижены.

Замедление кредитования поддержит капитал российских банков

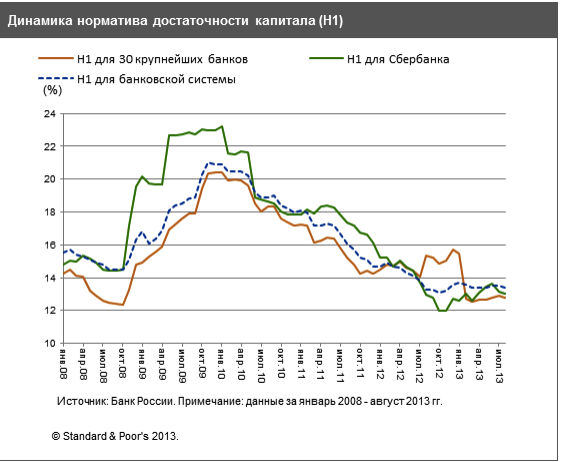

- В 2011 году коэффициент достаточности капитала многих российских банков существенно снизился, но в 2012 году этот показатель стабилизировался. Это связано с вливанием капитала из внешних источников и с достаточной прибылью компаний.

- В 2013-2014 годах коэффициент достаточности капитала будут стабильными.

- Совокупные активы российских банков в 2012 году выросли на 23% против роста на 31% в 2011 году.

- Средневзвешенный коэффициент достаточности капитала, скорректированный с учетом рисков (RAC), для 30 крупных банков в конце 2012 году составил 6% против 5,8% в конце 2011 года.

- Это ниже значения этого же показателя, рассчитанного для 100 крупнейших российских банков. На конец 2012 году RAC для них составил 7,4% против 6,9% в конце 2011 года.

- RAC для российского банковского сектора в ближайшие 12-18 месяцев не изменится.

- Уровень процентной маржи также будет невысоким. Во многом это связано с замедлением инфляции, падением спроса на кредиты и усилением конкуренции.

Макроэкономика мешает росту рентабельности

- Обычно банки увеличивают капитал с помощью нераспределенной прибыли. Но в России сделать это сложно: состояние макроэкономики и колебания рынка зависят от цен на нефть.

- Прибыль банков в таких условиях нестабильна. В 2013 году ее рост существенно замедлится.

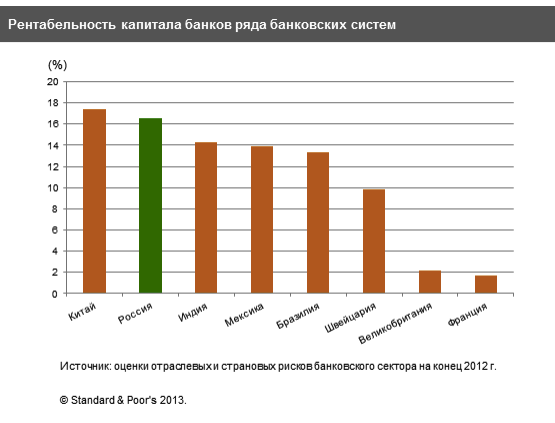

- При этом российские банки более прибыльны, чем их международные конкуренты. Рентабельность собственного капитала в среднем составляет 16,5%. Но она при этом крайне волатильна.

- В 2013-2014 годах основные показатели российской банковской системы останутся стабильными. Рентабельность собственного капитала составит 15-17%.

- Российский банковский рынок становится рынком заемщика, а это значит, что растет конкуренция между банками. Средний показатель чистой процентной маржи составил 4,3-4,7%. Это снижение по сравнению с 4,9% в 2012 году, в 2011 году этот показатель был на 40 б.п. выше.

- В прошлом году маржа российских банков была выше, чем в Турции (4,1%) и Индии (2,9%). Тем не менее, ей было далеко до Бразилии - 5,9%.

- В 2011-2012 годах наблюдался рост ставок по депозитам, который и поддержал рост кредитования, теперь это должно снизить маржу банков в ближайшие два года.

- В S&P советуют банкам изменить стратегию: нужно отказаться от агрессивной экспансии и расширения линейки продуктов и начать оптимизировать затраты. Для этого у большинства банков достаточно возможностей.

Банки начали нести потери по кредитам

- По мере замедления российской экономики спрос со стороны бизнеса на кредиты падает. Многие банки в ответ начали активно кредитовать малый и средний бизнес – это приносит больше прибыли.

- Это привело к росту доли розничных кредитов. У дочек иностранных банков их доля выросла с 24% в 2011 году до 38%, а у госбанков – с 20% до 25%.

- Самыми прибыльными в прошлом году оказались банки, специализирующиеся на потребительском кредитовании. Однако из-за роста рисков им пришлось формировать резервы на случай потерь по кредитам: их доля выросла с 19% операционных доходов в 2011 году до 32% в 2012 году. В S&P уверены, что эта тенденция продолжилась и в первом полугодии 2013 года.

- Среди главных пострадавших - "Хоум Кредит энд Финанс", "Русский стандарт" и "Восточный экспресс", чистая прибыль которых снизилась в два раза. В ближайшие полтора года эти банки будут испытывать значительное давление.

- В 2013-2014 годах прибыльности банков будет угрожать рост рисков по кредитам. Многие проблемные кредиты были скрыты из-за быстрого роста кредитного портфеля.

- В ближайшие полтора года потери по кредитам составят до 2% совокупного кредитного портфеля. Доходность банков составит при этом 1,5% против 2,4% в 2012 году.

- При этом будет расти неравномерность распределения прибыли и рисков. В лучшем положении окажутся "Сбербанк" и ВТБ, которые имеют доступ к более дешевому фондированию и более надежным кредиторам. На них приходится почти половина активов российской банковской системы.

- На долю государственных банков приходится 55% активов. Именно крупнейшие банки привлекли в последние годы дополнительный капитал. Однако в ближайшие годы государственная поддержка этих банков будет сокращаться.

У частных банков дела идут не очень

- Пока госбанки захватывают новые позиции, частные банки страдают от нехватки финансирования. У них просто нет акционеров, которые могли бы обеспечить рост собственного капитал, собственной прибыли на это не хватает.

- В 2012-2013 годах лишь пять из 24 крупнейших российских частных банков получили дополнительный капитал от акционеров – в общей совокупности 26 млрд руб.

- Отчасти это помогло им поддержать коэффициент достаточности капитала. Хотя в целом по рынку этот показатель снижался.

- Доходы частных банков обычно ниже доходов государственных банков.

- В 2014 году Банк России планирует начать переход к выполнению требований к капиталу, согласно правилам "Basel III". Это, возможно, поможет более эффективно контролировать банковскую систему

Впереди одни риски

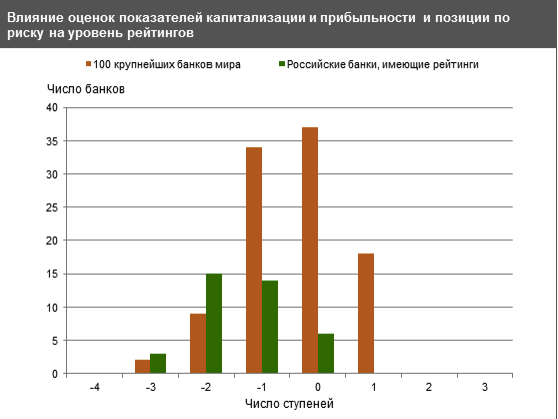

- Несмотря на прогнозируемые уровни RAC, ситуация в российском банковском секторе оставляет желать лучшего. Если учесть позиции по риску и капитал, то это является негативным фактором для рейтингов банков.

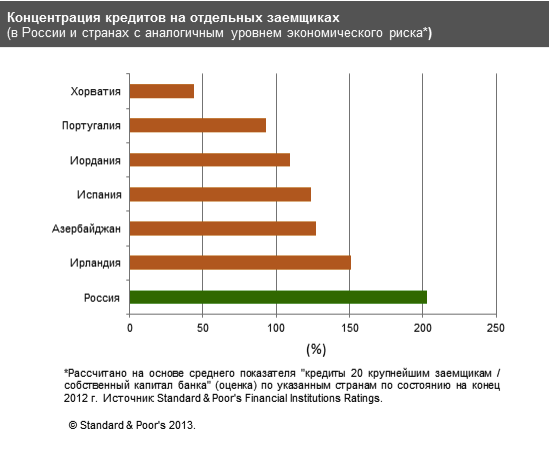

- В большинстве банков практика управления рисками достаточно слабая, кредитные портфели и база депозитов сконцентрированы на одном клиенте.

Вернуться назад