Российскому фондовому рынку не дает расти плохой климат

30-09-2013, 13:02. Разместил: Редакция ОКО ПЛАНЕТЫ

Цюрих. 30 сентября. FINMARKET.RU - За последний год российский фондовый рынок показал достаточно слабые результаты. Не повысили энтузиазм инвесторов даже высокие цены на нефть.

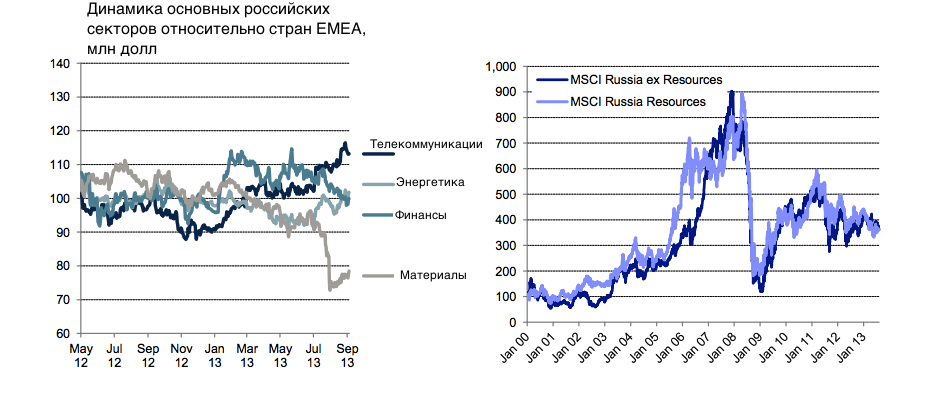

- В последние 16 месяцев динамика индекса MSCI Russia относительно фондовых индексов региона EMEA (Европа, Ближний Восток и Африка) не

выходила за диапазон плюс/минус 5%.

- С начала года российский фондовый рынок опередил индексы EMEA всего на 7%.

- Ежедневные объемы торгов снизились со среднего значения в $2-2,5 млрд в 2011 году до примерно $1 млрд в прошлом году.

- Результаты российского энергетического сектора почти не отличались от других секторов экономики – и там, и там результаты были слабыми.

Почему стоит любить Россию?

Стабилизация экономики Китая поддержит рынок сырья

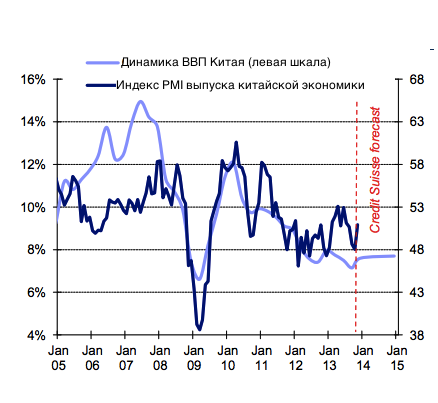

- Credit Suisse повысил свой прогноз по экономике Китая на 2013 год до 7,6% против 7,4%, которые в банке ожидали ранее. Прогноз на 2014 год повышен с 7,6% до 7,7%.

- Индекс деловой активности PMI за август говорит в пользу оживления экономики Китая.

- Чистый импорт нефти со стороны Китая продолжает увеличиваться в соответствие с трендом за последние 18 лет. Это серьезно поддерживает цены на нефть.

- Рост продаж коммерческой недвижимости в Китае обычно приводит к хорошим результатам для российских металлургических и добывающих компаний.

Восстановление еврозоны поддержит российскую экономику

- Целый ряд циклических показателей экономики еврозоны улучшался в последние месяцы. Это касается и стран центральной Европы, и периферии.

- Восстановление российской промышленности пока отстает от восстановления европейской экономики.

- Уверенность в российской промышленности обычно растет, когда растет потребительская уверенность в Европе. Она сейчас уже показывает признаки восстановления.

- В 2014 году экономика России ускорится до 3,4% против 2,8% в 2013 году.

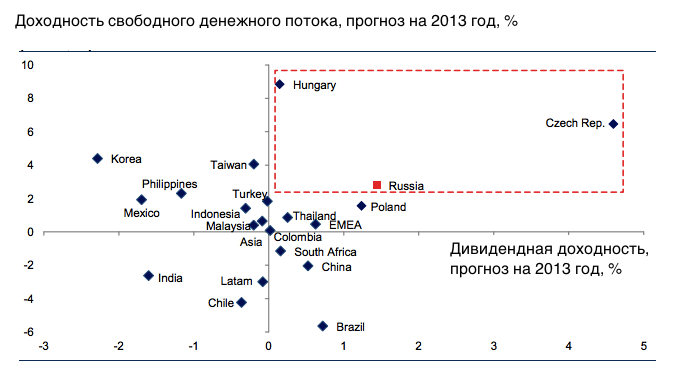

Россия платит неплохие дивиденды

- В последние 12 месяцев доля дивидендов в доходах российских корпораций стабилизировалась на уровне 20%. В будущем она будет расти.

- С 2014 года государственные компании будут выплачивать минимум 25% своих чистых доходов в виде дивидендов. Это позволит увеличить государственные доходы и повысить привлекательность иностранных инвестиций в государственные компании.

- Это увеличит долю дивидендов, выплачиваемых госсектором, на 17% с 173 млрд руб до 203 млрд руб в 2014 году.

- Дивидендная доходность российского рынка уже составляет 3,8%, что на 33% выше, чем у других развивающихся стран. По этому показателю Россия, Венгрия и Чехия являются одними из самых привлекательных рынков в мире.

Текущий счет России профицитен

- Профицит текущего счета России сейчас составляет порядка 2,8% ВВП – это больше, чем у любой другой страны, входящей в индекс MSCI EMEA.

- В 2014 году правда профицит снизится до 0,8% ВВП из-за того, что цены на нефть марки Urals снизятся с $112 за барр до $99.

У России сильная валюта

- В последние месяцы наблюдался серьезный отток капитала из развивающихся стран. Динамика российского рубля оказалась средней среди развивающихся стран. Но он лучше показывает себя по сравнению с другими валютами региона EMEA.

РТС до конца года вырастет на 18%

- В CS была разработана модель, которая на основе ряда показателей объясняет колебания российского фондового рынка.

- Согласно ей, рынок акций сейчас на 12% перепродан, а до конца 2013 года рост может составить 18% с учетом прогноза по макроэкономике.

Россия привлекательна по сравнению с другими развивающимися рынками

- Если учесть 12-месячный консенсус прогноз по прибылям, согласно данным I/B/E/S, то российские компании торгуются со скидкой в 45% по сравнению с развивающимися рынками.

- Российские компании уже давно выглядят слишком дешевыми по сравнению с компаниями из других стран с учетом показателя прибыли. Правда, скидка связана в основном с сырьевыми компаниями, на которые приходится 2/3 индекса MSCI.

- Помимо сырьевого сектора также хуже своих конкурентов из других стран торгуется российский банковский сектор: доходность акций выше, но они при этом стоят дешевле.

- Со скидкой к игрокам из других стран торгуется ритейл и телекоммуникационный секторы.

Фонды развивающихся стран мало вложили в Россию

- Россия занимает долю близкую к целевому значению в фондах, инвестирующих в развивающиеся страны.

- Однако европейские фонды не сильно вложились в России – их инвестиции отстают от целевого уровня на 10%. Они все еще могут вложить деньги в рынок страны.

Четвертый квартал обычно очень удачный

- В российской экономике заметен серьезный эффект сезонности. Обычно в четвертом квартале происходит серьезное оживление фондового рынка и экономики.

- Начиная с 1995 года каждый декабрь в 72% случаев наблюдалось позитивная динамика фондового рынка против 5,9% в среднем. В октябре рынок показывает положительные результаты в 61%, в сентябре – лишь в 44%.

Серьезного роста ждать не стоит

Однако в CS советуют увеличить инвестиции в российский рынок всего на 5%. У негативного прогноза есть несколько причин.

- Прогнозы по прибылям пересматриваются в негативную сторону.

- В России серьезно замедляется рост кредитования, этот процесс продолжится, по крайней мере, до середины 2014 года. В 2013 году рост кредитования частного сектора в России составит лишь 9,3% - это среднее значение для развивающихся стран.

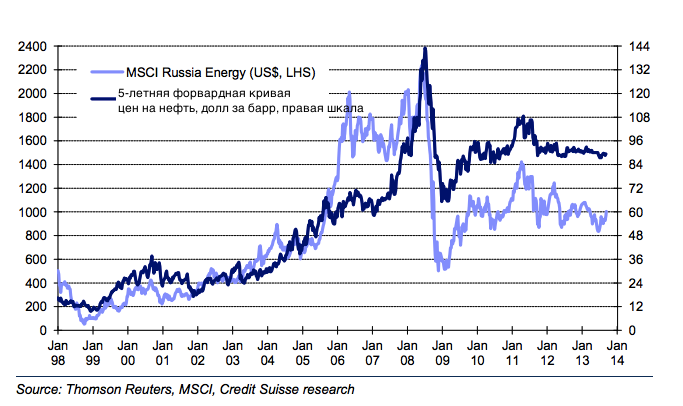

- Цены на нефть остаются достаточно высокими во многом из-за конфликта в России и разрывов с поставками нефти из Ливии. Тем не менее, рост цен на нефть замедляется, а это значит, что рост экономической активности и инвестиции в России будет слабым.

- Текущее значение 5-летних форвардных цен на нефть составляет $89 за барр. Этому значению соответствует значение MSCI Russia Energy на 50% выше текущего. Скидка может быть связана со слишком жестким налогообложением сектора. Дальнейшее снижение цен на нефть ничего хорошего энергетическому сектору не предвещает.

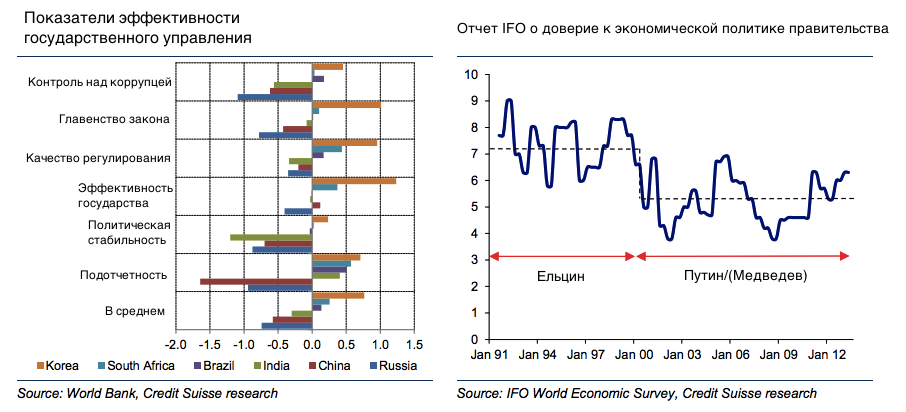

- Россия так и не стала привлекательной для иностранных инвестиций. Это связано к с плохим корпоративным управлением и с потерей доверия к экономической политике правительства.

Вернуться назад