Заседание ФРС начинается сегодня. Факторы, влияющие на решение ФРС.

17-09-2013, 15:08. Разместил: Редакция ОКО ПЛАНЕТЫ

Сегодня стартует двухдневное заседание Федеральной резервной системы США, которое может стать главным событием года для инвестиционного сообщества.

Именно от этого заседания ждут конкретики по дальнейшей политике ФРС. Трейдеры по всему миру с конца мая ломают голову: начнется ли сокращение стимулов, и если да, то в каком виде.

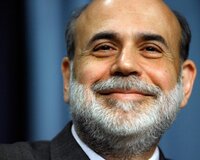

Доходности американских облигаций за это время показали стремительный рост. Это говорит об уверенности рынка в том, что уже через год время дешевых денег закончится и американских центробанк поднимет ставку. В этом контексте немаловажную роль будет играть и персона нового главы Федрезерва, ведь полномочия Бена Бернанке истекают уже в начале следующего года.

Накануне свою кандидатуру на этот пост снял Лоуренс Саммерс, возможное назначение которого негативно воспринималось рынком. Однако ясности нет и сейчас: список претендентов в руководители ФРС Барак Обама предложит не ранее 22 сентября.

Факторы, влияющие на решение ФРС

Федеральная резервная система (ФРС), по мнению большинства аналитиков, на заседании 17-18 сентября одобрит постепенное свертывание количественного смягчения (QE), однако принять подобное решение будет крайне тяжело, прогнозирует The Wall Street Journal.

Главы ФРС должны принять решение на предстоящем собрании, приняв во внимание три отрицательных фактора

Согласно оценке экспертов, опрошенных Bloomberg, ФРС уменьшит объемы покупки активов на $10 млрд до $75 млрд в месяц, при этом US Treasuries будут уменьшены $45 млрд до $35 млрд, однако приобретение ипотечных бумаг останется на том же уровне в $40 млрд. Аналитики выражают уверенность в том, что окончательно ФРС закроет программу в июне следующего года.

Главы ФРС должны принять решение на предстоящем собрании, приняв во внимание три отрицательных фактора, которые способны воспрепятствовать экономическому росту США в ближайшее время: повышение реальных процентных ставок, сложная политическая ситуация за границей и очередной виток затяжной войны по поводу бюджета в Вашингтоне.

ЦБ может оказать влияние только на первый фактор, тем не менее решение о дальнейшей судьбе QE будет принято с учетом оценки всех обстоятельств.

Доходность 10-летних US Treasuries сегодня составляет примерно 3% годовых, в то время как в мае, перед тем как ФРС намекнула на свертывание стимулирующей программы, этот показатель был зафиксирован на уровне 2%. Стоимость ипотеки неуклонно растет, при этом ожидается, что это еще не предел, который следует ожидать впереди.

"Повышение процентных ставок всегда сказывается на реальной экономике с задержкой. Такие решения за ночь не принимаются. Основной объем последствий, вероятно, ждет нас впереди", - подчеркнула экономист BHP Paribas Джулия Коронадо.

Конфликтогенная ситуация в Сирии также может послужить серьезной причиной для нестабильности на рынке США.

На минувшей неделе республиканцы, которые составляют большинство в нижней палате, не смогли перенести решение по финансированию деятельности правительства. Поэтому властные структуры могут лишиться средств уже к началу октября на фоне того, что в середине следующего месяца конгресс должен поднять верхний лимит госдолга США

Многие эксперты, в том числе бывший экономист ФРС Дэвид Стоктон, полагают, что дискуссии по поводу бюджета и долга "могут создать серьезные неприятности".

Особое внимание к себе привлекают макроэкономические прогнозы ФРС по экономическому росту, безработице и инфляции в 2016 г.

Однако аналитики говорят о четвертом факторе: кто станет преемником Бена Бернанке на посту главы Федрезерва. Данный вопрос снижает уверенность в том, что ЦБ намерен удерживать процентные ставки на низком уровне.

На заседании в середине лета ФРС заверила, что сохранит целевой диапазон процентной ставки по федеральным кредитным средствам от 0 до 0,25%, пока безработица на уменьшится до 6,5% при уровне инфляции, не превышающем 2,5%.

К слову, Европейский центральный банк (ЕЦБ) и Банк Англии удерживают ставки на уровне 0,5%. Стоит отметить, что японский ЦБ больше не использует процентную ставку как инструмент денежно-кредитного регулирования.

Вернуться назад