Накаленная добела Шанхайская биржа золота: объем поставок, цены, наценки и механизм работы (Скойлс, Джен)

18-07-2013, 10:51. Разместил: VP

Сегодня, в следующей части нашего анализа мирового рынка золота, мы обращаем рассматриваем Шанхайскую биржу золота, которая в последнее время привлекла больше интереса, чем любая другая в мире золота и серебра.

Ранее мы рассматривали мировой рынок золота, Нью-йоркскую товарную биржу и совсем недавно – Лондонский рынок золота. Следующий логический объект нашего исследования – Шанхайская биржа золота (ШБЗ). У нас также есть отличная инфографика, которая обеспечит вас последними данными.

Учитывая значительный рост объема экспорта золота из Гонконга в Китай, 68% по сравнению с предыдущим годом, это своевременный и информативный исследовательский материал, который проливает свет на восточный рынок желтого металла в то время, когда многие заявляют о конце бычьего рынка золота. Учитывая громадный спрос на физический металл и, по имеющимся сведениям, высокие наценки на золото, мы задаемся вопросом, может ли этот рынок быть лучшим индикатором спроса на золото, и соответственно, цен на металл, чем Нью-Йоркская товарная биржа или Лондон.

Мы все же не считаем, что Шанхайская биржа золота станет драйвером цен на золото, однако существенные объемы и поставки, существующие на этой бирже, предполагают, что ее роль в определении цены станет значительной… если еще не стала.

Большая часть информации ниже вдохновлена и собрана при поддержке @KoosJansen, который очень помог нам понять внутренний механизм и показатели на ШБЗ.

По сравнению с нашими исследованиями на засекреченном Лондонском рынке золота, получить доступ к данным о ШБЗ было значительно проще. Я надеюсь, вам понравится наше глубокое погружение в раскаленное пекло китайского рынка золота.

Какие контракты?

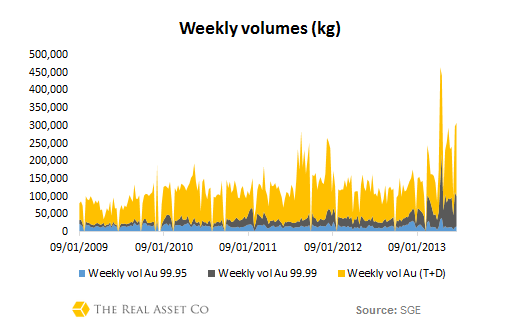

Быстрый взгляд на данные ШБЗ показывает, что на ней торгуются три крупнейшие контракта на золото: Au 99,95 (контракт на 3 килограмма), Au 99,99 (1 килограмм) и Au (T+D) (также 1 килограмм золота 99,95 пробы). Мы сосредоточимся на этих трех контрактах, учитывая их монополию на ликвидность на ШБЗ, и, как следствие, влияние на цену золота.

В 2011 году общий объем торгов золотом Au 99,99 впервые превысил объем торгов золотом Au 99,95.

Сегодня ситуация не изменилась – постепенно расширяющийся разрыв между двумя контрактами очевиден – особенно в периоды максимального спроса, такие как апрель этого года.

Еженедельные объемы торгов по трем золотым контрактам в кг

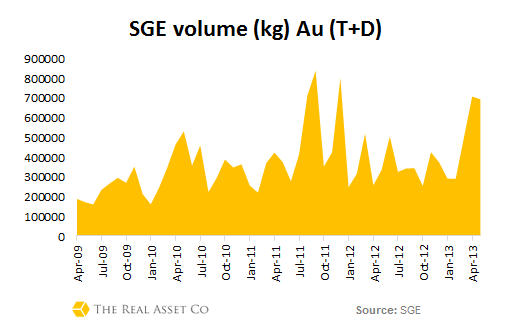

На контракты на золото Au (T+D) приходится более 75% активности на ШБЗ. Когда цена золота упала в апреле, многие поклонники золота быстро указали на громадные объемы, наблюдаемые на ШБЗ. Однако в квартальном соотношении объемы торгов золотом Au (T+D) были не столь высоки, как в III и IV кварталах 2011 года, когда цена золота достигла, а потом снизилась с исторического максимума в $1920 за унцию.

Объем контрактов Au (T+D) в кг

Стоит упомянуть, что на ШБЗ проводится ночная торговая сессия. Это позволяет ей представлять цену, которая больше соответствует «международной цене», а также увеличению объема. Согласно данным статистики за 2011 год, на ночные сессии приходится треть всего объема торгов на бирже.

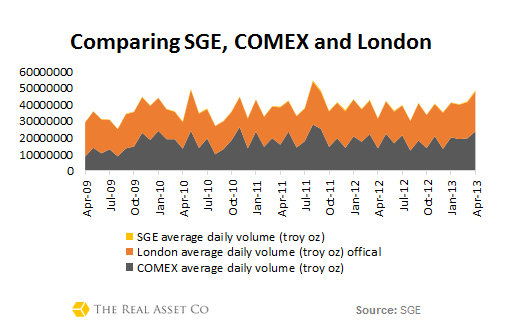

В то время как объем на ШБЗ может показаться впечатляющим по сравнению как с Лондонским рынком, так и с COMEX, он исключительно мал. На графике ниже ШБЗ представлена желтым цветом, или предполагается, что представлена…

Как мы утверждали в нашей предыдущей статье о Лондонском рынке золота, несмотря на значительные объемы, проходящие через наш капитал, определение цены может наблюдаться как на COMEX, так и в Лондоне, несмотря на значительно меньшие объемы Нью-Йорка.

Для всех, кто надеется, что ШБЗ может играть очень серьезную роль в определении цены золота, это может показаться неочевидным. В будущем эта роль действительно может стать ключевой, но на данный момент ШБЗ растет в тени COMEX и Лондонского рынка золота.

Поставки

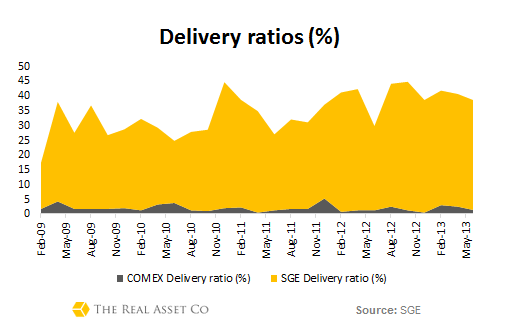

Когда мы рассматривали Нью-йоркскую товарную биржу, мы обнаружили, что процент своевременных поставок исключительно мал в сравнении с громадными объемами торгов. Мы всегда знали, что китайцы предпочитают физическое золото, но мы не были готовы к такому значительному количеству поставок на этой бирже.

В то время как последние 4 года доля поставок в Нью-Йорке оставалась на уровне или ниже 5%, этот показатель на ШБЗ стабильно превышал 25%.

Доля физических поставок от суммарного объема торгов – Comex (серым), ШБЗ (желтым)

В апреле объем золота, поставленного на ШБЗ, наделал шумихи, и за ситуацией на рынке золота в Китае стали следить еще пристальней.

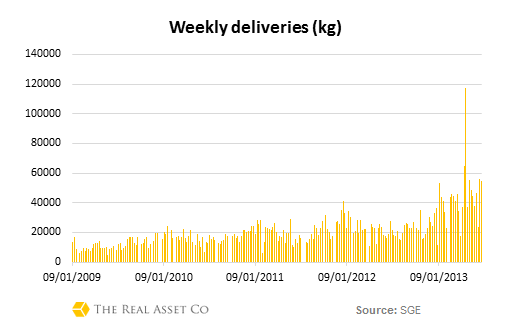

Еженедельный объем поставок в кг.

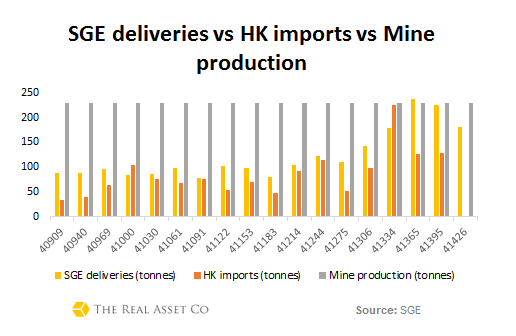

Чтобы проиллюстрировать, насколько велик спрос на физическое золото в Китае, мы представляем график ниже, первоначально составленный @KoosJansen, к которому мы добавили данные о гонконгском импорте.

Объем поставок в Шанхае (желтым) в сравнении с объемом импорта через Гонконг (оранжевым) и первичной добычи (серым)

Всего дважды за последние 18 месяцев объем импорта в Гонконге превысил объем поставок на Шанхайской бирже золота. В апреле поставки на ШБЗ, как известно, превысили объем добычи, и с тех пор этот показатель «завис» на недели и месяцы.

Эти прозрачные, зарегистрированные поставки на ШБЗ представляют собой крупнейшую реальную закупку золота во всем мире. Вся власть – китайским домохозяйкам.

В ежегодном отчете ШБЗ за 2011 год биржа сообщает, что поставки не подвергаются влиянию со стороны цены золота, а вместо этого определяются китайскими праздниками. Эта ситуация, скорее всего, существовала до 2011 года, однако мы полагаем, что в 2012 году показатели поставки остаются устойчивыми, а затем растут в соответствии с событиями в экономике и падением цены в апреле 2013 года.

Хранилища и запасы

В отличие от биржи COMEX, мы не смогли получить данные о ситуации с хранилищами и запасами на ШБЗ. Максимально возможный официальный ответ по данному вопросу можно найти в ежегодном отчете биржи за 2011 год:

Система управления хранилищами ШБЗ функционирует отлично, при этом для поставок используются 49 хранилищ с участием 31 юрисдикции.

Из числа используемых хранилищ 72,06% были разработаны с расчетом на спрос на физическое золото в данной индустрии.

Ценообразование на ШБЗ

В своей речи в 2011 году председатель и президент ШБЗ Ван Зи (Wang Zhe) заявил, что одной из основных функций биржи является «определение цены и синхронизация».

Из графика ниже мы можем ясно видеть синхронизацию, так как цены основных контрактов на бирже соответствуют цене закрытия в Нью-Йорке. Однако в том, что касается упомянутого выше механизма открытия цены, то, учитывая существенно меньшие объемы, ШБЗ вряд ли оказывает на это какое-то значительное влияние.

Цена на золото: закрытия торгов в Нью-Йорке (голубым), международный спот (оранжевым), средний спот на ШБЗ (серым) и крупнейшего контракта на ШБЗ (желтым)

График выше демонстрирует очень небольшое расхождение между ценой закрытия на COMEX, «международной ценой спот» (как она звучит в документах ШБЗ) и крупнейшим контрактом на бирже.

Практичнее всего сравнивать нью-йоркскую цену закрытия с ценой золота Au (T+D), потому что она наиболее близка к превалирующему на COMEX контракту на 100 унций. Вот как это описывает представитель ШБЗ на сайте goldminerpulse:

Проще говоря, золото Au(T+D) – это продукт с концепцией маржи и позиции, то есть длинную позицию ты получаешь после покупки, а короткую – после продажи. Поставки осуществляются ежедневно между длинными и короткими позициями. Так что объем поставок равен объему, отправленному с нескольких коротких позиций на несколько длинных. Он не имеет отношения к объему, покидающему хранилище, данные о котором недоступны. Если говорить о фьючерсах, то поставки осуществляются с коротких позиций на длинные, то есть примерно так же.

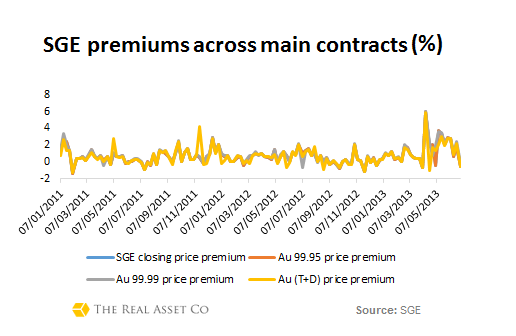

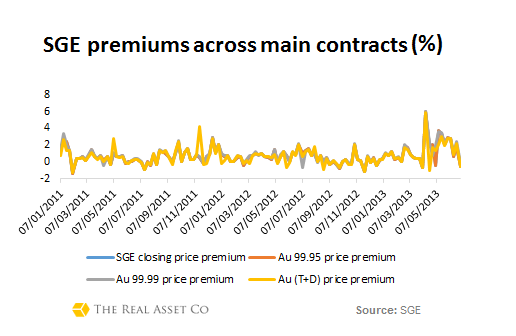

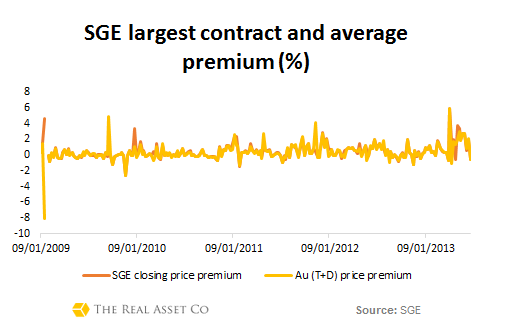

Что касается наценки, то здесь ее тоже практически нет. Кроме забавной аномалии в январе 2009 года, которая, как нам кажется, связана с опечаткой в документации ШБЗ, похоже, что наценки редко превышают 2%.

Крупнейший контракт (оранжевым) и средняя наценка (желтым)

Если посмотреть на контракты, доступные для немедленной поставки, значительной наценки здесь также не наблюдается.

Наценки ШБЗ по четырем крупнейшим контрактам

Однако за последний месяц наценка на золотые контракты Au 99,9 и Au 99,95 была выше обычной.

Нам стоит отслеживать этот тренд и любые прорывы цены золота между позициями.

Активные участники

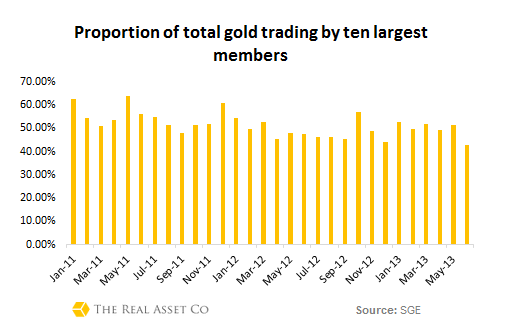

Мы подумали, что нам понадобится какое-то время, чтобы понаблюдать за наиболее активными участниками ШБЗ. По данным биржи, на торги членов приходится около 50% общей активности на ШБЗ.

Как сказал председатель и президент ШБЗ Ван Зи в своей речи в 2011 году: «Хотя институциональные клиенты по-прежнему являются самыми важными участниками рынка, рыночная доля частных инвесторов в последние годы возросла. Это очевидно, особенно в последнем месяце, когда на корпоративную активность приходилось всего 42%».

Доля объема золотых торгов 10 крупнейших трейдеров

Заключительные ремарки

Спрос на золото в Китае, как со стороны частных лиц, так и со стороны центральных банков, привлек повышенное внимание, так как цена золота стабильно росла последние двенадцать лет. Когда цена упала, многие на Западе объявили конец золота, но Китай (как и многие другие азиатские страны) демонстративно продолжил скупать металл и наращивать объемы импорта.

Вопросы о легитимности и прозрачности COMEX и Лондонских рынков золота сегодня звучат все громче, особенно когда все больше организаций стремятся узнать, что в действительности стоит за этими контрактами. «Бумажное золото» у всех на устах.

Что касается ШБЗ, то, похоже, здесь не стоит сомневаться в наличии физического золота, учитывая все возрастающие объемы активности по трем крупнейшим контрактам, два из которых доступны для немедленной поставки. Доля своевременных поставок здесь значительно выше, чем на нью-йоркской бирже, что демонстрирует намного более высокую физическую активность на этом рынке.

В то время как цена золота вряд ли будет подвержена существенному влиянию ШБЗ, до тех пор, пока в Нью-Йорке и в Лондоне существуют громадные объемы бумажного золота, мы полагаем, что Шанхайская биржа может в итоге вбить клин между рынками бумажного и физического золота, и тем самым установить расхождения в цене между тем, что участники рынка будут считать двумя различными продуктами.

Не похоже, чтобы спрос на физическое золото в самой густонаселенной стране мира снижался, как и на COMEX и объемы фьючерсов в целом.

Мы полагаем, что когда все больше жителей западных стран захотят получить поставки своего золота с западных бирж, давление на физическом рынке вырастет. Основная китайская биржа физического металла, как мы видим из данных о поставках, является центром ликвидности с лучшей репутацией для подобного спроса.

В этом кратком обзоре китайского рынка золота мы не рассматривали ни оптовые, ни розничные наценки.

Однако неофициальные данные и репортажи в СМИ демонстрируют, что это развивающийся феномен. В отличие от инвесторов на Западе, китайским домохозяйкам просто нужно физическое золото, независимо от цены. Это ясно видно из данных о поставках на ШБЗ, в отличие от Запада, где золото рассматривается как инвестиция, которая, как мы надеемся, вырастет в цене, а китайцы считают золото способом освободиться от обесценивающейся наличности и вложить ее в реальное средство сбережения.

Мы являемся свидетелями волнующей битвы, которая разворачивается между китайскими розничными покупателями и спекулянтами на Западе. На кону стоит будущее цены золота.

Вернуться назад