ЦБ и правительство должны за неделю найти способы снизить ставки по кредитам

14-06-2013, 13:19. Разместил: VP

Президент Путин, как и обещал, взялся за российские банки, которые измучили экономику дорогими кредитами. ЦБ и правительство должны за неделю найти способы снизить ставки по кредитам, следующим шагом может стать ограничение маржи банков

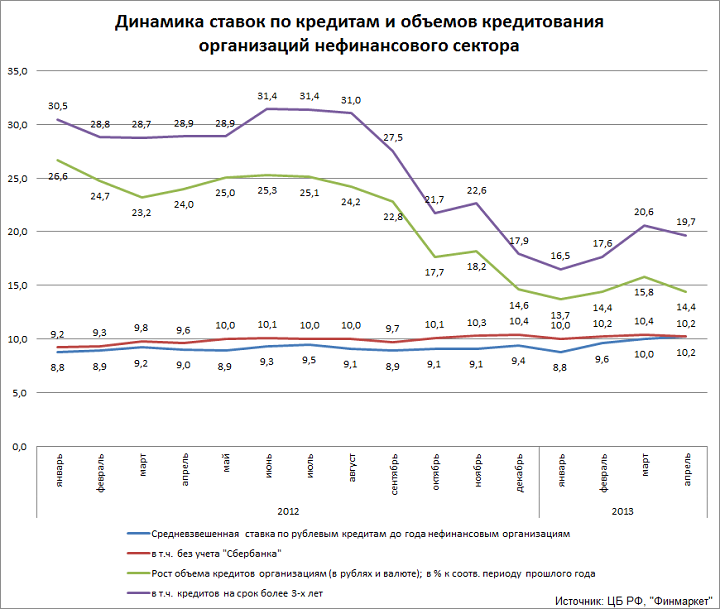

Москва. 13 июня. FINMARKET.RU - Смена руководства Банка России - 23 июня Эльвира Набиуллина сменит на посту Сергея Игнатьева - пройдет на фоне масштабного наступления на российские банки, которое начал Кремль. Претензии президента Владимира Путина - он несколько раз ругал банкиров, утверждая, что они неадекватно оценивают риски в российской экономике и закладывают слишком большую маржу в ставки по кредитам для бизнеса, - теперь обличены в его формальное поручение: до 19 июня правительство и ЦБ должны придумать, как снизить эти ставки.

Пока речь идет только о рыночных мерах - развитии конкуренции в банковском секторе и снижении административных барьеров. Но, как утверждают участники тематического совещания у президента - оно состоялось в понедельник, - о марже и рисках речь там тоже шла.

Зачем России дешевые кредиты

Удешевление кредитов - это один из факторов ускорения экономического роста, на который решено сделать ставку по итогам многочисленных совещаний по экономическим вопросам у президента Путина.

Идея длинных и дешевых денег, которые должны оживить инвестиционную активность в российской экономике и обеспечить приемлемые темпы роста ВВП (не меньше 5% в год) кружит над Кремлем со второй половины 2012 года.

- Ее главным идеологическим спонсором является советник президента Сергей Глазьев. Он говорил: "Нам необходимы длинные дешевые деньги. Первый поток можно обеспечить через механизмы рефинансирования в коммерческие банки с регулированием ставки рефинансирования, которая, по нашим оценкам, не должна превышать 4%. Второй канал - долгосрочные кредиты на 10-15 лет через институты развития под 2% годовых в развитие проектов инфраструктуры, адекватных новому технологическому укладу".

- В декабрьском послании президента Федеральному собранию Путин потребовал от Минфина и ЦБ найти длинные и дешевые деньги для кредитования экономики. Минфин на это отреагировал скептически, предположив, что ЦБ придется изучить опыт смягчения монетарной политики, используемый ФРС США и Европейским ЦБ.

- Основную ставку в снижении стоимости кредитов в Банке России и Минфине делали на удержание инфляции. Но она пока подводит регуляторов: по итогам мая она вновь ускорилась до 7,4%. Вся надежда на вторую половину года, но там все зависит от объема урожая, а не от усилий ЦБ.

- Под патронажем Глазьева готовится экономический доклад Академии наук, его официальная публикация отложена до выборов нового президента РАН (выборы состоялись 29 мая). Основные его положения были представлены президенту Путину 22 апреля этого года на совещании в Сочи экспертами Института народнохозяйственного прогнозирования (ИНП) РАН. "Без особых угроз для внешней стабильности российского рубля ЦБ может до конца 2015 года расширить денежную базу примерно на 4,5 трлн рублей, что означает ежегодный прирост на 17-18% в течение указанного периода. В последующее пятилетие темпы прироста могут составить 14-16%. Доминирующей формой эмиссии резервных денег должно стать рефинансирование коммерческого банковского кредита. Нужны кредитные аукционы, проводимые по отраслям с разным уровнем рентабельности", говорилось в докладе.

Александр Широв, замдиректора Института народнохозяйственного прогнозирования РАН

"Действия предпринимаются в правильном направлении. Высокие процентные ставки по кредитам связаны не только с высоким уровнем инфляции или другими макроэкономическими факторами. Банковская система пока довольно плохо оценивает реальный сектор и закладывает в ставки по кредитам дополнительные риски.

На снижение ставок будет работать уменьшение нормы обязательного резервирования, смягчение требований к капиталу банков. ЦБ должен мягче смотреть на операции кредитования именно реального сектора.

Причем главное внимание должно быть уделено среднему бизнесу. Крупный бизнес вполне успешно покрывает свои потребности в кредитных ресурсах. Банк всегда испытывает дискомфорт, когда дает деньги не нефтяному гиганту, а какому-то небольшому предприятию.

Сейчас львиную долю рефинансирования со стороны ЦБ получают крупнейшие госбанки: Внешэкономбанк, Сбербанк, ВТБ, которые по сути являются институтами развития. Но они выполняют свою функцию ретранслятора денег в экономику, к сожалению, только в отношении крупного бизнеса и ретейла. А туда, куда нам нужно, деньги не идут. Более широкий доступ к ресурсам ЦБ должны иметь средние банки.

Были еще предложения по ограничению маржи банков. Но это скорее уже не снижение, а увеличение административного давления на банки".

Анатолий Аксаков, президент Ассоциации региональных банков России (АРБР), депутат Госдумы

"Есть излишние требования по резервам. Например, давно и вполне успешно работающее предприятие, хороший клиент. Но если у него возникают проблемы с текущим балансом (всякое бывает), надо относить кредит этому предприятию в более сложную категорию, создавать под него больший резерв. Наверное, это не всегда правильно.

Но административные проблемы есть и помимо этого. Сейчас банки должны хранить документацию обо всех своих сделках, балансах в бумажной форме. Для этого макулатурой забиваются огромные помещения. В XXI веке все это можно было бы хранить на электронных носителях, в том числе в ЦБ.

Другой пример. Банки уйму времени тратят на предоставление информации в Росфинмониторинг. Для этого держится серьезный штат, приобретаются дорогие информационные продукты. Информация предоставляется обо всех операциях крупнее 600 тыс. руб. В прошлом году было 9 млн сообщений в Росфинмониторинг, а реально какие-то меры принимались максимум по тысяче эпизодов.

В Европе действует другой принцип: там определили признаки сомнительных операций, и информация в контрольные органы передается только по ним. С банка всегда можно спросить за несообщение о сомнительной операции.

Давно говорится о необходимости разработать единую базовую форму, по которой банки отчитываются перед ЦБ. Сейчас же разные департаменты ЦБ запрашивают в банках каждый свой объем информации. Все эти издержки, в том числе, включаются в стоимость кредитов.

Что касается защиты прав кредиторов. Сейчас, опираясь на комментарии Высшего арбитражного суда, появились даже целые схемы, когда предприятия, открывшие кредитную линию в каком-то банке на 100 млн руб., естественно, под залог, каждый месяц в течение года берут эти деньги в банке и возвращают их. А потом объявляются банкротами. Так конкурсный управляющий требует от банка вернуть в конкурсную массу не только последний возвращенный кредит в 100 млн руб., а весь объем кредитования за год, скажем, 1 млрд руб. Банк теряет не только деньги, которые поступают в общую конкурсную массу, но и залог.

Надо вносить изменения в залоговое законодательство, чтобы нельзя было обратить взыскание на сумму, возвращенную кредитной организации. Вряд ли в выполнении своих обязательств перед банком можно усмотреть вывод активов.

У нас пока доминируют госбанки, в том числе потому, что у них более широкий доступ к рефинансированию со стороны ЦБ. ЦБ им деньги дает легко. Другие банки с ними не могут конкурировать".

Дмитрий Мирошниченко, Центр развития ВШЭ

"Меры, которые упоминаются в поручении, могут помочь несколько снизить стоимость кредитов, но не принципиально. Конкуренция сейчас идет в основном между частными и государственными банками. Я не знаю, как ее будут развивать.

Основной вклад в высокие ставки сейчас играет общеэкономическая ситуация, риски российской экономики, и направление движения капиталов (у нас наблюдается отток). Риски возникают у каждого заемщика свои, но в силу общей макроэкономической и социально-экономической ситуации в стране они высоки у всех.

Действенность фактора риска в несколько раз выше совокупности всех факторов, перечисленных в поручении. На административных расходах можно сэкономить непринципиальные суммы. По нашим данным, при прочих равных снижение процентной ставки на 1 п.п. ведет к увеличению темпов роста кредитования на 1,6 п.п. Гораздо большее влияние на динамику кредитов оказывает рентабельность предприятий: ее рост на 1 п.п. обеспечивает 11,5 п.п. дополнительного прироста кредитов."

Алексей Ведев, директор Центра структурных исследований Института Гайдара

"Названные мероприятия не очень действенные, снизить стоимость кредитов с их помощью не удастся.

Конкуренция в банковском секторе у нас осуществляется в основном между двумя банками: Сбербанком и ВТБ. Они могут как-то воспринять команду правительства, но это просто использование административного ресурса.

Контрольные функции с точки зрения объемов отчетности не настолько велики, чтобы заметно снизить процентную ставку.

Поиск правительством путей снижения процентных ставок - лишенное смысла мероприятие. Чтобы снизить ставки по кредитам, прежде придется снизить ставки по депозитам. Это означает, что и без того узкая ресурсная база у банков станет меньше.

Опасаюсь, что одновременно со снижением ставок по кредитам снизится риск-менеджмент, кредиты будут раздаваться направо и налево, и кроме как к кризису плохих долгов это мероприятие ни к чему не приведет.

Нехватка кредитов - это не основное препятствие для экономического роста. Гораздо важнее разобраться с бизнес-климатом, коррупцией, конкуренцией. Это гораздо более эффективные средства, чем понижать административными мерами процентную ставку".

Вернуться назад