Zerohedge: Тем временем у кипрского банкомата…

30.03.2013

Один из двух киприотов счастлив. Второй снимает со счета свою дневную пайку от Тройки.

* * *

Zerohedge: Кто следующий? Из итальянского банка Monte Paschi выведено вкладов на миллиарды долларов

30.03.2013

Похоже, что европейские вкладчики начинают осознавать, что держать деньги в местном банке – опасно, а их вклады это, по сути, займы бизнесам с огромным уровнем плеча. В довольно туманном заявлении на сайте итальянского банка Monte Paschi его глава признает факт «вывода нескольких миллиардов долларов» клиентских средств. Конечно же, причины, по которым вкладчики забрали средства из старейшего банка в мире, останутся неизвестными, хотя его глава винит в происходящем «ущерб репутации» банка, нанесенный скандалом с мошенничеством в финансовых производных. Кажется тот факт, что вывод средств произошел через шесть недель после скандала и третьей санации банка, а две предыдущих санации банка не вызвали оттока необеспеченных обязательств, не был замечен его руководством. Реальной причиной этого вполне возможно были несколько более серьезные события на Кипре во вторую декаду марта.

* * *

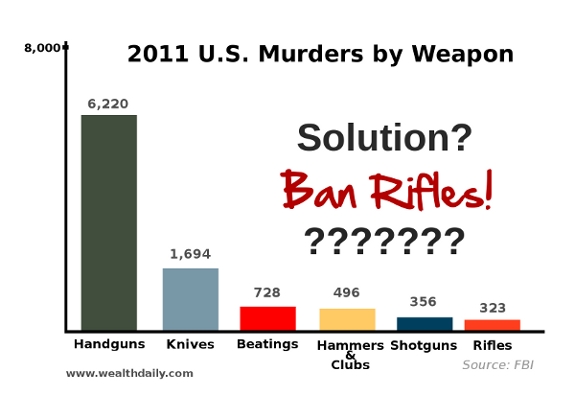

Wealthdaily.com: Срочно запретить смертоносные винтовки!!

Орудия убийства в США в 2011 году по данным ФБР, по убыванию – пистолеты, ножи, избиение, молотки и дубинки, дробовики, винтовки

* * *

Zerohedge: Агентство Egan-Jones снизило кредитный рейтинг Великобритании с AA- до A+

27.03.2013

* * *

Zerohedge: Греция сломалась

27.03.2013

Греция вновь вошла в медвежий рынок. Ее фондовый рынок (график 2) после семи месяцев энергичного роста подешевел за последний месяц на 20%. Греческие государственные облигации (график 1) подешевели на 20% за неделю.

Нажмите на картинку для увеличения.

График: Bloomberg

* * *

Zerohedge: Сокращение испанской экономики в 2013 году еще хуже 2012 года

26.03.2013

По данным Банка Испании, экономика страны в текущем году уменьшится на 1,5%, что в три раза хуже предыдущего правительственного прогноза в 0,5%. В 2012 году этот показатель составил 1,4%. Дефицит бюджета достигнет 6%, то есть больше цели ЕС в 4,5%.

* * *

Finmarket.ru: Moody's: Кипру по-прежнему угрожает дефолт и выход из Еврозоны

25.03.2013

Эксперты международного рейтингового агентства Moody's Investors Service считают, что финансовый кризис на Кипре в настоящее время является негативным фактором для суверенных рейтингов всех стран Еврозоны.

По мнению аналитиков, Кипру по-прежнему угрожает дефолт и выход из Еврозоны, несмотря на разрешение проблемы с финансированием. Намерение кредиторов привлечь к спасению Кипра вкладчиков банков представляет собой негативный фактор для банков Еврозоны.

Как говорится в сообщении агентства, "последние решения властей повысили риск оттока депозитов и капитала, увеличили стоимость заимствования для банков и стран и обусловили изменения в равновесии финансовых рынков в Еврозоне, которые произойдут в будущем".

* * *

Bullion Street: В Китае в январе добыто 30,1 т золота

28.03.2013

24,6 т январской добычи пришлось на месторождения, где золото – основной металл добычи, что на 24,6% больше января 2012 года. Остальные 5,5 т – побочный продукт добычи других металлов. В 2012 году в Китае было добыто 403,05 т золота, что на 11,7% больше, чем в 2011 году. Китай уже шестой год подряд является крупнейшим в мире золотодобытчиком.

Китай – второй крупнейший в мире потребитель золота после Индии. В 2012 году объем потребления металла в Китае составил 776,1 т.

* * *

Bullion Street: В 2012 году в Гане было 4,2 млн унций (131,25 т) золота

27.03.2013

Объем добычи золота в этой западноафриканской стране в 2012 году вырос на 17% по сравнению с 2011 годом (3,6 млн унций).

* * *

Zerohedge: Марк Фабер: «Я уверен, что государство однажды заберет 20-30% моего капитала»

27.03.2013

Отрывки из интервью Bloomberg TV:

Сможет ли Европа встать на ноги:

«Смогут и на самом деле у Европы сегодня профицит текущего счета, а это положительный фактор. Но очевидно, что экономика сжимается. В Европе рецессия. Это также повлияет на корпоративные прибыли американских корпораций, потому что 40% прибылей (компаний входящих в индекс) S&P приходят из-за рубежа, но основная их часть приходит из Европы, а не из развивающихся стран. Думаю, что корпоративные прибыли в США продолжат сокращаться, что, собственно говоря, и произошло в первом квартале 2012 года».

Почему золото пока не служит тихой гаванью:

«Когда вы печатаете деньги, они поступают в экономическую систему неравномерно. Они остаются в индустрии финансовых услуг и у людей, у которых есть к ним доступ, в основном богачей. Они не идут к рабочим. Я только что сказал, что они не поступают в систему равномерно. В какой-то момент они поднимают вверх (технологический фондовый индекс) NASDAQ с 1997 по март 2000. Затем цены на недвижимость в США до 2007 года. Затем они поднимали цены на ресурсы до июля 2008 года, когда мировая экономика уже была в рецессии. Совсем недавно они подняли некоторые развивающиеся экономики и фондовые рынки в Индонезии, Филиппинах, Таиланде – в четыре раза с минимумов 2009 года, а теперь еще и в США. Так что мы производим пузырь за пузырем. Это пузырь лопнет. Я тревожусь о том, что у нас будет системный кризис, когда будет очень трудно спрятаться где-либо. Будет трудно спрятаться даже в золоте».

Рейд на банковские вклады на Кипре создал прецедент для Европы:

«В момент краха (крупного брокера) MF Global вкладчики также пострадали. Я считаю, что у нас вообще не должно быть страхования вкладов, 100% правительственных гарантий, потому что их отсутствие заставило бы вкладчиков с куда большей осторожностью выбирать банк для размещения своих средств. Хорошие банки платили бы самые небольшие проценты и брали бы наименьшие риски, а банки с высокими рисками платили бы более высокие проценты. Кстати на Кипре банки платили очень высокие проценты, как и в Ливане, где я сейчас могу получить 6% по вкладу. Очень важно сейчас понять одну вещь. До настоящего момента санации в Европе и США проводились за счет налогоплательщиков. Но теперь, по моему мнению, санации будут также проводиться за счет владельцев активов, то есть богатых. Так что если у вас есть деньги, то я уверен, что правительства в один прекрасный день конфискуют 20-30% моего капитала».

* * *

Свежее интервью от Эрика Кинга:

Джим Синклер: «Это одна из самых опасных и потенциально смертоносных ставок в истории»

29.03.2013

Эрик Кинг: Джим, каков самый важный урок в данный момент после всего этого хаоса и открытия банков на Кипре?

Джим Синклер: Налицо набирающая обороты ПИАР кампания, судя по количеству статей брокеров, комментаторов и в газетах. Ясно видно желание рассказать публике о том, что в броне банков «слишком больших для краха» появилась брешь.

То есть теперь вкладчики могут также считаться кредиторами, а вклады будут конфискованы в обмен на акции банков или финансовых институтов, в противоположность тому, что происходило до настоящего момента – санации гарантировали вклады.

Это тактика устрашения, но она работает…

Результатом всего этого стало желание забрать все излишние наличные из банковской системы и теперь вопрос – что с ними делать дальше? Вам бы понравилось быть международной компанией со $100 млрд в банке? Каково бы вам было, если бы вы знали, что 40% ваших средств могут быть украдены?

Две самые распространенные инвестиции для частных лиц – это жилая недвижимость и фондовый рынок. Очень вероятно, что часть наличных в данный момент перемещается из банков в жилую недвижимость, а также удерживает фондовый рынок от очень серьезной коррекции, которая технически давно назрела.

Похоже, что это последняя отчаянная попытка сменить влияние количественного смягчения на экономику с беспрерывного боковика на нечто вроде повышательной тенденции. Это очень рискованно, потому что если эти меры заметно не повлияют на экономику, они явно ослабит банки, которые уже и так еле ноги волочат.

Причина ослабления банков при этом сценарии состоит в том, что если банки потеряют вклады, их активы сожмутся, тогда как пассивы останутся без изменений. Так что это очень рискованная ставка, попытка восстановить экономики по всему миру, при этом закладывая основы нового банковского кризиса.

Эрик Кинг: Что нас ждет в будущем?

Джим Синклер: Экономисты дают краткосрочный прогноз, что эта попытка поддержания эффекта экономического выздоровления добьется успеха. Они не принимают во внимание фактор ослабления банковской системы.

Так что центральные планировщики очень многое поставили на карту, так как в случае проигрыша они еще более сократят свой рабочий инструментарий. Кроме количественного смягчения никаких инструментов не остается. Попытка выдавить из банковской системы горы наличных с помощью страха конфискации и направить их в недвижимость, акции и другие части экономики – это опаснейшая игра.

Что если все окончится неудачей? Что они тогда будут делать? На данный момент они исчерпали весь свой арсенал. Бюджетные стимулы нельзя использовать из-за долгов. Денежная стимуляция была использована до крайности, и она не сработала. Насильственное перенаправление наличных из банков в экономику в случае неудачи даст нам еще один банковский кризис.

О золоте: На рынке золота мы наблюдаем битву между растущим количеством покупателей физического металла за последние две недели, тогда бумажные трейдеры в то же самое время пытаются значительно понизить цену на золото. Физические покупатели принимают вызов, покупают бумагу и совершают поставку. Мощный рост покупки физического металла прямо связан с кипрской катастрофой.

Битва, происходящая между, скажем, $1,550 и $1,650 – это последний бой за звание арбитра цены на рынке золота. Кто будет ее определять – бумажные золотые трейдеры, которые не более чем филиал правительства США или покупатели физического металла по всему миру.

Лишь крохотное количество денег, вытолкнутых из банков страхом, поступает на рынок золота. Но в этом мотивация, энергия и топливо физических покупателей золота.

Катастрофическая опасность здесь в том, что у центральных планировщиков полностью закончатся инструменты и система схлопнется, потому что они ослабили банковскую систему в самое неподходящее для этого время. Это одна из самых опасных и потенциально смертоносных ставок в истории».