Если бы аксиому мудрого инвестора «Покупай дешево и продавай дорого» применили к руководству большинства западных ЦБ, то оказалось бы, что они страдают от дислексии.

Эти банки годами распродавали свои резервы, прямо в зубы медвежьего рынка длившегося целое поколение. Последним годом перед началом продаж, то есть когда ЦБ были нетто покупателями золота, был 1988. Тогда цена на металл упала с $485 в начале января до $410 в конце года.

С того момента и до самого конца столетия они продавали золото по мере того как оно равномерно приближалось к своему историческому минимуму в $250. Они так спешили избавиться от этого не респектабельного реликта, своего единственного твердого актива, что посчитали необходимым ограничить ежегодный объем продаж.

Тогда европейские ЦБ (в то время 11 стран членов еврозоны вместе с Европейским центральным банком, а также ЦБ Швеции, Швейцарии и Соединенного королевства) заключили первое Золотое соглашение центральных банков (CBGA1) в 1999 году. В его рамках подписанты согласились, что золото останется важным элементом глобальных монетарных резервов и (предположительно для того, чтобы удостовериться, что у них его немного останется) что они ограничат свои коллективные продажи 400 тоннами в год и не более чем 2000 тонн в следующие пять лет.

К тому же ряд других крупных владельцев золота, включая США, Японию, Австралию и МВФ, а также Банк международных расчетов, неформально присоединились к соглашению.

В 2004 году появилось CBGA2, которое увеличило размер разрешенных продаж до 500 тонн в год и до 2500 тонн в следующие пять лет.CBGA3, подписанное в 2009 году, закончится в сентябре 2014 и вернулось к уровням CBGA1.

Было ли простым совпадением начало бычьего рынка золота и вступление в силу CBGA1 остается под вопросом.

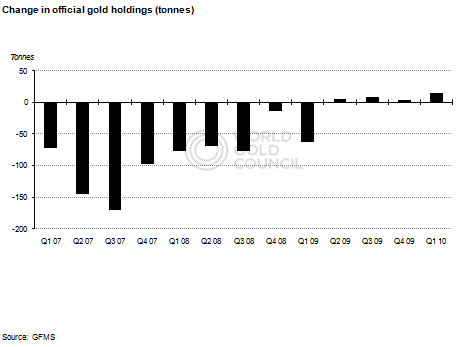

Справедливости ради скажем, что банкам удалось компенсировать часть своих убытков с помощью продолжения продаж, когда золото, наконец, стало расти в цене. Но последний год, в который нетто убыль приблизилась к лимиту CBGA был 2007, когда золото выросло с около $600 до $850, а банки скинули около 500 тонн. Затем продажи сильно сократились пока ЦБ не стали нетто покупателями во втором квартале 2009 года, как раз когда золото готовилось к почти вертикальному взлету:

Динамика изменений официальных золотых резервов, в тоннах.

Тренд остается неизменным.

Конечно, подписанты CBGA не представляют все ЦБ мира, так как в других местах, особенно в развивающемся мире, было много покупателей даже когда объем продаж по условиям соглашения насчитывал сотни тонн в год.

Так Китай похоже намерен стать крупнейшим в мире владельцем золота, по мере того как он пытается сохранить ценность триллионов в долларах и других иностранных валютах. С 2000 по апрель 2009, последний раз, когда Пекин опубликовал информацию о своих золотых резервах, Народный банк Китая официально почти утроил объем золота в собственности с 395 до 1,054 тонн. Тем самым он стал шестым крупнейшим владельцем в мире, но эти данные могут быть сильно занижены. Китай также занимает первое место по объему добычи золота и сохраняет ауру секретности по золотым вопросам. Похоже, что он скупает весь ежегодный объем добычи. Мы сможем узнать последнюю статистику по его резервам еще очень не скоро, так как Китай раскрывает такую информацию только раз в пять-шесть лет.

Саудовская Аравия более чем удвоила объем своих резервов до 323 тонн за 2000-09 гг. Индия ухватила 200 тонн в 2009 году, как только МВФ выставил их на продажу.

Россия также остается неустанным покупателем, превращая поступления от продажи нефти в твердую монету. Она занимает седьмое место в мире с 840 тоннами, из которых 330 были куплены с начала 2009 года. Мексика купила более 93 тонн в первом квартале этого года, увеличив объем своих резервов в 14 раз.

Затем мы имеем Иран, еще более параноидальный, чем Китай, который даже не входит в список Всемирного золотого совета в качестве официального владельца золота. Однако по сведениям дипломатической телеграммы Банка Англии, опубликованной Викиликс: «Рынки считают, что Тегеран был одним из крупнейших покупателей металла за последние десять лет после Китая, России и Индии, а также входит в число 20 крупнейших владельцев золотых резервов в мире в размере около 300 тонн».

Суть в том, что пока участники CBGA продавали, другие покупали. Теперь все заскочили на подножку этого поезда. За прошедший период 2011 года официальные правительственные покупки равнялись более 200 тонн. А реальные цифры вероятно куда выше.

Исторически причины покупки и продажи золота ЦБ были очень сложными. Но текущая ситуация совершенно ясна. Желание владеть металлом очевидно, и даже самые золотофобские ЦБ сменили следование за трендом на бег впереди паровоза.