Дэвид Стокман: Цены на сырьё - прыжок со скалы из-за взрыва валютной сверхновой - железной руды.

5-01-2015, 21:14. Разместил: Иван1234567

Материал переведён с помощью гугла-переводчика, так что прошу прощения за шероховатости - я всего лишь в силу своего скудоумия пытался подредактировать робот-перевод под литературные нормы русского языка.

Но сам материал блестящий и важен для прочтения даже в таком виде.

Ссылка на авторство внизу - хорошо бы было, чтобы кто-нибудь иногда оттуда что-нибудь по возможности переводил - там есть блестящие материалы с точки зрения австрийской школы экономики. Пусть она самая упоротая в своём либерализме, но тем не менее они единственные на Западе кто противостит всегда бешенному принтеру кредитного и эмиссионного безумия.

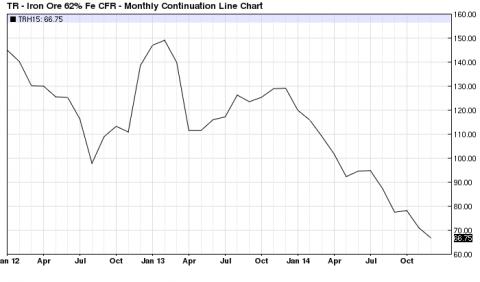

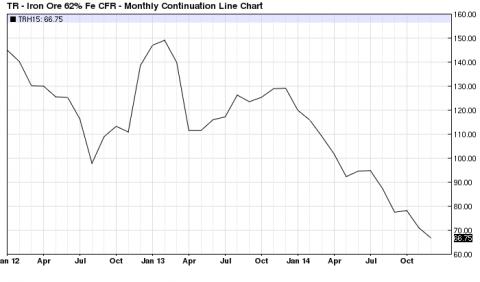

Сырая нефть не единственный товар, который рушится. Железная руда падает по аналогичной траектории и по общей причине. А именно, двадцатилетний длительный экономический бум подпитываемый печатанием денег центральными банками мира начинает быстро остывать. Что австрийская школа экономики называет "ошибочными инвестициями" и что Уоррен Баффет однажды назвал "голыми пловцами", и становится очевидным, что залив денег прекращается.Это фаза охлаждения графически видна, в движении быстрого погружения цены большинства промышленных товаров. Но важно понимать, что это не свидетельствует о какой-то случайности и цикличности - или, например просто в старой поговорке, что высокие цены являются их собственные лучшее лекарство.Вместо этого, сегодня падения цен на сырьевые товары представляют собой нечто новое под солнцем. То есть, они являются продуктом для гидроразрыва денежной сверхновой звезды, были уникальными и никогда испытали аберрации, вызванные ростом 1990-х годов, а затем последующего сумасшедшего расширения денежной базы после кризиса 2008 года, раковой опухолью кейсианской накачки центральными банками.Иными словами, мировой экономический и промышленный подъем с начала 1990-х годов не свидетельствует о возвышенном человеческом прогрессе или Прорыв в новом энергетическом рынке капитализма в глобальном масштабе. Вместо этого, приблизительно около 50 трлн долларов увеличения мирового ВВП на протяжении последних двух десятилетий основаны на нездоровой и неустойчивой экономической деформации финансируемой за счет огромного излияния напечатанных денег и ложных цен на рынках капитала.По этой причине, радикальные колебания цен на сырьевые товары в течение последних двух десятилетий отмечают путь центрального банка генерирующего макроэкономической пузырь, а не просто уникальных местные факторов спроса и предложения, которые относятся к сырой нефти, меди, железной руде, или отдых. Соответственно, приведенная ниже диаграмма, показывает, что цены на железную руду упали с $ 150 за тонну в начале 2013 года до $ 65 за тонну в настоящее время захватывает только задний конец цикла. Что на самом деле произошло, так это то, что центральный банк породил глобальный макроэкономический пузырь, разорвал цикличность цен на сырьевые товары из своих исторических уровней, в результате чего произошло извержение уровня цен, которые не имели никакого отношения к устойчивым факторов спроса и предложения в шахтах и на нефтяных полях. Что материализовались, вместо этого, в беспрецедентное по времени несоответствие товарного производства и потребления, что вызвало ценовые аномалии гигантских размеров.Таким образом, истинная цена на рыне железной руды - это цена до 1994 цена, то есть около $ 20-25 за тонну. Это представляет давнее равновесие между продвижения технология добычи и уменьшение содержания металла в руде, доступные для сталелитейных заводов в DM экономики.Но, как показано ниже, после реформ г-н Дэн Сяо Пина организававшего экспортно ориентированное на основе печатного станка процветание в Китае красного капитализма в начале 1990-х годов, цены на железную руду сломали орбиту и выросли до $ 100 за тонну во второй половине десятилетия, а затем отправились параболическая оттуда. После достижения максимума в $ 140 за тонну накануне финансового кризиса, у Китая случился бум "инфраструктурных" стимулов после 2008 года, цену на пике подняли $ 180 за тонну в 2011-2012 гг. А именно, цены на железную руду достигли почти 9-кратного максимума их исторического существования.

Что на самом деле произошло, так это то, что центральный банк породил глобальный макроэкономический пузырь, разорвал цикличность цен на сырьевые товары из своих исторических уровней, в результате чего произошло извержение уровня цен, которые не имели никакого отношения к устойчивым факторов спроса и предложения в шахтах и на нефтяных полях. Что материализовались, вместо этого, в беспрецедентное по времени несоответствие товарного производства и потребления, что вызвало ценовые аномалии гигантских размеров.Таким образом, истинная цена на рыне железной руды - это цена до 1994 цена, то есть около $ 20-25 за тонну. Это представляет давнее равновесие между продвижения технология добычи и уменьшение содержания металла в руде, доступные для сталелитейных заводов в DM экономики.Но, как показано ниже, после реформ г-н Дэн Сяо Пина организававшего экспортно ориентированное на основе печатного станка процветание в Китае красного капитализма в начале 1990-х годов, цены на железную руду сломали орбиту и выросли до $ 100 за тонну во второй половине десятилетия, а затем отправились параболическая оттуда. После достижения максимума в $ 140 за тонну накануне финансового кризиса, у Китая случился бум "инфраструктурных" стимулов после 2008 года, цену на пике подняли $ 180 за тонну в 2011-2012 гг. А именно, цены на железную руду достигли почти 9-кратного максимума их исторического существования. Важным моментом является то, что не было ничего нормального, устойчивого или экономически обоснованного в цене $ 180 за тонну. Это было чисто деформация государственного расширения банковского кредита и сопровождающей его ложной стоимости долга и других форм долгосрочного капитала.Излишне говорить, что то же самое можно сказать и о меди. Ее исторические ориентиры были в 60 центов до 100 центов за фунт диапазоне. Тем не менее, после 1994 года, глобальный пузырь опять-таки во главе с огромным кредитным взрывом и подавлением валютного курса в Китае и его БРИК спутников - принёс цену до $ 4 за фунт в преддверии финансового кризиса, а затем почти до $ 5 во время пика посткризисного кредитного взрыва в Китае.Действительно, в случае меди (подъём цен), это был не только цикл обусловленный неустойчивым спросом строительства; это были также и сомнительные формы финансовой инженерии (сиречь деривативы), которые использовали запасы меди на финансирование обеспечения, иногда повторно перекупаемые по много раз.Те же соображения применимы и в особенности к сырой нефти. ВВП Китая вырос с $ 1 трлн до $ 9 трлн в течение 13 лет после начала века. Рост таких огромных размеров даже отдаленно не возможен в честной экономике, основанной на производительности, сбережениях, инвестициях и обеспеченных денег. Кроме того, спрос Китая на глобальную систему поставок нефти - что взлетели 4-кратно с 3000000 баррелей / день до почти 12 миллионов - это тоже резкое отклонение; это продукт эмиссионного кредита, которым финансируется ложный "спрос".

Важным моментом является то, что не было ничего нормального, устойчивого или экономически обоснованного в цене $ 180 за тонну. Это было чисто деформация государственного расширения банковского кредита и сопровождающей его ложной стоимости долга и других форм долгосрочного капитала.Излишне говорить, что то же самое можно сказать и о меди. Ее исторические ориентиры были в 60 центов до 100 центов за фунт диапазоне. Тем не менее, после 1994 года, глобальный пузырь опять-таки во главе с огромным кредитным взрывом и подавлением валютного курса в Китае и его БРИК спутников - принёс цену до $ 4 за фунт в преддверии финансового кризиса, а затем почти до $ 5 во время пика посткризисного кредитного взрыва в Китае.Действительно, в случае меди (подъём цен), это был не только цикл обусловленный неустойчивым спросом строительства; это были также и сомнительные формы финансовой инженерии (сиречь деривативы), которые использовали запасы меди на финансирование обеспечения, иногда повторно перекупаемые по много раз.Те же соображения применимы и в особенности к сырой нефти. ВВП Китая вырос с $ 1 трлн до $ 9 трлн в течение 13 лет после начала века. Рост таких огромных размеров даже отдаленно не возможен в честной экономике, основанной на производительности, сбережениях, инвестициях и обеспеченных денег. Кроме того, спрос Китая на глобальную систему поставок нефти - что взлетели 4-кратно с 3000000 баррелей / день до почти 12 миллионов - это тоже резкое отклонение; это продукт эмиссионного кредита, которым финансируется ложный "спрос". И это было только начало аберрации.Двигатель Китая вытащил дополнительный ложный спрос на бензин в горнило мирового рынка из-за бума среди своих поставщиков, такие как Бразилия, Канада и Австралия на сырье и Южной Корее и на Тайване для компонентов и деталей. Уровни производства и потребления нефти в Германии и США были также goosed из-за ненасытного спроса Китая на немецкие капитальные товары (технологии) и тяжелую технику, Caterpillar, например.Соответственно, путь цен на нефть сырую как показано ниже, отражает ту же глобальную монетарную сверхновую.$ 20 цена в среднем в течение 1990-х годов была не выше инфляции и корректируется с ценами, которые были одно столетие раньше, когда могучий Spindletop фонтан был открыт в Восточном Техасе в 1901 году, напротив, 5-кратный рост в $ 100 за баррель в течение этого столетия представляет собой влияние Фиат кредита и ложных рынков капитала, ценовой деформацией всей основы и пузырь в мировой экономике.

И это было только начало аберрации.Двигатель Китая вытащил дополнительный ложный спрос на бензин в горнило мирового рынка из-за бума среди своих поставщиков, такие как Бразилия, Канада и Австралия на сырье и Южной Корее и на Тайване для компонентов и деталей. Уровни производства и потребления нефти в Германии и США были также goosed из-за ненасытного спроса Китая на немецкие капитальные товары (технологии) и тяжелую технику, Caterpillar, например.Соответственно, путь цен на нефть сырую как показано ниже, отражает ту же глобальную монетарную сверхновую.$ 20 цена в среднем в течение 1990-х годов была не выше инфляции и корректируется с ценами, которые были одно столетие раньше, когда могучий Spindletop фонтан был открыт в Восточном Техасе в 1901 году, напротив, 5-кратный рост в $ 100 за баррель в течение этого столетия представляет собой влияние Фиат кредита и ложных рынков капитала, ценовой деформацией всей основы и пузырь в мировой экономике.

Что на самом деле произошло, так это то, что центральный банк породил глобальный макроэкономический пузырь, разорвал цикличность цен на сырьевые товары из своих исторических уровней, в результате чего произошло извержение уровня цен, которые не имели никакого отношения к устойчивым факторов спроса и предложения в шахтах и на нефтяных полях. Что материализовались, вместо этого, в беспрецедентное по времени несоответствие товарного производства и потребления, что вызвало ценовые аномалии гигантских размеров.Таким образом, истинная цена на рыне железной руды - это цена до 1994 цена, то есть около $ 20-25 за тонну. Это представляет давнее равновесие между продвижения технология добычи и уменьшение содержания металла в руде, доступные для сталелитейных заводов в DM экономики.Но, как показано ниже, после реформ г-н Дэн Сяо Пина организававшего экспортно ориентированное на основе печатного станка процветание в Китае красного капитализма в начале 1990-х годов, цены на железную руду сломали орбиту и выросли до $ 100 за тонну во второй половине десятилетия, а затем отправились параболическая оттуда. После достижения максимума в $ 140 за тонну накануне финансового кризиса, у Китая случился бум "инфраструктурных" стимулов после 2008 года, цену на пике подняли $ 180 за тонну в 2011-2012 гг. А именно, цены на железную руду достигли почти 9-кратного максимума их исторического существования.

Что на самом деле произошло, так это то, что центральный банк породил глобальный макроэкономический пузырь, разорвал цикличность цен на сырьевые товары из своих исторических уровней, в результате чего произошло извержение уровня цен, которые не имели никакого отношения к устойчивым факторов спроса и предложения в шахтах и на нефтяных полях. Что материализовались, вместо этого, в беспрецедентное по времени несоответствие товарного производства и потребления, что вызвало ценовые аномалии гигантских размеров.Таким образом, истинная цена на рыне железной руды - это цена до 1994 цена, то есть около $ 20-25 за тонну. Это представляет давнее равновесие между продвижения технология добычи и уменьшение содержания металла в руде, доступные для сталелитейных заводов в DM экономики.Но, как показано ниже, после реформ г-н Дэн Сяо Пина организававшего экспортно ориентированное на основе печатного станка процветание в Китае красного капитализма в начале 1990-х годов, цены на железную руду сломали орбиту и выросли до $ 100 за тонну во второй половине десятилетия, а затем отправились параболическая оттуда. После достижения максимума в $ 140 за тонну накануне финансового кризиса, у Китая случился бум "инфраструктурных" стимулов после 2008 года, цену на пике подняли $ 180 за тонну в 2011-2012 гг. А именно, цены на железную руду достигли почти 9-кратного максимума их исторического существования. Важным моментом является то, что не было ничего нормального, устойчивого или экономически обоснованного в цене $ 180 за тонну. Это было чисто деформация государственного расширения банковского кредита и сопровождающей его ложной стоимости долга и других форм долгосрочного капитала.Излишне говорить, что то же самое можно сказать и о меди. Ее исторические ориентиры были в 60 центов до 100 центов за фунт диапазоне. Тем не менее, после 1994 года, глобальный пузырь опять-таки во главе с огромным кредитным взрывом и подавлением валютного курса в Китае и его БРИК спутников - принёс цену до $ 4 за фунт в преддверии финансового кризиса, а затем почти до $ 5 во время пика посткризисного кредитного взрыва в Китае.Действительно, в случае меди (подъём цен), это был не только цикл обусловленный неустойчивым спросом строительства; это были также и сомнительные формы финансовой инженерии (сиречь деривативы), которые использовали запасы меди на финансирование обеспечения, иногда повторно перекупаемые по много раз.Те же соображения применимы и в особенности к сырой нефти. ВВП Китая вырос с $ 1 трлн до $ 9 трлн в течение 13 лет после начала века. Рост таких огромных размеров даже отдаленно не возможен в честной экономике, основанной на производительности, сбережениях, инвестициях и обеспеченных денег. Кроме того, спрос Китая на глобальную систему поставок нефти - что взлетели 4-кратно с 3000000 баррелей / день до почти 12 миллионов - это тоже резкое отклонение; это продукт эмиссионного кредита, которым финансируется ложный "спрос".

Важным моментом является то, что не было ничего нормального, устойчивого или экономически обоснованного в цене $ 180 за тонну. Это было чисто деформация государственного расширения банковского кредита и сопровождающей его ложной стоимости долга и других форм долгосрочного капитала.Излишне говорить, что то же самое можно сказать и о меди. Ее исторические ориентиры были в 60 центов до 100 центов за фунт диапазоне. Тем не менее, после 1994 года, глобальный пузырь опять-таки во главе с огромным кредитным взрывом и подавлением валютного курса в Китае и его БРИК спутников - принёс цену до $ 4 за фунт в преддверии финансового кризиса, а затем почти до $ 5 во время пика посткризисного кредитного взрыва в Китае.Действительно, в случае меди (подъём цен), это был не только цикл обусловленный неустойчивым спросом строительства; это были также и сомнительные формы финансовой инженерии (сиречь деривативы), которые использовали запасы меди на финансирование обеспечения, иногда повторно перекупаемые по много раз.Те же соображения применимы и в особенности к сырой нефти. ВВП Китая вырос с $ 1 трлн до $ 9 трлн в течение 13 лет после начала века. Рост таких огромных размеров даже отдаленно не возможен в честной экономике, основанной на производительности, сбережениях, инвестициях и обеспеченных денег. Кроме того, спрос Китая на глобальную систему поставок нефти - что взлетели 4-кратно с 3000000 баррелей / день до почти 12 миллионов - это тоже резкое отклонение; это продукт эмиссионного кредита, которым финансируется ложный "спрос". И это было только начало аберрации.Двигатель Китая вытащил дополнительный ложный спрос на бензин в горнило мирового рынка из-за бума среди своих поставщиков, такие как Бразилия, Канада и Австралия на сырье и Южной Корее и на Тайване для компонентов и деталей. Уровни производства и потребления нефти в Германии и США были также goosed из-за ненасытного спроса Китая на немецкие капитальные товары (технологии) и тяжелую технику, Caterpillar, например.Соответственно, путь цен на нефть сырую как показано ниже, отражает ту же глобальную монетарную сверхновую.$ 20 цена в среднем в течение 1990-х годов была не выше инфляции и корректируется с ценами, которые были одно столетие раньше, когда могучий Spindletop фонтан был открыт в Восточном Техасе в 1901 году, напротив, 5-кратный рост в $ 100 за баррель в течение этого столетия представляет собой влияние Фиат кредита и ложных рынков капитала, ценовой деформацией всей основы и пузырь в мировой экономике.

И это было только начало аберрации.Двигатель Китая вытащил дополнительный ложный спрос на бензин в горнило мирового рынка из-за бума среди своих поставщиков, такие как Бразилия, Канада и Австралия на сырье и Южной Корее и на Тайване для компонентов и деталей. Уровни производства и потребления нефти в Германии и США были также goosed из-за ненасытного спроса Китая на немецкие капитальные товары (технологии) и тяжелую технику, Caterpillar, например.Соответственно, путь цен на нефть сырую как показано ниже, отражает ту же глобальную монетарную сверхновую.$ 20 цена в среднем в течение 1990-х годов была не выше инфляции и корректируется с ценами, которые были одно столетие раньше, когда могучий Spindletop фонтан был открыт в Восточном Техасе в 1901 году, напротив, 5-кратный рост в $ 100 за баррель в течение этого столетия представляет собой влияние Фиат кредита и ложных рынков капитала, ценовой деформацией всей основы и пузырь в мировой экономике.Само собой разумеется, мы теперь в фазе отвесного падения, но в отличие от отскока после финансового кризиса сентября 2008 года, не будет отскока на этот раз. И томе есть две причины.Во-первых, большинство стран мира находятся на "пике долга". То есть, отношение общего долга кредитного рынка к существующим национальным диапазонам доходов находится между 350% и 500% в каждой крупной экономике; и это предел того, что может быть обслужено даже при сегодняшних аберрантно низких процентных ставках.Как здорово подмечено Милтоном Фридманом, рынки в конечном счете не обманывайте себя иллюзией денег. В данном случае, иллюзия, что сегодня сверхнизкие процентные ставки будут длиться вечно, и что способность наращивать долг можно бесконечно.Это не так. Краткосрочные процентные ставки могут быть временно и искусственно привязаны в нулю, директивами центральных банков, но в конце-концов тяжесть долга приведут к реальной экономике и нормированных затратах денег и долга.Соответственно, центральные банки в настоящее время фазе нажатия на кнопку повышения ставки. Кредитный канал денежно-кредитной трансмиссии закрыт. Единственный оставшийся эффект остаточного уровня денежной печати продолжается в том, что ZIRP позволяет осуществлять торговые спекуляции, чтобы загнать цены на финансовые активы все выше и выше, установив тем самым очередной громовой крах финансовых пузырей генерируемый в третий раз в этом веке в мире центральными банками.Вторая причина - нет ценового дна монументального обвала ошибочных инвестиций, которые были сделаны, особенно после кризиса 2008 года. То есть, очевидно, то, что сейчас избивается нефтяной сектор (сланцы).Огромное расширение инвестиций в мощности добычи сырой нефти - в сланцевого патч, битуминозных песков и глубоко оффшорной - было связано с абберацией высоких цен на нефть и чрезмерно дешевой стоимости капитала, которые сформировали в течение последних двух десятилетий глобальные центральные банки. Выше графика цены для WTI маркера цен на нефть, например, является то, что объясняет увеличение добычи сланцевой нефти от 1000000 баррелей / день до финансового кризиса до более чем 4000000 в настоящее время. Это технологическое чудо называется "Fracking".Тем не менее, история расширения мощностей железной руды не менее убедительна. Накануне финансового кризиса, Большая горнодобывающая тройка - Vale, BHP и Rio-уже удвоили свои добывающие мощности от 250 миллионов тонн в год на рубеже веков, до 195 миллионов тонн в квартал или 780 млн тонн в год. Но когда цены взлетели до $ 180 / т в 2012 году, уровени инвестиций были значительно расширены в масштабы ещё большие. В настоящее время, Большая тройка обладает общей мощностью более 1,1 млрд тонн в год, что нет смысла поддерживать такие производственные мощности. Соответственно, не выдержать такое огромные избыточное предложение уже на нефтяном рынке, несколько сотен миллионов тонн нефти будет стремиться к сальдо предложения и цены ниже денежной себестоимости производства в ближайшие годы.

Но когда цены взлетели до $ 180 / т в 2012 году, уровени инвестиций были значительно расширены в масштабы ещё большие. В настоящее время, Большая тройка обладает общей мощностью более 1,1 млрд тонн в год, что нет смысла поддерживать такие производственные мощности. Соответственно, не выдержать такое огромные избыточное предложение уже на нефтяном рынке, несколько сотен миллионов тонн нефти будет стремиться к сальдо предложения и цены ниже денежной себестоимости производства в ближайшие годы. Выше изображен расширение производственных мощностей является квинтэссенцией отражение того, каким образом ложные цены на рынках капитала езды чрезмерного и расточительного инвестиций, и вызвать крах следующую кредитной приводом бума, чтобы быть все более разрушительными. Так утеса дайвинг ценовое действие здесь не просто еще один производственный цикл, но вместо этого прокси-сервер для гидроразрыва глобального кредитного пузыря, во главе с Китаем отдела.В ходе своей безумной схватке, чтобы стать мировой экспортный завод, а затем его самый большой сайт инфраструктурное строительство, расширение Китая внутреннего кредита нарушил все исторические рекорды и в конечном итоге приземлился в зоне чистого финансового безумия. А именно, в течение 14 лет с начала века в Китае общий долг, в том числе ее огромной, непрозрачный, дикий запад теневая банковская система, выросло с $ 1 трлн до 25 трлн, а с 1X ВВП свыше 3 раза.Но эти "коэффициенты левереджа" на самом деле гораздо более опасным и нестабильным, чем чистые цифры свидетельствуют о том, потому что знаменатель национальный доход или ВВП - был возведен на неустойчивой безумие инвестиций в основной активов. Соответственно, Китая так называемые ВВП $ 9 трлн содержит огромное компонент единовременной расходов, которые исчезнут в ближайшие годы, но оставит за огромной экономической отходов и монументальная чрезмерного инвестирования, что приведет к суб-экономической отдачи и писать -offs на долгие годы. Иными словами, верно общий коэффициент долг Китая намного выше, чем в 3 раза в настоящее время сообщалось в связи с неустойчивой наворотов в своей отчетный национального дохода.Почти каждый год, начиная с 2008 года, в самом деле, инвестиции в основной актив в общественную инфраструктуру, жилье и отечественной промышленности составил почти 50% ВВП. Но это не просто случай крайности энтузиазма роста, как быков Уолл-стрит бы вы верите. Это на самом деле свидетельствует об экономике в 1,3 миллиарда человек, сошел с ума копания, строительство, заимствования и спекулировать.Нигде это так не очевидно, чем в Китае значительно надстроен сталелитейной промышленности, где емкость выросла с примерно 100 млн тонн в 1995 году до свыше 1,2 млрд тонн сегодня. Опять же, это 12X рост менее чем за два десятилетия не просто красный капитализм становится раздражительным; ее на самом деле экономически раковой деформации, что, в конечном счете вывихнуть всю мировую экономику. Иными словами, рост 1000000000 тонна сталелитейной промышленности Китая с 1995 года представляет 2x весь потенциал мировой сталелитейной промышленности в то время; 7X размер Японии затем чемпионом мира сталелитейной промышленности; и 10X, то размер промышленности США.Уже свидетельство громом развала сталелитейной промышленности Китая набирает обороты. Коэффициент использования производственных мощностей упал с 95% в 2001 году до 75% в прошлом году, и в конечном итоге погружаются к 60%, в результате чего свыше полутора миллиардов тонн избыточных мощностей. Кроме того, даже манипулировать и массируют финансовые результаты из китая большой стальной компаний начинают резко ухудшаться. Прибыль упала с $ 80-100 млрд юаней в год до 20 млрд в 2013 году, и в настоящее время в красный цвет; и агрегируются доля заемных средств в отрасли вырос до более 70%.Но это лишь слабые намеки на то, что идет.Скрытый истина заключается в том, что Китай будет повезло иметь даже 500 миллионов тонн в год "распродажа через« спроса на сталь, которые будут использоваться в производстве автомобилей, бытовой техники, промышленного оборудования и для обычных циклов замены долгоживущих капитала активы, как офисных башен, кораблей, торговых центров, дорог, аэропортов и рельсов. Иными словами, свыше 50% из 800 млн тонн стали, производимой в Китае в 2013 году, скорее всего пошел в спрос одноразовой от безумия расходов инфраструктуры.Действительно, деформации, так велика, что на полях сталелитейная промышленность Китая была погоня за собственным хвостом, как некоторые спотыкаясь, воспаленном дракона. Таким образом, спрос на листовой стали строить сухогрузы ускорился, но основной спрос на новые мощности сухогруз, по иронии судьбы, движимый раздутой спроса на необходимой для принятия сталь строить пустые квартиры Китая и офисные башни и неиспользуемые железной руды аэропорты, дороги и рельсы.Короче говоря, когда кредитные и строительство безумие останавливается, Китай будет тонуть в избытке стальной емкости и будет пытаться экспортировать свой путь выходной наводнения мир дешевой стали.Торговля кризис скоро наступит, и мы в ближайшее время иметь вид глобализирующейся системы квот на импорт, которая была навязана Японии в начале 1980-х годов. Излишне говорить, что последний может стабилизировать цены на сталь на уровне значительно ниже текущих котировок, но он также будет означать резкого сокращения мирового производства стали и железной руды спроса.И, что попадает в основной компонент деформации, возникающие от центрального банка, работающих кредитной экспансии и резкое по всему миру репрессии процентных ставок и стоимости капитала.Расширение 12X из сталелитейной промышленности Китая сопровождался еще более фантастический расширения производства железной руды, переработки, транспортировки, порт и провозной способности океанского судоходства.С одной стороны, способность не может вырасти на головокружительной скорости начальной рампе Китая в выплавке стали столь цены взлетели. И опять же, не только в пределах традиционных циклических амплитуд. Как указано выше, цены выросли с $ 20 за тонну в начале 1990-х годов до $ 180 за тонну 2012-это означает, что огромные арендные ставки непредвиденной были заработаны на разнице между низкими денежными затратами на существующих или недавно построенных мощностей железной руды и стремительным ростом цен на месте и Контракт рынки.Реальность действительно непристойных текущей прибыли и пропаганда о бесконечной роста в чудо красного капитализма, в сочетании с дешевой задолженности, имеющейся в глобальных рынках капитала, в результате взрыва железной руды объемом добычи, как мир никогда прежде не видел в любом минерале промышленность.Иными словами, Большие три горняка никогда бы не расширил свой потенциал с 250 млн тонн до 1,1 млрд тонн в честной свободного рынка. Не будут они размещены такие вопиющие финансовые тенденции, которые произошли за последнее десятилетие. А именно, даже глобальный железной руды (а также медь) бум набирает обороты в преддверии финансового кризиса, три горняка провели 55 миллиардов долларов на капитальных затрат в течение четырех лет, заканчивающихся в 2007.Напротив, в течение четырех последних лет они провели 3.2x млрд больше, или $ 175. Не удивительно, что остаток на балансе не вызывает сомнений. Их совокупный долг пошел от около $ 12 млрд в 2004 году до более чем $ 90 млрд в настоящее время.Но теперь, цены будут занижены до самого низкого предельной стоимости поставки, это означает, что большой тройки EBITDA будет яростно обрушиться, в результате чего коэффициенты левереджа испарятся и новые капитальные затраты будут значительно уменьшены. В свою очередь, заказов Caterpillar будет сделать гигантский удар, и так будет его цепь питания работает весь путь обратно в Пеории.

Выше изображен расширение производственных мощностей является квинтэссенцией отражение того, каким образом ложные цены на рынках капитала езды чрезмерного и расточительного инвестиций, и вызвать крах следующую кредитной приводом бума, чтобы быть все более разрушительными. Так утеса дайвинг ценовое действие здесь не просто еще один производственный цикл, но вместо этого прокси-сервер для гидроразрыва глобального кредитного пузыря, во главе с Китаем отдела.В ходе своей безумной схватке, чтобы стать мировой экспортный завод, а затем его самый большой сайт инфраструктурное строительство, расширение Китая внутреннего кредита нарушил все исторические рекорды и в конечном итоге приземлился в зоне чистого финансового безумия. А именно, в течение 14 лет с начала века в Китае общий долг, в том числе ее огромной, непрозрачный, дикий запад теневая банковская система, выросло с $ 1 трлн до 25 трлн, а с 1X ВВП свыше 3 раза.Но эти "коэффициенты левереджа" на самом деле гораздо более опасным и нестабильным, чем чистые цифры свидетельствуют о том, потому что знаменатель национальный доход или ВВП - был возведен на неустойчивой безумие инвестиций в основной активов. Соответственно, Китая так называемые ВВП $ 9 трлн содержит огромное компонент единовременной расходов, которые исчезнут в ближайшие годы, но оставит за огромной экономической отходов и монументальная чрезмерного инвестирования, что приведет к суб-экономической отдачи и писать -offs на долгие годы. Иными словами, верно общий коэффициент долг Китая намного выше, чем в 3 раза в настоящее время сообщалось в связи с неустойчивой наворотов в своей отчетный национального дохода.Почти каждый год, начиная с 2008 года, в самом деле, инвестиции в основной актив в общественную инфраструктуру, жилье и отечественной промышленности составил почти 50% ВВП. Но это не просто случай крайности энтузиазма роста, как быков Уолл-стрит бы вы верите. Это на самом деле свидетельствует об экономике в 1,3 миллиарда человек, сошел с ума копания, строительство, заимствования и спекулировать.Нигде это так не очевидно, чем в Китае значительно надстроен сталелитейной промышленности, где емкость выросла с примерно 100 млн тонн в 1995 году до свыше 1,2 млрд тонн сегодня. Опять же, это 12X рост менее чем за два десятилетия не просто красный капитализм становится раздражительным; ее на самом деле экономически раковой деформации, что, в конечном счете вывихнуть всю мировую экономику. Иными словами, рост 1000000000 тонна сталелитейной промышленности Китая с 1995 года представляет 2x весь потенциал мировой сталелитейной промышленности в то время; 7X размер Японии затем чемпионом мира сталелитейной промышленности; и 10X, то размер промышленности США.Уже свидетельство громом развала сталелитейной промышленности Китая набирает обороты. Коэффициент использования производственных мощностей упал с 95% в 2001 году до 75% в прошлом году, и в конечном итоге погружаются к 60%, в результате чего свыше полутора миллиардов тонн избыточных мощностей. Кроме того, даже манипулировать и массируют финансовые результаты из китая большой стальной компаний начинают резко ухудшаться. Прибыль упала с $ 80-100 млрд юаней в год до 20 млрд в 2013 году, и в настоящее время в красный цвет; и агрегируются доля заемных средств в отрасли вырос до более 70%.Но это лишь слабые намеки на то, что идет.Скрытый истина заключается в том, что Китай будет повезло иметь даже 500 миллионов тонн в год "распродажа через« спроса на сталь, которые будут использоваться в производстве автомобилей, бытовой техники, промышленного оборудования и для обычных циклов замены долгоживущих капитала активы, как офисных башен, кораблей, торговых центров, дорог, аэропортов и рельсов. Иными словами, свыше 50% из 800 млн тонн стали, производимой в Китае в 2013 году, скорее всего пошел в спрос одноразовой от безумия расходов инфраструктуры.Действительно, деформации, так велика, что на полях сталелитейная промышленность Китая была погоня за собственным хвостом, как некоторые спотыкаясь, воспаленном дракона. Таким образом, спрос на листовой стали строить сухогрузы ускорился, но основной спрос на новые мощности сухогруз, по иронии судьбы, движимый раздутой спроса на необходимой для принятия сталь строить пустые квартиры Китая и офисные башни и неиспользуемые железной руды аэропорты, дороги и рельсы.Короче говоря, когда кредитные и строительство безумие останавливается, Китай будет тонуть в избытке стальной емкости и будет пытаться экспортировать свой путь выходной наводнения мир дешевой стали.Торговля кризис скоро наступит, и мы в ближайшее время иметь вид глобализирующейся системы квот на импорт, которая была навязана Японии в начале 1980-х годов. Излишне говорить, что последний может стабилизировать цены на сталь на уровне значительно ниже текущих котировок, но он также будет означать резкого сокращения мирового производства стали и железной руды спроса.И, что попадает в основной компонент деформации, возникающие от центрального банка, работающих кредитной экспансии и резкое по всему миру репрессии процентных ставок и стоимости капитала.Расширение 12X из сталелитейной промышленности Китая сопровождался еще более фантастический расширения производства железной руды, переработки, транспортировки, порт и провозной способности океанского судоходства.С одной стороны, способность не может вырасти на головокружительной скорости начальной рампе Китая в выплавке стали столь цены взлетели. И опять же, не только в пределах традиционных циклических амплитуд. Как указано выше, цены выросли с $ 20 за тонну в начале 1990-х годов до $ 180 за тонну 2012-это означает, что огромные арендные ставки непредвиденной были заработаны на разнице между низкими денежными затратами на существующих или недавно построенных мощностей железной руды и стремительным ростом цен на месте и Контракт рынки.Реальность действительно непристойных текущей прибыли и пропаганда о бесконечной роста в чудо красного капитализма, в сочетании с дешевой задолженности, имеющейся в глобальных рынках капитала, в результате взрыва железной руды объемом добычи, как мир никогда прежде не видел в любом минерале промышленность.Иными словами, Большие три горняка никогда бы не расширил свой потенциал с 250 млн тонн до 1,1 млрд тонн в честной свободного рынка. Не будут они размещены такие вопиющие финансовые тенденции, которые произошли за последнее десятилетие. А именно, даже глобальный железной руды (а также медь) бум набирает обороты в преддверии финансового кризиса, три горняка провели 55 миллиардов долларов на капитальных затрат в течение четырех лет, заканчивающихся в 2007.Напротив, в течение четырех последних лет они провели 3.2x млрд больше, или $ 175. Не удивительно, что остаток на балансе не вызывает сомнений. Их совокупный долг пошел от около $ 12 млрд в 2004 году до более чем $ 90 млрд в настоящее время.Но теперь, цены будут занижены до самого низкого предельной стоимости поставки, это означает, что большой тройки EBITDA будет яростно обрушиться, в результате чего коэффициенты левереджа испарятся и новые капитальные затраты будут значительно уменьшены. В свою очередь, заказов Caterpillar будет сделать гигантский удар, и так будет его цепь питания работает весь путь обратно в Пеории. Итак, крах матери всех товарных пузырьков практически готовы приготовить пирог. Как недавно признал гендиректор одной из горнорудных компаний, действительно переменная на денежные затраты своей компании в добыче составляет около $ 20 за тонну, и он, не колеблясь будет продолжать производить для получения переменной прибыли. Это означает, что цены на железную руду также окунуться намного ниже нынешних $ 66 за т.Короче говоря, когда классические австрийцы говорили о "ошибочных инвестициях" и отложенных катастрофах в мировой сталелитейной и железорудной промышленности (а также горно-шахтное оборудование и другие отрасли промышленности поставщиков) то, вот что они имели в виду. Кроме них никто из них не мог предположить о воспаленном и иррациональном величинах деформаций, которые привели от действий безумных денежных принтеров, которыми теперь работают центральные банки

Итак, крах матери всех товарных пузырьков практически готовы приготовить пирог. Как недавно признал гендиректор одной из горнорудных компаний, действительно переменная на денежные затраты своей компании в добыче составляет около $ 20 за тонну, и он, не колеблясь будет продолжать производить для получения переменной прибыли. Это означает, что цены на железную руду также окунуться намного ниже нынешних $ 66 за т.Короче говоря, когда классические австрийцы говорили о "ошибочных инвестициях" и отложенных катастрофах в мировой сталелитейной и железорудной промышленности (а также горно-шахтное оборудование и другие отрасли промышленности поставщиков) то, вот что они имели в виду. Кроме них никто из них не мог предположить о воспаленном и иррациональном величинах деформаций, которые привели от действий безумных денежных принтеров, которыми теперь работают центральные банки

Но когда цены взлетели до $ 180 / т в 2012 году, уровени инвестиций были значительно расширены в масштабы ещё большие. В настоящее время, Большая тройка обладает общей мощностью более 1,1 млрд тонн в год, что нет смысла поддерживать такие производственные мощности. Соответственно, не выдержать такое огромные избыточное предложение уже на нефтяном рынке, несколько сотен миллионов тонн нефти будет стремиться к сальдо предложения и цены ниже денежной себестоимости производства в ближайшие годы.

Но когда цены взлетели до $ 180 / т в 2012 году, уровени инвестиций были значительно расширены в масштабы ещё большие. В настоящее время, Большая тройка обладает общей мощностью более 1,1 млрд тонн в год, что нет смысла поддерживать такие производственные мощности. Соответственно, не выдержать такое огромные избыточное предложение уже на нефтяном рынке, несколько сотен миллионов тонн нефти будет стремиться к сальдо предложения и цены ниже денежной себестоимости производства в ближайшие годы. Выше изображен расширение производственных мощностей является квинтэссенцией отражение того, каким образом ложные цены на рынках капитала езды чрезмерного и расточительного инвестиций, и вызвать крах следующую кредитной приводом бума, чтобы быть все более разрушительными. Так утеса дайвинг ценовое действие здесь не просто еще один производственный цикл, но вместо этого прокси-сервер для гидроразрыва глобального кредитного пузыря, во главе с Китаем отдела.В ходе своей безумной схватке, чтобы стать мировой экспортный завод, а затем его самый большой сайт инфраструктурное строительство, расширение Китая внутреннего кредита нарушил все исторические рекорды и в конечном итоге приземлился в зоне чистого финансового безумия. А именно, в течение 14 лет с начала века в Китае общий долг, в том числе ее огромной, непрозрачный, дикий запад теневая банковская система, выросло с $ 1 трлн до 25 трлн, а с 1X ВВП свыше 3 раза.Но эти "коэффициенты левереджа" на самом деле гораздо более опасным и нестабильным, чем чистые цифры свидетельствуют о том, потому что знаменатель национальный доход или ВВП - был возведен на неустойчивой безумие инвестиций в основной активов. Соответственно, Китая так называемые ВВП $ 9 трлн содержит огромное компонент единовременной расходов, которые исчезнут в ближайшие годы, но оставит за огромной экономической отходов и монументальная чрезмерного инвестирования, что приведет к суб-экономической отдачи и писать -offs на долгие годы. Иными словами, верно общий коэффициент долг Китая намного выше, чем в 3 раза в настоящее время сообщалось в связи с неустойчивой наворотов в своей отчетный национального дохода.Почти каждый год, начиная с 2008 года, в самом деле, инвестиции в основной актив в общественную инфраструктуру, жилье и отечественной промышленности составил почти 50% ВВП. Но это не просто случай крайности энтузиазма роста, как быков Уолл-стрит бы вы верите. Это на самом деле свидетельствует об экономике в 1,3 миллиарда человек, сошел с ума копания, строительство, заимствования и спекулировать.Нигде это так не очевидно, чем в Китае значительно надстроен сталелитейной промышленности, где емкость выросла с примерно 100 млн тонн в 1995 году до свыше 1,2 млрд тонн сегодня. Опять же, это 12X рост менее чем за два десятилетия не просто красный капитализм становится раздражительным; ее на самом деле экономически раковой деформации, что, в конечном счете вывихнуть всю мировую экономику. Иными словами, рост 1000000000 тонна сталелитейной промышленности Китая с 1995 года представляет 2x весь потенциал мировой сталелитейной промышленности в то время; 7X размер Японии затем чемпионом мира сталелитейной промышленности; и 10X, то размер промышленности США.Уже свидетельство громом развала сталелитейной промышленности Китая набирает обороты. Коэффициент использования производственных мощностей упал с 95% в 2001 году до 75% в прошлом году, и в конечном итоге погружаются к 60%, в результате чего свыше полутора миллиардов тонн избыточных мощностей. Кроме того, даже манипулировать и массируют финансовые результаты из китая большой стальной компаний начинают резко ухудшаться. Прибыль упала с $ 80-100 млрд юаней в год до 20 млрд в 2013 году, и в настоящее время в красный цвет; и агрегируются доля заемных средств в отрасли вырос до более 70%.Но это лишь слабые намеки на то, что идет.Скрытый истина заключается в том, что Китай будет повезло иметь даже 500 миллионов тонн в год "распродажа через« спроса на сталь, которые будут использоваться в производстве автомобилей, бытовой техники, промышленного оборудования и для обычных циклов замены долгоживущих капитала активы, как офисных башен, кораблей, торговых центров, дорог, аэропортов и рельсов. Иными словами, свыше 50% из 800 млн тонн стали, производимой в Китае в 2013 году, скорее всего пошел в спрос одноразовой от безумия расходов инфраструктуры.Действительно, деформации, так велика, что на полях сталелитейная промышленность Китая была погоня за собственным хвостом, как некоторые спотыкаясь, воспаленном дракона. Таким образом, спрос на листовой стали строить сухогрузы ускорился, но основной спрос на новые мощности сухогруз, по иронии судьбы, движимый раздутой спроса на необходимой для принятия сталь строить пустые квартиры Китая и офисные башни и неиспользуемые железной руды аэропорты, дороги и рельсы.Короче говоря, когда кредитные и строительство безумие останавливается, Китай будет тонуть в избытке стальной емкости и будет пытаться экспортировать свой путь выходной наводнения мир дешевой стали.Торговля кризис скоро наступит, и мы в ближайшее время иметь вид глобализирующейся системы квот на импорт, которая была навязана Японии в начале 1980-х годов. Излишне говорить, что последний может стабилизировать цены на сталь на уровне значительно ниже текущих котировок, но он также будет означать резкого сокращения мирового производства стали и железной руды спроса.И, что попадает в основной компонент деформации, возникающие от центрального банка, работающих кредитной экспансии и резкое по всему миру репрессии процентных ставок и стоимости капитала.Расширение 12X из сталелитейной промышленности Китая сопровождался еще более фантастический расширения производства железной руды, переработки, транспортировки, порт и провозной способности океанского судоходства.С одной стороны, способность не может вырасти на головокружительной скорости начальной рампе Китая в выплавке стали столь цены взлетели. И опять же, не только в пределах традиционных циклических амплитуд. Как указано выше, цены выросли с $ 20 за тонну в начале 1990-х годов до $ 180 за тонну 2012-это означает, что огромные арендные ставки непредвиденной были заработаны на разнице между низкими денежными затратами на существующих или недавно построенных мощностей железной руды и стремительным ростом цен на месте и Контракт рынки.Реальность действительно непристойных текущей прибыли и пропаганда о бесконечной роста в чудо красного капитализма, в сочетании с дешевой задолженности, имеющейся в глобальных рынках капитала, в результате взрыва железной руды объемом добычи, как мир никогда прежде не видел в любом минерале промышленность.Иными словами, Большие три горняка никогда бы не расширил свой потенциал с 250 млн тонн до 1,1 млрд тонн в честной свободного рынка. Не будут они размещены такие вопиющие финансовые тенденции, которые произошли за последнее десятилетие. А именно, даже глобальный железной руды (а также медь) бум набирает обороты в преддверии финансового кризиса, три горняка провели 55 миллиардов долларов на капитальных затрат в течение четырех лет, заканчивающихся в 2007.Напротив, в течение четырех последних лет они провели 3.2x млрд больше, или $ 175. Не удивительно, что остаток на балансе не вызывает сомнений. Их совокупный долг пошел от около $ 12 млрд в 2004 году до более чем $ 90 млрд в настоящее время.Но теперь, цены будут занижены до самого низкого предельной стоимости поставки, это означает, что большой тройки EBITDA будет яростно обрушиться, в результате чего коэффициенты левереджа испарятся и новые капитальные затраты будут значительно уменьшены. В свою очередь, заказов Caterpillar будет сделать гигантский удар, и так будет его цепь питания работает весь путь обратно в Пеории.

Выше изображен расширение производственных мощностей является квинтэссенцией отражение того, каким образом ложные цены на рынках капитала езды чрезмерного и расточительного инвестиций, и вызвать крах следующую кредитной приводом бума, чтобы быть все более разрушительными. Так утеса дайвинг ценовое действие здесь не просто еще один производственный цикл, но вместо этого прокси-сервер для гидроразрыва глобального кредитного пузыря, во главе с Китаем отдела.В ходе своей безумной схватке, чтобы стать мировой экспортный завод, а затем его самый большой сайт инфраструктурное строительство, расширение Китая внутреннего кредита нарушил все исторические рекорды и в конечном итоге приземлился в зоне чистого финансового безумия. А именно, в течение 14 лет с начала века в Китае общий долг, в том числе ее огромной, непрозрачный, дикий запад теневая банковская система, выросло с $ 1 трлн до 25 трлн, а с 1X ВВП свыше 3 раза.Но эти "коэффициенты левереджа" на самом деле гораздо более опасным и нестабильным, чем чистые цифры свидетельствуют о том, потому что знаменатель национальный доход или ВВП - был возведен на неустойчивой безумие инвестиций в основной активов. Соответственно, Китая так называемые ВВП $ 9 трлн содержит огромное компонент единовременной расходов, которые исчезнут в ближайшие годы, но оставит за огромной экономической отходов и монументальная чрезмерного инвестирования, что приведет к суб-экономической отдачи и писать -offs на долгие годы. Иными словами, верно общий коэффициент долг Китая намного выше, чем в 3 раза в настоящее время сообщалось в связи с неустойчивой наворотов в своей отчетный национального дохода.Почти каждый год, начиная с 2008 года, в самом деле, инвестиции в основной актив в общественную инфраструктуру, жилье и отечественной промышленности составил почти 50% ВВП. Но это не просто случай крайности энтузиазма роста, как быков Уолл-стрит бы вы верите. Это на самом деле свидетельствует об экономике в 1,3 миллиарда человек, сошел с ума копания, строительство, заимствования и спекулировать.Нигде это так не очевидно, чем в Китае значительно надстроен сталелитейной промышленности, где емкость выросла с примерно 100 млн тонн в 1995 году до свыше 1,2 млрд тонн сегодня. Опять же, это 12X рост менее чем за два десятилетия не просто красный капитализм становится раздражительным; ее на самом деле экономически раковой деформации, что, в конечном счете вывихнуть всю мировую экономику. Иными словами, рост 1000000000 тонна сталелитейной промышленности Китая с 1995 года представляет 2x весь потенциал мировой сталелитейной промышленности в то время; 7X размер Японии затем чемпионом мира сталелитейной промышленности; и 10X, то размер промышленности США.Уже свидетельство громом развала сталелитейной промышленности Китая набирает обороты. Коэффициент использования производственных мощностей упал с 95% в 2001 году до 75% в прошлом году, и в конечном итоге погружаются к 60%, в результате чего свыше полутора миллиардов тонн избыточных мощностей. Кроме того, даже манипулировать и массируют финансовые результаты из китая большой стальной компаний начинают резко ухудшаться. Прибыль упала с $ 80-100 млрд юаней в год до 20 млрд в 2013 году, и в настоящее время в красный цвет; и агрегируются доля заемных средств в отрасли вырос до более 70%.Но это лишь слабые намеки на то, что идет.Скрытый истина заключается в том, что Китай будет повезло иметь даже 500 миллионов тонн в год "распродажа через« спроса на сталь, которые будут использоваться в производстве автомобилей, бытовой техники, промышленного оборудования и для обычных циклов замены долгоживущих капитала активы, как офисных башен, кораблей, торговых центров, дорог, аэропортов и рельсов. Иными словами, свыше 50% из 800 млн тонн стали, производимой в Китае в 2013 году, скорее всего пошел в спрос одноразовой от безумия расходов инфраструктуры.Действительно, деформации, так велика, что на полях сталелитейная промышленность Китая была погоня за собственным хвостом, как некоторые спотыкаясь, воспаленном дракона. Таким образом, спрос на листовой стали строить сухогрузы ускорился, но основной спрос на новые мощности сухогруз, по иронии судьбы, движимый раздутой спроса на необходимой для принятия сталь строить пустые квартиры Китая и офисные башни и неиспользуемые железной руды аэропорты, дороги и рельсы.Короче говоря, когда кредитные и строительство безумие останавливается, Китай будет тонуть в избытке стальной емкости и будет пытаться экспортировать свой путь выходной наводнения мир дешевой стали.Торговля кризис скоро наступит, и мы в ближайшее время иметь вид глобализирующейся системы квот на импорт, которая была навязана Японии в начале 1980-х годов. Излишне говорить, что последний может стабилизировать цены на сталь на уровне значительно ниже текущих котировок, но он также будет означать резкого сокращения мирового производства стали и железной руды спроса.И, что попадает в основной компонент деформации, возникающие от центрального банка, работающих кредитной экспансии и резкое по всему миру репрессии процентных ставок и стоимости капитала.Расширение 12X из сталелитейной промышленности Китая сопровождался еще более фантастический расширения производства железной руды, переработки, транспортировки, порт и провозной способности океанского судоходства.С одной стороны, способность не может вырасти на головокружительной скорости начальной рампе Китая в выплавке стали столь цены взлетели. И опять же, не только в пределах традиционных циклических амплитуд. Как указано выше, цены выросли с $ 20 за тонну в начале 1990-х годов до $ 180 за тонну 2012-это означает, что огромные арендные ставки непредвиденной были заработаны на разнице между низкими денежными затратами на существующих или недавно построенных мощностей железной руды и стремительным ростом цен на месте и Контракт рынки.Реальность действительно непристойных текущей прибыли и пропаганда о бесконечной роста в чудо красного капитализма, в сочетании с дешевой задолженности, имеющейся в глобальных рынках капитала, в результате взрыва железной руды объемом добычи, как мир никогда прежде не видел в любом минерале промышленность.Иными словами, Большие три горняка никогда бы не расширил свой потенциал с 250 млн тонн до 1,1 млрд тонн в честной свободного рынка. Не будут они размещены такие вопиющие финансовые тенденции, которые произошли за последнее десятилетие. А именно, даже глобальный железной руды (а также медь) бум набирает обороты в преддверии финансового кризиса, три горняка провели 55 миллиардов долларов на капитальных затрат в течение четырех лет, заканчивающихся в 2007.Напротив, в течение четырех последних лет они провели 3.2x млрд больше, или $ 175. Не удивительно, что остаток на балансе не вызывает сомнений. Их совокупный долг пошел от около $ 12 млрд в 2004 году до более чем $ 90 млрд в настоящее время.Но теперь, цены будут занижены до самого низкого предельной стоимости поставки, это означает, что большой тройки EBITDA будет яростно обрушиться, в результате чего коэффициенты левереджа испарятся и новые капитальные затраты будут значительно уменьшены. В свою очередь, заказов Caterpillar будет сделать гигантский удар, и так будет его цепь питания работает весь путь обратно в Пеории. Итак, крах матери всех товарных пузырьков практически готовы приготовить пирог. Как недавно признал гендиректор одной из горнорудных компаний, действительно переменная на денежные затраты своей компании в добыче составляет около $ 20 за тонну, и он, не колеблясь будет продолжать производить для получения переменной прибыли. Это означает, что цены на железную руду также окунуться намного ниже нынешних $ 66 за т.Короче говоря, когда классические австрийцы говорили о "ошибочных инвестициях" и отложенных катастрофах в мировой сталелитейной и железорудной промышленности (а также горно-шахтное оборудование и другие отрасли промышленности поставщиков) то, вот что они имели в виду. Кроме них никто из них не мог предположить о воспаленном и иррациональном величинах деформаций, которые привели от действий безумных денежных принтеров, которыми теперь работают центральные банки

Итак, крах матери всех товарных пузырьков практически готовы приготовить пирог. Как недавно признал гендиректор одной из горнорудных компаний, действительно переменная на денежные затраты своей компании в добыче составляет около $ 20 за тонну, и он, не колеблясь будет продолжать производить для получения переменной прибыли. Это означает, что цены на железную руду также окунуться намного ниже нынешних $ 66 за т.Короче говоря, когда классические австрийцы говорили о "ошибочных инвестициях" и отложенных катастрофах в мировой сталелитейной и железорудной промышленности (а также горно-шахтное оборудование и другие отрасли промышленности поставщиков) то, вот что они имели в виду. Кроме них никто из них не мог предположить о воспаленном и иррациональном величинах деформаций, которые привели от действий безумных денежных принтеров, которыми теперь работают центральные банкимира.http://davidstockmanscontracorner.com/why-commodity-prices-are-cliff-div...

Вернуться назад