Мировую экономику погубили деньги, сделанные из воздуха

29-10-2012, 12:20. Разместил: VP

Экономисты МВФ разбирались в глобальных денежных потоках и выяснили, что к нынешнему мировому кризису привело появление огромного количества производных финансовых продуктов, фактически, необеспеченных ничем денег, стоимость которых в 2008 году вдвое превышала мировой ВВП

Нью-Йорк. 12 октября. FINMARKET.RU - Принято говорить, что банки умеют делать деньги из воздуха, и, как выяснили экономисты МВФ, это - абсолютная правда. Это их умение уже довело планету до кризиса, а теперь может подкинуть множество неприятных сюрпризов центральным банкам по всему миру.

Группа экономистов МВФ решили исследовать новое для мировой экономики явление - глобальный рынок предложения денег или глобальную ликвидность.

Традиционно регуляторы и аналитики измеряют ликвидность лишь на национальном уровне с помощью инструментов, которые отражают ее объемы внутри страны. После кризиса стало ясно, что это уже не работает. В эпоху глобальных финансовых рынков придется придумывать новые инструменты для анализа ликвидности. Этим и занялись в МВФ.

Как изучать глобальную ликвидность

Ликвидность - это отражение желаний и возможностей различных сторон на рынках принимать участие в сделках. Если ликвидности на рынке достаточно, цены не будут существенно меняться в случае небольших колебаний спроса и предложения. Дефицит или избыток ликвидности, наоборот, ведут к потрясениям на рынке. По сути, речь идет не просто о глобальном денежном предложении, а о деньгах и, одновременно, о настроениях игроков, их оценках рисков, будущего, об их ориентирах.

Традиционно объем ликвидности измеряется с помощью денежных агрегатов: они показывают связь между наличностью и обязательствами центробанков с широкой денежной массой, например, банковскими депозитами.

Но сегодня можно точно сказать, что эта система устарела, ведь банки все реже используют традиционную схему финансирования: привлечение денег клиентов на депозиты - их размещение - получение прибыли. Устарела и другая, более современная система, основанная на кредитовании с использованием сложной системы залогов.

В МВФ считают, что сейчас ликвидность можно измерять двумя способами:

1.Оценка активов. Изучаются балансы компаний частного сектора - на их основе делается вывод о том, как расширяется мировое кредитование и по каким циклам движется ликвидность.

2.Оценка обязательств. В этом случае оценивается финансирование, доступное для расширения балансов банков и других финансовых организаций, а также случаи, когда ликвидность вдруг исчезает, как во время кризиса. Именно по этому пути пошли в МВФ.

Настоящие деньги и деньги из воздуха

В МВФ установили, что ликвидность, возникающая на финансовых рынках, делится на два вида.

- Базовая ликвидность: все депозиты резидентов в коммерческих банках своих стран и других депозитарных организациях. Это - настоящие деньги, которые частные лица и компании доверили банкам и иным финансовым организациям.

- Производная ликвидность: все депозиты нерезидентов, а также долговые бумаги и акции банков и других финансовых организаций. Это - деньги из воздуха, финансовые обязательства, которыми можно расплачиваться, но которые, при этом, не обеспечены чьим-то капиталом.

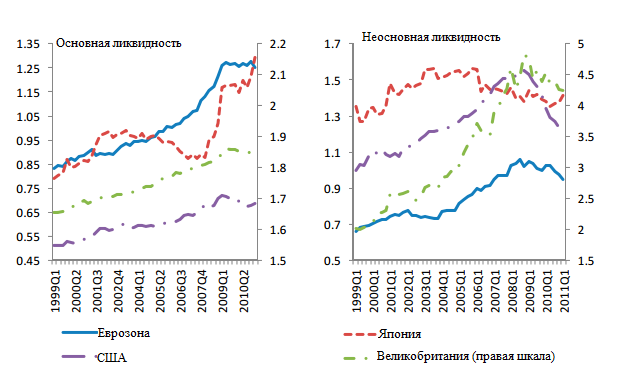

С 1999 года мировая ликвидность удвоилась в номинальном измерении. На 2/3 этот рост связан именно с производной ликвидностью. Драйверами ее производства были страны большой четверки. Именно эта часть мировой ликвидности резко сократилась во время финансового кризиса.

Объемы создания производной ликвидности росли очень быстро

В МВФ предлагают измерять мировую ликвидность с помощью двух видов показателей: объемов ликвидности и цен на активы.

Объемы ликвидности в МВФ оценили как обязательства финансового сектора США, еврозоны, Японии и Великобритании - большой четверки. Причем сюда входят обязательства не только банков, но, например, инвестиционных и пенсионных фондов, страховых компаний и других организаций.

Цены. Важно понять, как образуются цена на эти два вида ликвидности.

- Цены на основную ликвидность - это спред между ставкой по депозитам сроком погашения до 1 года и 6-месячной ставкой кредитования.

- Цены на производную ликвидность. Ее стоимость сложно измерить, ведь она отражает множество различных долговых и не долговых инструментов: ценные бумаги, сделки по РЕПО и другие. В этот индекс входят множество параметров.

Как формировалась мировая ликвидность

Динамику создания базовой ликвидности в последние годы можно разделить на три основных периода:

- 1999-2001 - в этот период позитивные тенденции в росте предложения были полностью перекрыты негативным ростом спроса. Объемы ликвидности сокращались.

- 2001-2008 года - базовая ликвидность не росла, так как инвесторы искали более прибыльные вложения.

Во время финансового кризиса инвесторы вновь обратились к традиционным способам получения ликвидности. В итоге, она снова стала расти.

В США и Европе во многом рынок рос из-за увеличения спроса. Американские банки в поисках финансирования переключались на рынки оптового кредитования, поэтому спрос с их стороны на базовую ликвидность постепенно снижался . Кризис 2008 года для них стал шоком, ведь рынки финансирования закрылись и им пришлось опять обратить внимание на депозиты.

В Европе спрос со стороны банков на депозиты снизился лишь в последнее время из-за рост проблем у банков.

В динамике создания производной ликвидности можно выделить четыре основных периода:

- В начале 2000-х годов из-за роста предложения этот вид ликвидности быстро рос.

- В 2005-2007 годах этот рост еще сильнее ускорился, ведь банки начали сами активно создавать деньги с помощью современных финансовых инструментов.

- Во время финансового кризиса предложение ликвидности резко сократилось, а спрос рос, ведь банкам надо было финансировать свои обязательства. Итогом стал быстрый рост цен.

- С 2011 года объемы производной ликвидности снижаются, так как инвесторы больше не хотят рисковать. Например, происходит активное списание долгов в теневой банковской системе.

Рост спроса на подобную ликвидность рос во многом благодаря США. Его также подкрепляла Великобритания.

Рост рисков в финансовом секторе начался именно в 2005-2007 году. Из-за различных финансовых инноваций производная ликвидность начала расти, но это совершенно не отражалось на ценах на деньги - механизм дал сбой. Одним из следствий того, что компании и инвесторы скопили большие резервы наличности, как раз стал рост теневой банковской системы.

Спрос в США привел к бурному росту производной ликвидности

Ликвидность влияет на рост экономики

Экономисты изучили, как состояние глобальной ликвидности влияет на экономический рост.

Резкий рост и резкое сокращение спроса на деньги в наибольшей степени влияют на рост экономики. Причем это влияние ощущается в глобальном масштабе,например, сокращение спроса на производную ликвидность в период кризиса коснулось лишь стран большой четверки, но от них распространилось по всему миру.

- Резкое сокращение спроса на ликвидность имеет продолжительное влияние на рынок. Падение спроса на производную ликвидность может замедлить рост ВВП на 0,98 п.п. на период до 8 месяцев. Сокращение предложение - лишь на 0,18 п.п.

- Рост спроса на базовую ликвидность отражает отток капитала в безопасную зону - при любой плохой новости инвесторы устремляются в безопасные гавани. После первого шока от сокращения спроса на производную ликвидность, этот фактор может замедлить рост экономики еще на 0,5 п.п.

- Рост предложения производной ликвидности, напротив, позитивно влияет на экономический рост.

Во время кризиса спрос и предложение производной ликвидности падали, а вот спрос на основную рос. Тогда это привело к сокращению ВВП. Сейчас спрос на оба вида ликвидности, напротив, приводит к росту экономики. Реформы финансовой системы сократили спрос на проиводную ликвидность.

Вернуться назад