Расплата США на финансовом рынке.Сколько это будет продолжаться

24-06-2019, 09:40. Разместил: Редакция ОКО ПЛАНЕТЫ

Многие проекты мире сложно объяснить. То, почему до сих пор жива тесла - нельзя объяснить никакими финансовыми аргументами из мира экономикс. Тем не менее, Маск до сих пор продолжает шокировать публику новыми прорывами! В общем, подборка ужасных новостей из мира финансов.

Данный материал лучше смотреть на видео. Видео в конце статьи.

При этом, если смотреть отчетность, то как то объяснить логику его инвесторов становится сложно (я не про SpaceX сейчас). Поэтому, сегодня подборка новостей из мира финансов. Поехали!

Вышла отчетность казначейства США, даю сводку по текущему состоянию бюджета и пирамиды ГКО США.

Поставлен следующий антирекорд:

- лишь в мае дефицит бюджета США составил $207.7 ярда резаной (что, к примеру, превышает примерно в 4 раза госдолг Украины).

- для мая этот дефицит является абсолютным историческим рекордом, побив предыдущий рекорд мая 2009 ($189 ярдов). Но в 2009 это было экстраординарным режимом, Обама и его подельники из ФРС спасали банки США, заливая экономику госрасходами за счет пирамиды ГКО. А теперь такие дикие разрывы это как бы текучка, "новая норма".

- доходы бюджета США составили $232 ярда, а процентные платежи по ранее набранным долгам $48 ярдов - то есть дефицит бюджета превыcил "доходы минус процентные платежи" в разы;

Более детально:

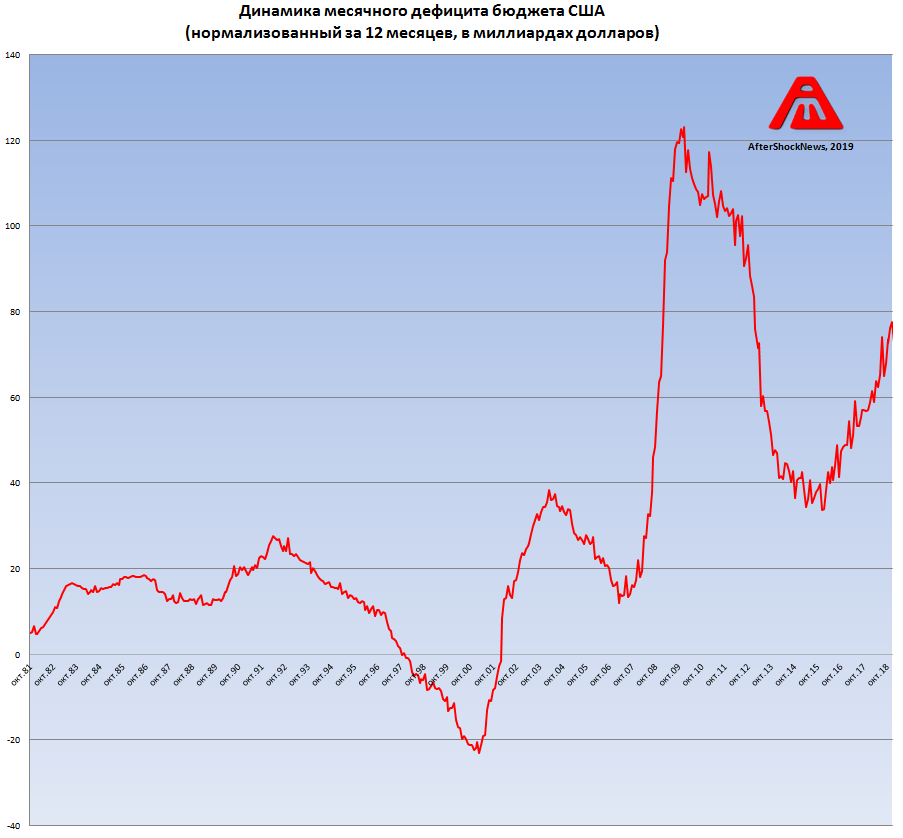

1. Нормализованные доходы (усредненные за предыдущие 12 месяцев) доходы бюджета США составил $281 ярдов, расходы $363 ярда, а дефицит $82 ярда. В динамике дефицит выглядит следующим образом:

Текущий дефицит уступает лишь самым черным посткризисным периодам режима Обамы. Увы, но удержать экономику США от свободного падения можно лишь накачкой госраходов и, соответственно, пирамидальных займов.

Скорость его роста такова - прирост составил 28.7% за год, 60.7% за 2 года и 105% за 3 года.

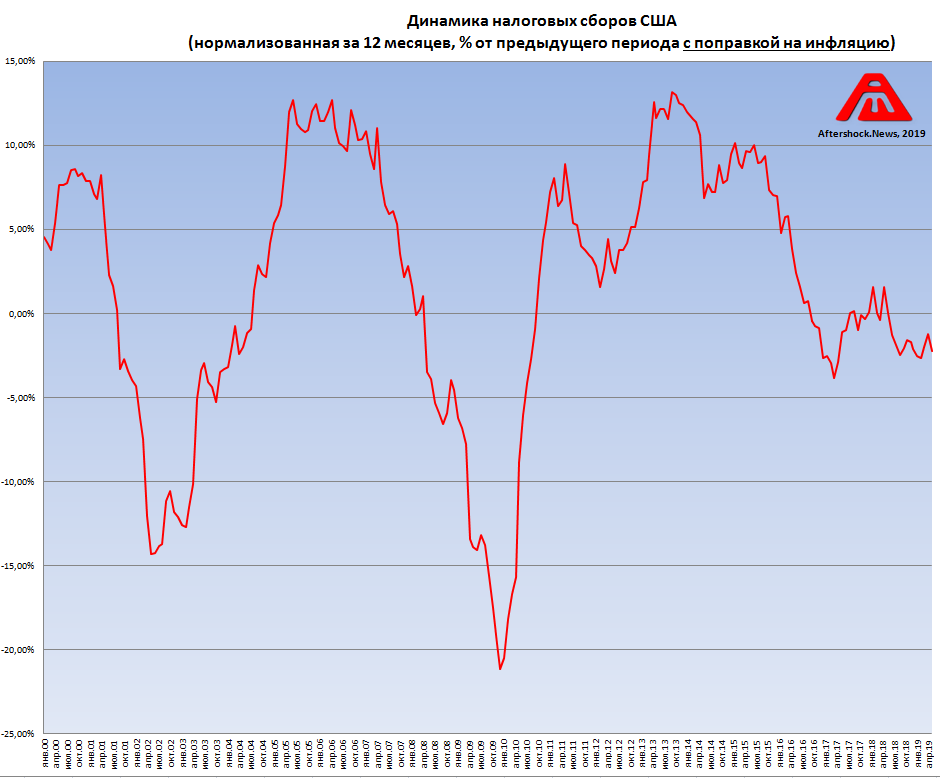

2. Динамика налоговых сборов с поправкой на инфляцию выглядит совсем иначе (менее 0% - это сокращение по сравнению с годом назад):

3. За 33 последних месяцев, то есть с сентября 2016, показатель был в положительной зоне лишь 4 месяца. А вообще его деградация наблюдается с 2014 года, что как нетрудно догадаться, совпадает с выключением печатного станка США, который поддерживал мнимый рост до этого.

4. Хуже текущей динамика доходов бюджета США была лишь после крахов 2001 и 2008, - когда лопание пузырей резко сократило налоговую базу. Сейчас эта деградация идет даже пока пузыри не лопнули.

5. Пик доходов бюджета США был достигнут в 2016 году и составил $293 ярдов долларов в текущих долларах (т.е. с поправкой на инфляцию). Текущий уровень составляет 95.1% от пика, что для ростовщической модели "развития" является приговором (сочетание растущего долга и падения доходов).

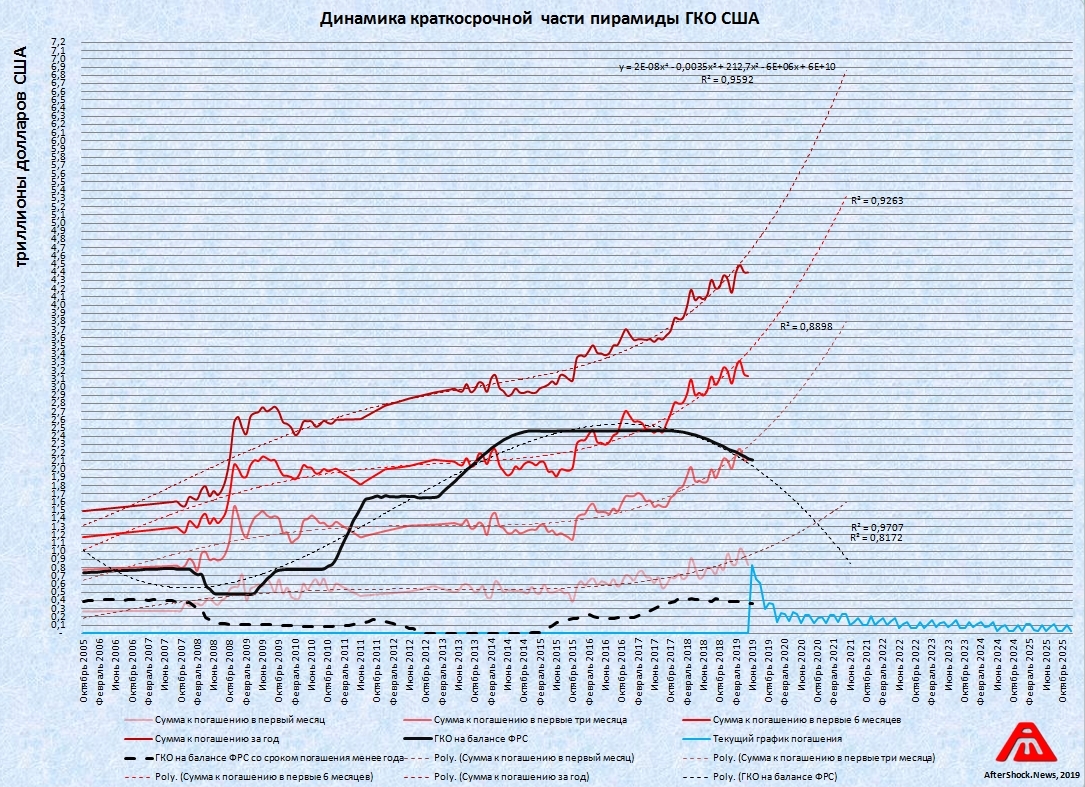

6. Краткосрочная часть пирамиды ГКО США (срок погашения год и менее, эта та часть пирамиды, которая определяет устойчивость пирамиды и размер шока при ее обвале):

На графике показаны:

а) Оттенками красного - краткосрочная часть пирамиды ГКО США (к погашению в следующие 12 месяцев / 6 / 3 / ближайший месяц) в динамике

б) Черным - объем ГКО США на балансе ФРС

в) Голубым - текущий график погашения помесячно

г) Пунктиром - полиномиальная аппроксимация и прогноз

На графике следует отметить следующие факты:

7. Сумма к погашению в ближайшие 12 месяцев составляет $4.397 трюликов.

8. Эта сумма выросла на $297 миллиард за год и на $1503 миллиардов с момента отключения QE в 2014.

9. Сокращение ГКО США на балансе ФРС от пика составляет $352 ярда, но краткосрочная часть пирамиды ГКО растет в разы быстрее. Это значит, что не ФРС создала процесс, он и без того был неизбежен, - но ФРС, убирая ГКО США с баланса, подливает масла в огонь.

10. Полиномиальная аппроксимация говорит, что через 24 месяца краткосрочная часть пирамиды достигнет примерно $6,9 трюликов. Коэффициент детерминации, как видно, достаточно высокий - 95%, то есть аппроксимация достаточно точно описывает данные за известный период.

Как Вы думаете, это только на афтершоке заметили такую отлчную финансовую динамику?

В недавно опубликованном исследование Duke University/CFO Global Business Outlook, полученное путем опроса финдиректоров ведущих компаний США, рисует немного более реалистичные перспективы экономики США, чем жвачка из "деловой прессы". Оно и понятно - финдиректора смотрят не только на биржевые индексы и пропаганду, кроме того у них есть инсайдерские данные.

Итак, согласно опросу:

1. 48.1% (почти половина опрошенных) считают, что новая волна суперкризиса разразится до середины следующего года.

2. 69% считают, что она разразится до конца следующего года.

Даже просто сами риски вносят изменения в планы по инвестициям и найму персонала, являясь катализатором и ускорителем процесса, но в реале все может быть гораздо хуже, чем они представляют, и хуже, чем в первую волну суперкризиса 2008-2010.

Ключевое отличие от первой волны - глобальный печатный станок практически отработал такой ресурс как возможность маневра ставками. Ставки, несмотря на символическое повышения, находятся на историческом минимуме, и существенный положительный эффект их понижение дать не способно.

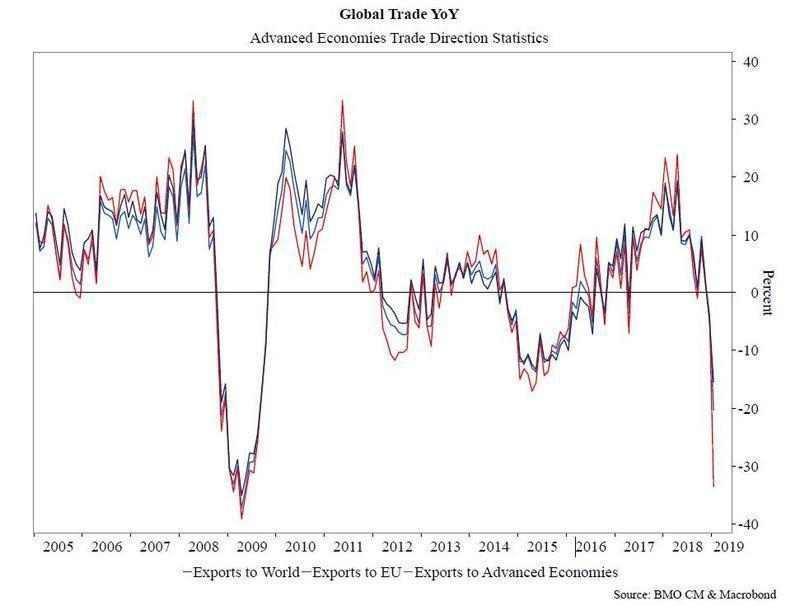

По всей видимости, последний оставшийся ресурс у центробанков - прямая монетизация различной макулатуры на десятки триллионов, что, очевидно, ведет к гиперинфляции резервных валют, распаду системы международной торговли, переделу мира на новые зоны влияния и т.д. Впрочем, к распаду международной торговли мир уже готовится, все эти торговые войны и санкции это просто пиар-маскировка данного процесса. Эффект от торговых войн еще предстоит оценить, но некоторые оценки очень тревожны:

График говорит, что даже до наступления нового кризиса, удар по международной торговле (падение на 17% и более) превосходит первую волну суперкризиса.

Им вторят Руководители PIMCO (а это самый крупный в мире фонд, работающий на долговом рынке, под управлением более $1.5 трюликов резаной) в лице главного экономического советника и главного управляющего по инвестициям в США заявили во вчерашнем интервью то, что давно не новость для читателей АфтерШока, но на таком уровне признается нечасто:

"Эра последних 5-10 лет завершается, когда финансовые рынки росли значительно быстрее реальной экономики. Теперь начинается "'эпоха срыва" (age of disruption). Рынки привыкли работать в окружении, в котором центробанки раздували котировки, но теперь окружение изменилось... Кредитные рынки, вероятно, катятся к краху, которого мы никогда в истории ранее не видели - сейчас мы наблюдаем самые максимальные риски в истории, в терминах объемов кредитов, длительности, качества и нехватки ликвидности. Текущая ситуация напоминает нулевые, перед крахом 2008".

В документе с официальным прогнозом PIMCO говорит, что как базовый сценарий они пока рассматривают "умеренную рецессию", но подчеркивают, что вокруг столько рисков и неопределенностей, что ситуация может быстро и сильно измениться.

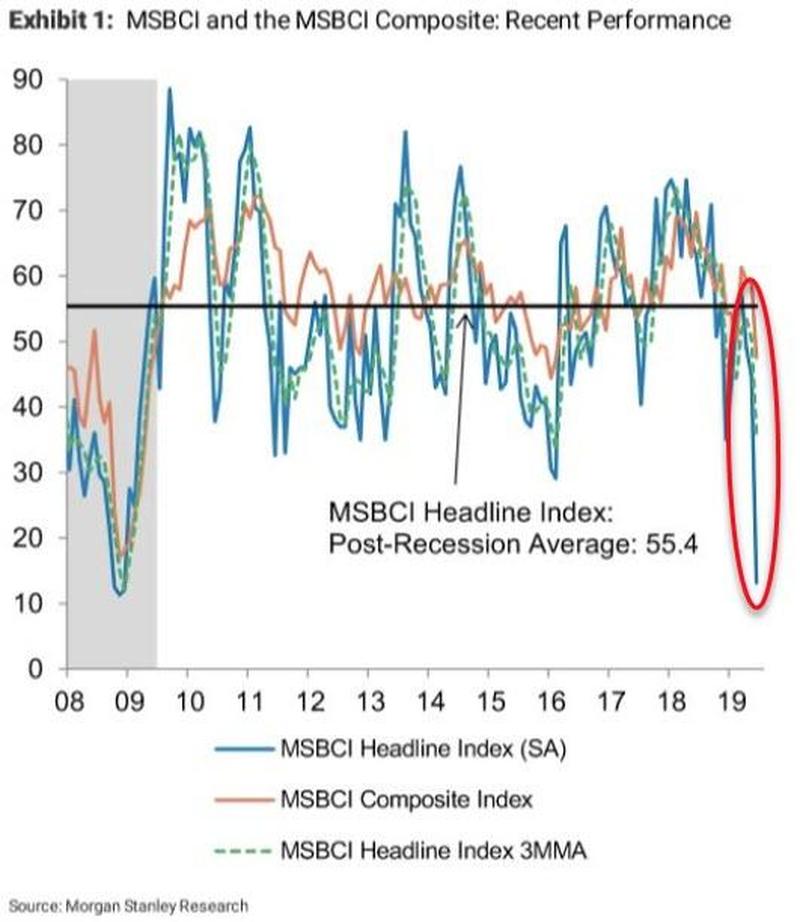

Ведущий банк США: Корпорации накрыл пессимизм, невиданного с декабря 2008 уровня

Morgan Stanley, транснациональный финансовый монстр со штаб-квартирой в США, на основании регулярного замера Business Conditions Index (BCI, сводный индикатор, оценивающий состояние экономики США), сообщает:

1. Месячное падение индекса с мая по июнь на 32 пункта оказалось рекордным в истории, побив рекорд паники 2008 года.

2. Текущее значение индекса составляет лишь 13 пунктов (средним значение в период "восстановления экономики США" было 55 пунктов), что является вторым в истории антирекордом, уступая лишь кризисному декабрю 2008 года.

3. Рушатся все составляющие индекса кроме одного - доступность кредитования - но, видать, лохи настолько глубоко погрязли в долгах, что этот виртуальный движок "развития" уже не особо помогает.

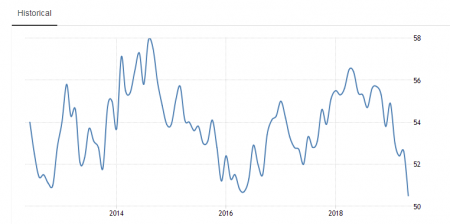

Тем временем, IHS Markit опубликовал результаты уточненные US Manufacturing PMI за май. Результаты, прямо скажем, не очень соответствуют официальной риторике о реиндустриализации и тезисам "make america great again":

1. Индекс US Manufacturing PMI пересмотрен вниз до 50.5 с, и без того жалкого уровня, 50.6, это худшее значение индекса с сентября 2009.

2. Ключевой фактор - падение производства, и, одновременно, падение новых заказов - зафиксировано первое сокращение промышленных заказов с августа 2009.

3. Отмечается слабый спрос, перенос заказов на более поздний срок, а также сокращение запуска новых компаний.

4. Оценка будущих перспектив (самим бизнесменами) пала на самый низкий уровень за весь период ведения этой статистики (с 2012).

при этом, чем мне нравится МВФ…. Они посоветовали России не тратить деньги из Фонда национального благосостояния (ФНБ) для реализации отечественных инвестпроектов. Вместо этого Москве предлагается вложиться в иностранные активы. Ну конечно.. сейчас .. ага ..

А вот объясняешь некоторым (особенно молодым) "любителям Европы", что в России довольно щадящие условия ведения (особенно малого) бизнеса и ну просто мимими-шное налогообложение, то смотрят как на врага народа.

Но реальность бьет таких адептов бьет неотвратимо:

Агентство Рейтер: "Итальянские газеты сообщили в среду со ссылкой на вице-премьера Маттео Сальвини, что правительство Италии может облагать налогом наличные деньги и другие ценности, хранящиеся в банковских ячейках. Как ему сообщили, в банковских сейфах в Италии хранятся активы на сотни миллиардов евро.

«Деньги, которые по существу скрыты», - сказал он, предположив, что банковские ячейки были способом скрытия доходов и активов от налоговых органов. Те, кто добровольно признаются властям о своих активах в банковских ячейках, будут облагаться налогом по низкой ставке около 15 процентов, добавил он." Особенно мне про "низкую ставку в 15%" понравилось в виде одолжения тем, кто сами себя сдадут.

При этом, если Вы меня спросите: ну и сколько это все будет продолжаться? Я отвечу: не знаю!

Вернуться назад