Пенсионные фонды США: смерть или радикальная мутация?

10-07-2017, 07:02. Разместил: Редакция ОКО ПЛАНЕТЫ

Пенсионные фонды США: смерть или радикальная мутация?

В Вашингтоне ищут выход из кризиса пенсионного обеспечения

Считается, что национальная пенсионная система США родилась в 1935 году, когда Франклин Делано Рузвельт подписал Закон о социальном обеспечении. С тех пор каждый гражданин Америки уверен: что бы ни произошло в стране или мире, его пенсия останется в сохранности и будет ему выплачиваться. Основой этой системы является федеральный Фонд социального страхования США (ФСС). Имеются также многочисленные фонды штатов и муниципалитетов, причём по отдельным профессиональным группам (фонды пенсионного обеспечения полицейских, учителей, врачей, водителей грузовиков, строительных рабочих и т. п.). В прошлом году пенсионные выплаты по официальной программе получали 59 миллионов американских пенсионеров, инвалидов, членов их семей, а также потерявших застрахованного кормильца (считая выплаты частных систем пенсионного обеспечения, функционирующих по накопительному принципу и дополняющие официальную пенсионную систему США).

Право на получение выплат от государства имеют граждане США с 13-летним трудовым стажем. Средняя государственная пенсия в США составляет примерно 40% от заработной платы работника. Так что размер выплат напрямую зависит от заработной платы и рода профессиональной деятельности. Возраст выхода на пенсию в США варьируется. Он зависит от профессии, а также от года рождения человека: 1937 год рождения и ранее – пенсионный возраст составляет 65 лет. Затем он начинает постепенно увеличиваться; 1955 год рождения – это уже пенсия с 66 лет и 2 месяцев; в среднем пенсионный возраст жителей США начинается с 65 лет для женщин и 67 лет для мужчин. Если американец захочет выйти на пенсию раньше положенного срока, его пенсия будет меньше.

Многие американцы не могут выработать необходимой пенсии в силу того, что они не в состоянии представить документы, подтверждающие наличие у них минимального трудового стажа (13 лет). В прошлом году численность трудоспособных американцев, имевших статус "официально безработные", была равна 7,9 млн человек. Однако это только верхняя часть айсберга. По тем или иным причинам не работали еще 94,7 млн американцев. То есть общее количество трудоспособных американцев, не работавших в прошлом году составляло 102,6 млн человек. Кто-то из них живёт за счёт пособий по безработице (официальные безработные), кто-то – за счёт родственников или своих накоплений. Многие пользуются продовольственной помощью (так называемые продовольственные талоны), их в прошлом году было примерно 46 млн человек. Многие из них никогда не смогут претендовать даже на минимальную пенсию.

До начала 70-х годов ХХ века официальная система пенсионного обеспечения и социального страхования в США работала безупречно. Фонд социального страхования пополнялся быстрее, чем росли выплаты. А такое было возможно, поскольку росли реальные зарплаты, с которых начислялись взносы с ФСС. В 70-е годы рост отчислений в Фонд замедлился, стали возникать диспропорции между доходами и достаточно щедрыми обязательствами государства перед теми, кто стал пенсионерами в предыдущие годы. При президенте Рейгане ситуация стала катастрофической. К 1982 году выяснилось, что уже к следующему году в ФСС закончатся деньги. Для решения проблем была создана Национальная комиссия по реформе соцобеспечения во главе с Аланом Гринспеном (в последующем глава ФРС США). Решить задачу тогда удалось посредством закручивания гаек, в том числе путём повышения собираемости взносов и налогов.

Однако не это было главное. Изменилась модель пополнения средств Фонда социального страхования. ФСС превратился в одного из крупных инвесторов США, доходы которого стали определяться не выплатами трудящихся, а доходами от вложений и активов. Причём основные активы фонда были вложены в казначейские бумаги США. Созданной Гринспеном системе скоро исполнится 35 лет, и за это время она принципиально не менялась.

Сейчас система пенсионного обеспечения США, кажется, опять входит в полосу кризиса. Некоторые говорят даже, что за кризисом последует смерть. В 2016 году Фонд соцстрахования США в своем портфеле активов имел казначейских ценных бумаг на сумму 2,8 трлн долларов. А поскольку учётная ставка ФРС с 2008 г. находилась на уровне 0,25%, то доходность от казначейских бумаг не превышала 1% годовых. Согласно прогнозам бюджетного управления Конгресса США, дефицит ФСС будет стремительно расти и к 2025 году достигнет 361 млрд долларов. Если срочно ничего не изменить, в 2029 году Фонд вовсе перестанет существовать как финансовый орган.

Первые опасения по поводу краха пенсионной системы США появились в начале текущего десятилетия, когда на пенсию в массовом порядке стали выходить люди, родившиеся после 1948 года. Тогда в США наблюдался бэби-бум, после чего рождаемость пошла на спад, и теперь трудоспособное население не может обеспечить пенсионеров.

Ещё в 2014 году крупнейший в мире хедж-фонд Bridgewater в исследовании о будущем пенсионных фондов США пришёл к неутешительному выводу: 85 процентов пенсионных фондов США должны обанкротиться в течение ближайших 30 лет. По оценке организации, доходность пенсионных фондов в обозримом будущем не будет превышать 4% годовых. При этом их суммарные активы составляют 3 триллиона долларов, а обязательства – 10 триллионов долларов. Согласно подсчётам Bridgewater, для осуществления всех выплат необходимо генерировать доходность в 9% годовых. В 20 процентах сценариев, рассмотренных Bridgewater, деньги у пенсионных фондов закончатся в течение 20 лет. В 80 процентах сценариев банкротство почти всех фондов состоится в ближайшие полвека. Похожая ситуация и на уровне штатов. Согласно исследованию неприбыльной организации Pew Charitable Trusts, в отдельных штатах дыра в пенсионном финансировании достигает 1,5 трлн долл., причём Кентукки, Нью-Джерси, Иллинойс, Пенсильвания и Калифорния наращивают её самыми высокими темпами.

Ситуация, с которой сталкиваются Фонд социального страхования США, типична и для фондов отдельных штатов и частных пенсионных фондов. Пока имеют место банкротства лишь сравнительно небольших фондов, поэтому население ещё не прочувствовало остроту надвигающейся угрозы. Например, в прошлом году произошёл крах пенсионного фонда полиции Далласа. Фонд обслуживал около 10 тыс. участников пенсионного плана. Относительно немного на фоне численности населения города в 1,258 млн человек, поэтому банкротство фонда на жизни Далласа в целом не сказалось. Муниципалитет стал выплачивать пострадавшим пособия в размере 37,5% в рамках пенсионного плана (максимальная сумма, разрешаемая законом штата).

Впрочем, некоторые случаи выпадают из поля зрения экспертов. Например, в 2013 году произошло банкротство целого города – Детройта. 3 декабря 2013 года американский суд признал Детройт банкротом с общей суммой задолженности 18,5 млрд долл. Естественно, там также рухнули все пенсионные фонды (которые, как выяснилось, оказались кредиторами казны города), а пострадавшие пенсионеры стали получать жалкие пособия с уровней штата (Мичиган) и федерального уровня. Сейчас в ситуации, похожей на банкротство Детройта, может оказаться ещё более крупный город – Чикаго. Больше того: банкротом может оказаться целый штат, на территории которого находится Чикаго, – Иллинойс. И опять выплывают пикантные подробности: оказывается, и власти Чикаго, и власти штата Иллинойс давно уже залезли в карманы подведомственных им пенсионных фондов. Пенсионные фонды и бюджеты властей – сообщающиеся сосуды. Иллинойс уже два года живёт без принятого бюджета, заложенный дефицит в текущем проекте бюджета составляет 6,2 миллиарда долларов, а уже имеющиеся неоплаченные счета – 14,6 миллиарда. Банкротами могут стать и город Чикаго, и штат Иллинойс, и многочисленные пенсионные и иные внебюджетные фонды штата и муниципалитетов.

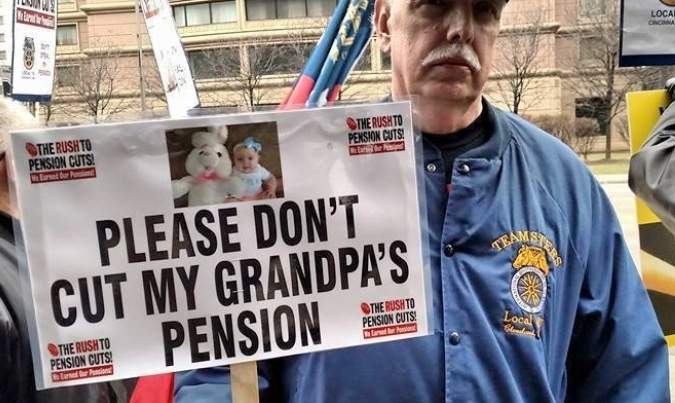

Пока никаких спасительных идей у американских властей не рождается. Все разговоры идут вокруг того, как минимизировать расходы на пенсии. Тут два традиционных варианта – снижение величины пенсий и увеличение времени выхода на пенсию. Или комбинация двух вариантов.

Правда, рождаются ещё некоторые идеи. Например, предлагают резко повысить ключевую ставку Федерального резерва. Тогда, полагают сторонники этой идеи, повысится доходность американских казначейских бумаг, находящихся в портфелях пенсионных фондов и других институциональных инвесторов (страховых компаний, фондов медицинского страхования, взаимных фондов и т. д.). ФРС тем не менее ведёт себя очень осторожно. Последнего (июньского) повышения ключевой ставки до 1,25% оказалось явно недостаточно для того, чтобы доходность казначейских бумаг США сколь-нибудь заметно поднялась. Скажем, по десятилетним облигациям процентная ставка продолжает «гулять» в диапазоне 2,2 - 2,5%. А для того чтобы пенсионные фонды «ожили», надо выйти на уровень доходности казначейских бумаг не менее 7 - 8 процентов.

И тут появляется ещё одна крамольная идея, которая в Европе уже претворяется в жизнь. Там пенсионные фонды и другие «консервативные» (институциональные) инвесторы стали формировать свои активы с помощью корпоративных бумаг, причём не только облигаций, но и акций. Риски, конечно, повышаются, но выхода просто нет. В Европе после финансового кризиса 2007-2009 гг. наступило «процентное похолодание»: по некоторым операциям и финансовым инструментам стали устанавливаться минусовые процентные ставки. Тон задали некоторые центробанки, в том числе ЕЦБ, определившие отрицательные процентные ставки по своим депозитам. Это оказало понижательное влияние на процентные ставки по пассивным и активным операциям коммерческих банков и по долговым государственным бумагам. По последним оценкам, четверть государственных долговых бумаг, обращающихся в Европе, имеют отрицательную доходность. Если бы пенсионные фонды и другие институциональные инвесторы Старого Света не сориентировались быстро, Европа лежала бы уже в финансовых руинах.

Вот данные о структуре активов пенсионных фондов ряда стран из доклада консультативной компании Mercer за 2015 год. Во Франции в пенсионных фондах на акции национальных компаний приходилось 17 % активов, на акции зарубежных компаний – 12 %, на местные облигации (как государственные, так и корпоративные) – 55 %, на иностранные облигации – 4, на прочие активы – 12. А вот эти же показатели по Германии (%): 4, 7, 59, 5, 25. Показатели по Великобритании (%): 14, 25, 37, 3, 21. Показатели по Швейцарии (%): 13, 18, 20, 26, 23. Показатели по Нидерландам (%): 5, 18, 43, 6, 28. Показатели по Дании (%): 3, 20, 41, 9, 27. Как видим, наибольшая доля акций у пенсионных фондов Франции (29%), Швейцарии (31%) и Великобритании (39%). Впрочем, за пределами Европы есть страны, где в активах пенсионных фондов доля акций также очень высока. Например, в Австралии 25% активов приходится на акции местных компаний и ещё 27% – на акции иностранных компаний. У Японии эти показатели соответственно 25 и 25%, у Гонконга – 35 и 30%, у Чили – 18 и 25%.

Конечно, пенсионные фонды стремятся формировать свои портфели за счет акций компаний с максимальными инвестиционными и кредитными рейтингами. Но у некоторых фондов возникал соблазн приобретения корпоративных акций и облигаций с более высокой доходностью. И были случаи финансовых потерь.

В Вашингтоне судорожно ищут выход из кризиса пенсионного обеспечения США. В частности, обсуждается вопрос о возможности работы ФСС с корпоративными акциями и облигациями. Впрочем, скептики горько шутят, что в случае реализации этого варианта грань между пенсионными фондами и обычными инвестиционными фондами будет окончательно размыта. А кончится всё трансформацией пенсионных фондов в банальные хедж-фонды с печальными последствиями для американских ветеранов труда.

Вернуться назад