Россия покупает рекордное количество золота за полгода, продолжая продавать облигации Казначейства США

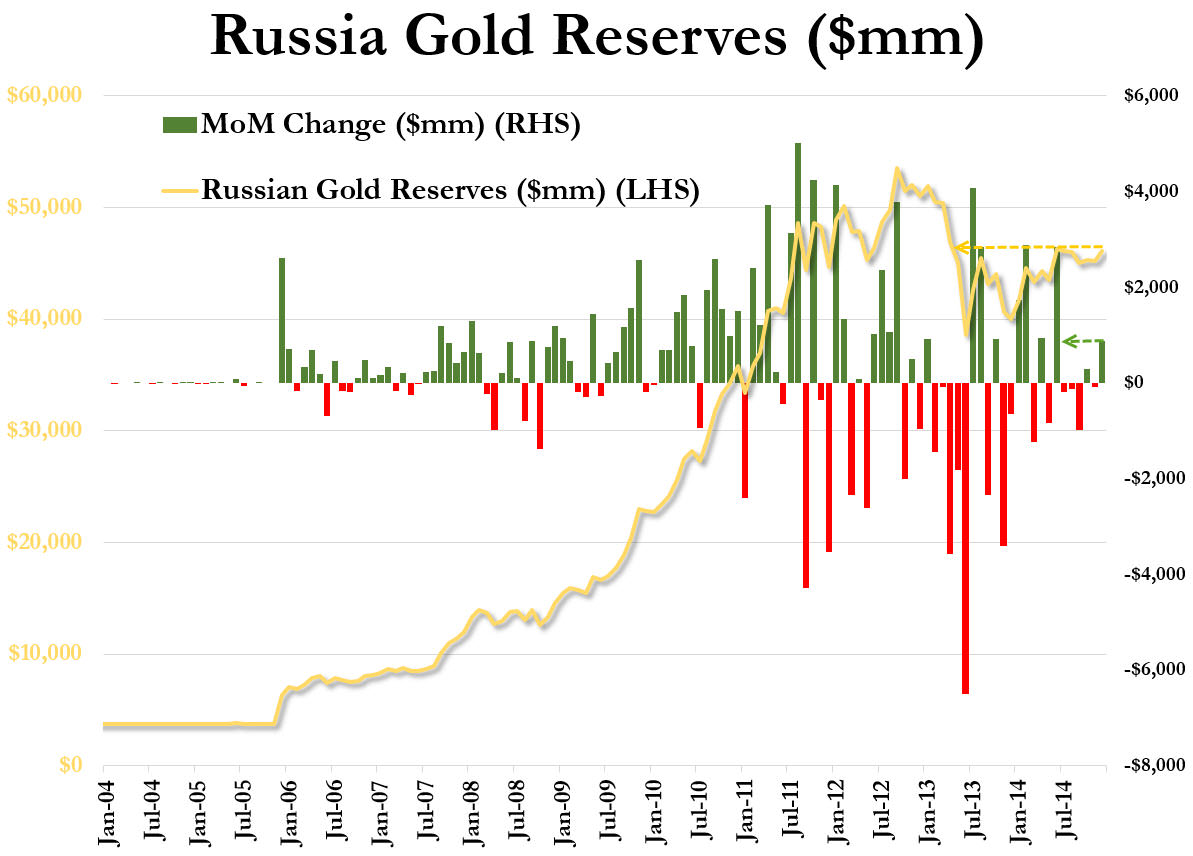

Слухи о продаже Россией золотого запаса, теперь это уже ясно, были весьма преувеличены, поскольку Путин не только не продавал, напротив, золотой запас России вырос в декабре до максимального значения за полгода, до более чем $46 миллиардов (практически крупнейший рост с апреля 2013).

Оказывается, все разговоры о том, что «Россия продаёт», лишь дали возможность купить по более низкой цене не бумажные физические активы. С другой стороны, есть и другая тенденция, которая русскими продолжается – сокращение уровня владения долгом американского Казначейства. Уже 20 месяцев подряд доля облигаций казначейства Соединённых Штатов в российских золотовалютных резервах сокращается – они продаются с ускорением.

Покупай, когда дёшево…

К декабрю – за полгода – золотой запас России подскочил почти до максимального с апреля 2013-го…

И продавай, когда дорого…

Доля ценных бумаг казначейства США в российских золотовалютных резервах ныне на втором снизу месте с 2008-го…

По-видимому, величайшим разворотом, о котором никто не говорит, стал переход из бумажных в не-бумажные и из бумажных в физические активы в Китае и России.

Некоторые отметили «беспрецедентный» отток капитала из России, но как объясняет доктор Константин Гурджиев – западные аналитики, по-видимому, позабыли несколько моментов ...

Центральный Банк России обнародовал полные данные по оттоку капитала за 2014 год, породившие в Соединённых Штатах оживлённое словоблудие официальных лиц и экспертов, переполненное ликующими фразами о кончине российской экономики.

Цифры неприятны: официальный отток капитала достиг 151.5 миллиардов американских долларов – в грубом приближении в 2,5 раза выше, чем в 2013-м – 61 миллиард долларов. В первом квартале отток составил 48,2 миллиарда долларов, во втором он снизился до 22,4 миллиарда, в третьем квартале составил 7,7 миллиарда долларов, и в четвёртом квартале 2014-го достиг 72,9 миллиарда долларов. Таким образом, в четвёртом квартале 2014 года – на первый взгляд – отток капитала превзошёл общий показатели 2013 года.

Однако есть несколько пояснений к этим цифрам, которые западные аналитики, рассуждающие о российской экономике, склонны игнорировать. Вот они:

- Отток капитала в 19.8 миллиардов долларов в четвертом квартале 2014-го был связан с новыми мерами обеспечения ликвидности Центрального Банка России, которые расширил новые валютные кредитные линии для российских банков, иными словами – это кредиты. Можно считать, что банки объявят по ним дефолт, или предположить, что они выплатят эти займы. В первом случае отток капитала будет невосполним, во втором – будет восполнен.

- В первом-третьем квартале 2014 чистый отток капитала в связи с обязательствами банковских выплат по иностранным кредитным линиям (вспомните, санкции против банков были введены во втором-третьем квартале 2014-го) составил 16.1 миллиарда долларов. Можете назвать это оттоком средств, а можете – погашением долга. Первое звучит зловеще, второе не столь угрожающе – погашение долгов улучшает балансовые отчёты. Но, эй, ведь тогда это не столь уж катастрофично. Мы не собрали ещё данные за четвёртый квартал 2014-го, но основываясь на ежемесячных показателях, тот же отток для банковского сектора составил по меньшей мере 11.8 миллиардов долларов. Итак, это 127,9 миллиардов долларов вынужденного дегиринга* банков в 2014. Повторим, может это и плохо, а может, и хорошо. А возможно, тут просто больше нюансов, чем допускают кричащие цифры в заголовках.

- Дегиринг – погашение долгов – в небанковском секторе ещё выше. Только в четвёртом квартале 2014-го плановые погашения долгов достигали 34.8 миллиарда долларов. Кроме того, мы же не знаем, были ли вынужденные (или внеплановые) погашения.

Итак, только в третьем-четвёртом квартале погашения долга банками по плану должны были составить 45.321 миллиарда долларов, а погашения корпоративным сектором планировались в сумме 72,684 миллиарда долларов. Проще говоря, в таком случае 118 миллиардов долларов или 78% катастрофического «бегства капитала» из России в 2014 году были связаны с погашением долгов в банковском и корпоративном секторах. Никаких «спасающихся бегством инвесторов» или «кинувшихся в бегство» депозитов, а всего лишь отчасти вынужденные платежи для погашения долгов.

Давайте рассмотрим это чуть с другой точки зрения. Каково бы ни было ваше мнение о европейской и американской политике во время Глобального Финансового Кризиса и последующей Великой Рецессии, одним из краеугольных камней всей подобной политики является дегиринг банков – ака «погашение долга». Россия не сама приняла решение о такой политике, она была принуждена к этому санкциями, которые отрезали российские банки и компании (в том числе и те, которые непосредственно не числились в санкционных списках) от западных кредитных рынков. Но если вы считаете такой процесс катастрофой для российской экономики, организованной Кремлём, вам на самом деле надо задать себе парочку вопросов относительно американской и европейской политики по снижению долговой нагрузки у себя дома.

А после того, как вы это сделаете, ещё разок подумайте об остающихся 33 миллиардах долларов утечки капитала. В них входят долларизация счетов российских домохозяйств (конвертация рублей в доллары и другие валюты), влияние курса иностранной валюты на вклады в других валютах помимо доллара, изменение стоимости золотого запаса и так далее.

В общем, можно сказать, взгляните на Грецию… Да, в России положение выглядит неприятно. Да, уменьшение долговой нагрузки вынужденное и болезненное. Да, отток капитала массивный. Но тут есть и лучик надежды: большая часть оттока капитала, который западные аналитики порицают, улучшит российские балансовые отчёты и сократит внешний долг России. Это не может быть слишком уж плохо, верно? Ведь если бы это было столь уж плохо, тогда… Греция, Кипр, Испания, Италия, Ирландия, Португалия, Франция и так далее… освежите в памяти их шаги по «снижению доли заёмных средств»…