Как крупнейшие центробанки спасали свои валюты в 2012 году: согласованная эмиссия год спустя

22-12-2012, 14:05. Разместил: Редакция ОКО ПЛАНЕТЫ

Как крупнейшие центробанки спасали свои валюты в 2012 году: согласованная эмиссия год спустя

KubKaramazoff2012 год заканчивается. Самое время подводить некоторые итоги относительно тенденции, обозначенных на страницах нашего издания год назад. В данном случае, речь идет о согласованной эмиссии ведущими центробанками планеты. Предположение о согласованной эмиссии выдвинул известный украинский финансовый блоггер KubKaramazoff, далее его обзорная статья за 2012 год.

С началом согласованной эмиссии прогнозировалось:

- отсутствие существенной девальвации между резервными валютами.

- снижение волатильности между резервными валютами, золота вдвое-втрое.

- снижение или отставание цены на нефть против цен прочих активов.

В апреле 2012 на графиках валют и золота стали отражаться мои прогнозы, сделанные с началом согласованной эмиссии (декабрь 2011), и вместе с прогнозом о неизбежности согласованной эмиссии (август 2011)… Тогда оппоненты относительно справедливо отметили, что рано констатировать ситуацию на промежутке времени лишь в 4 месяца… Прошёл год. Теперь графики выглядят более, чем убедительно:

Индекс доллара:

Евро/Доллар:

Золото:

К аргументу, что СЭ началась раньше — в 2008 вместе с неограниченными семидневными свопами между центробанками-эмитентами резервных валют… Как понимаю, это была проба пера и стороны ещё долго не решались раскрыться перед друг другом. Об этом свидетельствует и задержка между объявлением на октябрь расширения своп-программ и фактическим началом в декабре 2012.

В 2010-11 гг. Германия, как локомотив еврозоны, ещё пыталась вести свою игру — это было хорошо видно по её негативному отношению к Ливийской кампании — к отключению еврозоны от ливийской нефти. Германия пыталась уйти от согласованной эмиссии, которая ей только в убыток из-за обесценивания зарубежных инвестактивов, большей частью номинированных в евро. Германия не Россия, свои инвестиции она делает большей частью в собственной валюте — валюте, которой способна управлять самостоятельно. Была способна. В декабре эта способность была явно снижена, так как экономике США (и сателлитам — Англии и Японии) давно необходима длительная эмиссия, а в одностороннем порядке эмиссия вела к девальвации доллара против евро. С вытекающим из этого бегства капитала из долларовых активов… После согласия Германии войти в СЭ ливийская нефть уже практически восстановлена, несмотря на хаос в стране. Совершенно уверен, что не войди Германия в СЭ, поставки ливийской нефти не были бы восстановлены.

Из несбывшихся прогнозов: нефть. Я предполагал, что нефть либо опустится, либо будет стоять на фоне роста прочих активов… Вроде так, вроде не так. Не однозначно. По-настоящему ошибся с прогнозом по снижению разницы (спред) в ценах Brent-WTI… Предполагал, что она может снизиться до нуля и даже перевернуться, как была до начала Арабской весны. Этого не произошло. Возможно, на поддержание низкой WTI повлияла добыча на сланцах, а высокой Brent — незавершённый Сирийский вопрос и вытекающей из этого угрозой судоходству в Восточном Средиземноморье, в том числе через Суэц…

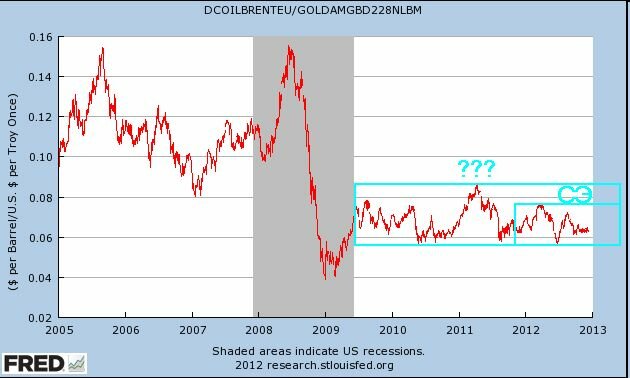

Нахожу интересным график нефти в золоте:

- после окончания официальной рецессии волатильность нефти в золоте значительно снизилась. Складывается впечатление, что взят чёткий курс на коридор со средней 0,07 унций за баррель.

Замечательно сказано на блогберг.ру-fdsa:

Понимание, что мы имеем с жёстко регулируемой системой, позволяет избежать досадных ошибок в торговле валютами. В частности, иллюзий, которые звучали летом-осенью, что главная пара вот-вот пойдет к паритету, как и будущих иллюзий, что пара может уйти за 1,50. Коридор движения в общем очерчен, небольшие выстрелы быстро гасятся ЦБ [1].

И в завершение, по данным отдела кадров:

У глав главных мировых центробанков есть нечто общее. Например, трое из глав мировых центробанков начинали свои карьеры в экономическом департаменте Массачусетского технологического института MTI). Глава ФРС США Бен Бернанке и глава ЕЦБ Марио Драги получали здесь свои степени докторов наук в конце 1970-х гг., а глава Банка Англии Мервин Кинг немного преподавал здесь в 1980-е гг.

… глава Банка Израиля Стэнли Фишер в своё время «неплохо порулил» в МВФ -КК), профессор MTI и научный руководитель диссертации председателя ФРС [2].

Пасьянс сошёлся не только на графиках ![]()

Хотя ничто не вечно, в том числе и различные союзы… программа неограниченных свопов объявлена «до 1 февраля 2013 г., минимум», и очевидно, будет продлена.

_________

Ссылки:

[1] Несколько замечаний по поводу согласованной политики ЦБ.

[2] Что замышляют главы мировых ЦБ, глядя на воды Рейна.

[3] Согласованная эмиссия резервных валют. Хронология.

Источник: Kubkaramazoff

Вернуться назад