Является ли финансовая система России суверенной?

22-02-2011, 11:41. Разместил: Редакция ОКО ПЛАНЕТЫ

24 октября 2009 года, в г. Новосибирске состоялись общественные слушания по теме "Экономика здравого смысла". На них мною был представлен доклад с названием "Кризис, особенности финансовой системы России и её влияние на экономику страны." Доклад в целом построен по материалам, опубликованными в том или ином виде на сайте "Мальчиша-Кибальчиша", но содержит и некоторые новые. Данная статья представляет собой две главы из доклада. Полностью доклад размещён в библиотеке сайта.

ЯВЛЯЕТСЯ ЛИ КРИЗИС ГЛОБАЛЬНЫМ? На первый взгляд наступивший кризис охватывает большинство стран и является кризисом мирового масштаба. У большинства стран наблюдается спад производства, либо, как у Китая, замедление роста. Можно ли в связи с этим считать, что все страны испытывают одинаковые проблемы? Очевидно нет. Все страны находятся на разных стадиях развития экономики, в развивающихся странах вообще отсутствуют те причины, что сказались на развитие кризиса в США. Нет, например, перепроизводства и элементарного насыщения рынка.

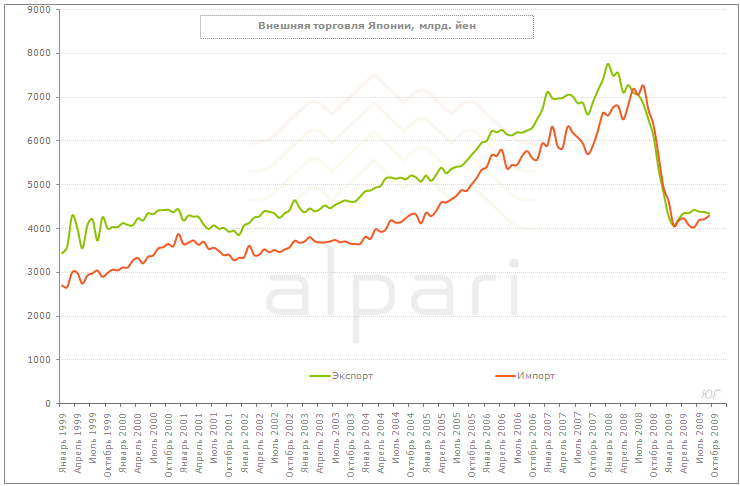

И, тем не менее, там так же наблюдается падение спроса и производства. Почему? Прежде всего потому, что страны связаны общими торгово-экономическими связями, потому что мировая финансовая система действительно стала глобальной. Падение спроса в самой большой экономике мира США привело к падению экспорта у стран-экспортёров.

Трудности экономики США тем самым перекинулись на Японию, Китай и другие страны Азии и Европы. Россия, которая не увязана с США сколько-нибудь значимыми торговыми связями, испытала отток западного капитала, что привело к дефициту ликвидности в банковской системе страны и соответствующим проблемам экономики. Причём эти проблемы оказались даже большими по величине, нежели у стран запада, откуда кризис пришёл.

Россия, как оказалось, является рекордсменом по экономическому спаду. Это тем более удивительно, что ни одна из перечисленных причин кризиса к ней не имеет отношения.

По уровню дохода на душу населения Россия отстаёт от США в 5 раз и это говорит о соответствующем соотношении по потреблению. Ни о каком перепроизводстве речи быть не может. Даже если обратить внимание на автомобильный рынок, то не смотря на предельную загруженность улиц в российских мегаполисах, это говорит лишь о неразвитой инфраструктуре российских городов, нежели об избытке автомобилей. Россия отстаёт от США по уровню автомобилизации в 5 раз, что практически соответствует соотношению доходов. Аналогично можно говорить про рынок недвижимости и потребительский. Однако российский рынок испытал более серьёзное падение, чем в США. Иногда приходится слышать объяснение этого тем, что пострадали компании-экспортёры. Да, пострадали, но только металлурги. Нефть и газ экспортируются по докризисным ценам и примерно в тех же объёмах. Другой экспорт у нас минимально влияет на экономику.

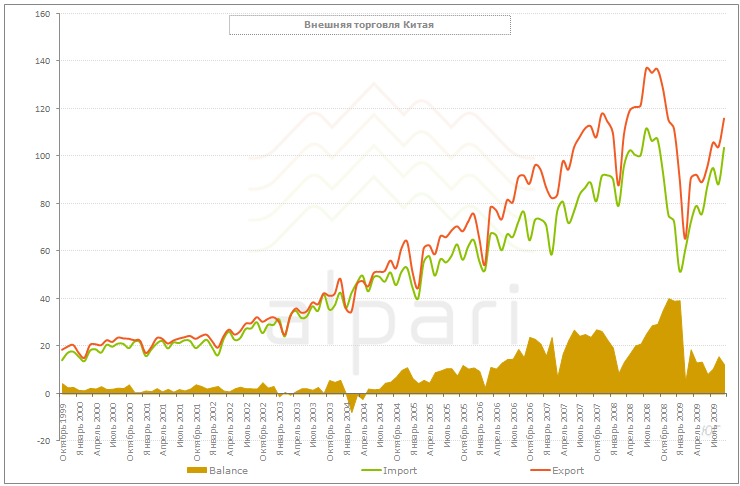

Китай, решая проблему падения экспорта просто увеличил внутреннее потребление. Розничные продажи в Китае за год выросли на 15.5%, промышленное производство выросло на 13.9%, рост ВВП в 3 квартале вырос на 8.9% относительно 3 квартала прошлого года. При этом потребительские цены за год снизились на 0.8%, а производственные цены снизились за год на 7.0%. Как это было достигнуто? Чтобы не допустить перехода финансового кризиса в экономический, Госсовет КНР (правительство) разработал программу из десяти направлений. На реализацию этой программы правительство выделило 4 триллиона юаней (600 миллиардов долларов). Приоритетными стали такие цели, как расширение потребительского рынка в стране, совершенствование структуры инвестиций центрального и местного бюджетов в экономику и развитие рынка недвижимости. Отдельными строками в антикризисном пакете прописаны строительство инфраструктуры, новые высокие технологии, экономичное жилье, развитие транспортной сети, рост обязательных закупок зерна и субсидий для крестьян, сокращение налогов на добавленную стоимость, поощрение технических инноваций. И каждая строка подкреплена многомиллиардными инвестициями.

В расходах центрального и местных бюджетов на 2009 год для преодоления последствий кризиса предусмотрено пять основных направлений:

1) строительство приоритетных объектов; 2) проведение налоговой реформы, направленной на сокращение налогов; 3) повышение доходов низкооплачиваемых слоев населения для роста потребительского спроса; 4) инвестиции для решения "трёх сельских" проблем (деревни, крестьянства, сельского хозяйства); 5) на развитие науки и техники.

Масштабное строительство автострад и железных дорог, вокзалов, аэропортов и других крупных объектов создаст сотни тысяч дополнительных рабочих мест и обеспечит энергичный рост в металлургии, цементной промышленности и других отраслях. Для реализации масштабных антикризисных мер в первую очередь был необходим доступный кредит. Чтобы обеспечить это условие, ставка рефинансирования Народного банка Китая была последовательно снижена с обычной 7,42% до 3% процентов годовых, а средняя банковская учётная ставка по кредитам сейчас составляет 5,58 процента в год. В результате в первой половине нынешнего года повсеместно был зафиксирован бурный рост кредитования, обеспечивший как потребительского спроса, так и производства. Центральным элементом антикризисной программы является расширение внутреннего спроса в стране, особенно в сельских районах КНР, где проживает более 800 миллионов человек. Решить эту задачу планируется за счёт всемерного развития рынка недвижимости, автомобилей, а также сельского кредитно-потребительского рынка.

Как же вела себя Россия в аналогичной ситуации? Совершенно противоположным образом! Повышала ставку ЦБ. В 2008 году наблюдается увеличение размера ставки ЦБ России: с 4 февраля до 10,25 % против 10% на 4 февраля 2008 года, с 29 апреля до 10,5 % , с 10 июня до 10,75 % , с 14 июля до 11 %. В разгар кризиса ЦБ увеличивает ставку до 13%, поставив банки страны на грань выживания. Размеры кредитования стремительно сокращаются, многие банки банкротятся, предприятия страны остаются без оборотных средств. Правительство якобы выделило на проведение антикризисных мер более 1,5 трлн. рублей, 12% ВВП. Но эти средства пошли не на инфраструктурные проекты, как у Китая, а лишь на спасение банковской системы от масштабного дефолта. Льготные кредиты получили и некоторые предприятия стратегического значения. Именно кредиты! Без этих мер банкротства с переходом активов в руки иностранных банков были неизбежны.

Вместо масштабных программ развития правительство начинает экономить деньги, сокращая и без того скудные инвестиции. Но более всего возмутительным было поведение Центрального Банка страны, усугубившего проблемы экономики страны вместо адекватной реакции на отток западного капитала, вызванного финансовым коллапсом банков США. В то время как правительство раздавало дешёвые кредиты спасая банковскую систему и стратегические предприятия, ЦБ лишь увеличил ставки. Хотя одно размещение части ЗВР в российских банках решило бы проблему. Кредитовать экономику должен был ЦБ, а не правительство, тратившее на это средства национального резерва. ЦБ же тратил ЗВР только на удержание курса рубля. Каких-либо масштабных действий по спасению хотя бы банков предпринято не было. При том, что меры эти были очевидны на примере действий ФРС и ЕЦБ. В связи с этим стоит рассмотреть устройство и финансовую политику Центрального Банка отдельно.

Является ли финансовая система России суверенной?

Принято считать, что в результате проведения в России либеральных реформ в 90-х в стране создан независимый центральный банк. Независимый, естественно, от государства. Однако реформы эти шли по рекомендациям МВФ, а Геращенко, под руководством которого реформировался центральный банк, после ухода из ЦБ некоторое время работал в МВФ. Есть все основания полагать, что российский центральный банк приобрёл в ходе реформ не только независимость от российских органов власти, но и стал элементом международной финансовой системы, то есть стал зависим от международных финансовых центров. Об этом говорит вся политика ЦБ, который работает сейчас в режиме «Currency board» - «Валютного комитета». Этот режим работы центральных банков известен со времён колониальных институтов, учреждавшихся Британией в XIX веке, и является атрибутом её колониальной политики. Современный валютный комитет не вполне корректно считать таким же институтом, каким был его колониальный предшественник, но суть очень близка. В чём же она состоит?

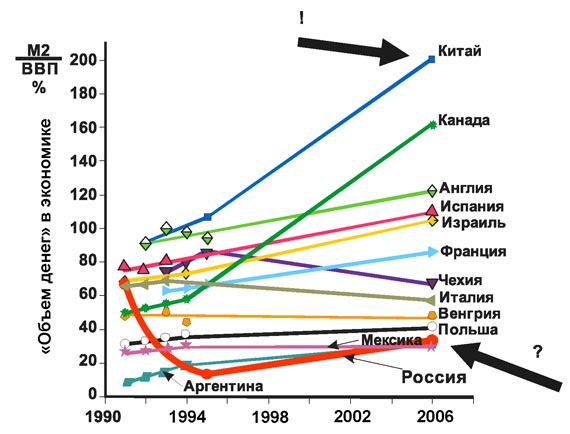

Суть её в том, что выпуск национальной валюты идёт под резервы другой - валюты той страны, чьей колонией является страна. Эмиссия идёт только с выкупом и накоплением в резервах иностранной валюты. Национальная валюта оказывается обеспечена валютой другой страны, хранящейся в резервах, которые, в свою очередь, могут быть потрачены только в целях поддержки стабильного курса национальной валюты. Смысл такого подхода состоял, с одной стороны, в стабильности финансовой системы колонии (её курс оказывался автоматически привязан к внешней стабильной валюте), и в удобстве внешней торговли (то есть экспорта сырья) за счёт свободной конвертации валют - с другой. При этом денежная масса внутри страны определяется балансом внешней торговли и представляет собой эквивалент накопленных валютных резервов. В экономическом смысле такая система совершенно аналогична системе с использованием иностранной валюты вместо национальной. Печать своих денег под обеспечение чужой выглядит как простая замена банкнот с неким фиксированным коэффициентом.

«Валютный комитет» создаёт стабильность колониальной валюте относительно основной, но при этом центральный банк колонии утрачивает ряд важнейших функций. Прежде всего возможность денежной эмиссии для кредитования собственной экономики. Эмиссия национальных денег происходит только для выкупа валюты страны-метрополии. И в этом плане национальный банк страны-колонии выступает лишь местным филиалом центрального банка метрополии выполняя простейшие обменные функции. Если мы взглянем на ту систему, что реализует российский центральный банк, мы почти не найдём отличий:

- ЦБР практически не кредитует российскую банковскую систему (исключение составляет лишь краткосрочное кредитование на МБК для поддержки устойчивости банковской системы).

- Эмиссия происходит только для выкупа валюты на валютной бирже.

- Привязка курса национальной валюты к «бивалютной корзине».

- Зависимость эмитированной денежной массы от накопленных валютных резервов.

Системе "валютного комитета" характерен недостаток денежной массы внутри страны, ибо она определяется только экспортом. При откачке внешнего капитала экономика страны тут же приходит в упадок из-за отсутствия оборотных средств у предприятий. У системы «Currency board» есть только одно безусловное достоинство – стабильность курса национальной валюты относительно валюты метрополии (если конечно руководство ЦБ выполняет все принятые в рамках системы обязательства). Специфика политики российского ЦБ в рамках системы только в том, что привязка идёт сразу к двум валютам, к их «центрам масс». Что, естественно, не означает независимости.

Для сравнения с системой «валютных комитетов» можно привести систему федерального резерва США – ФРС. Даже уже само название содержит в себе суть этой системы – денежная эмиссия резервируется долгом федерального правительства. Бытующее мнение в патриотических СМИ о том, что доллар ничем не обеспечен в корне не верно - доллар обеспечен государственными обязательствами США. Его эмиссия происходит только при покупке государственных облигаций. По крайней мере так обстоит дело официально – балансы банков резерва показывают равенство обязательств ФРС (federal reserve notes), то есть денежной массой в обороте, c обязательствами государства, стоящих на балансе ФРС.

Такая система, кстати, тоже не говорит о суверенитете страны. Она зависима от частной банковской системы, которой по сути является ФРС. Государство же лишено право денежной эмиссии де-факто. Обеспечение эмиссии госдолгом – лишь ещё одна разновидность финансовой колонизации страны. Но не другой страной, а частными банками, не имеющими уже национальной принадлежности. Если обратить внимание на финансовые системы других стран, то относительным суверенитетом обладает национальный банк Японии. В США главное назначение кредитов центральных банков – помощь тем коммерческим банкам, у которых временно наблюдается острая нехватка ликвидности или которым угрожает неплатёжеспособность. Соответственно и процентная ставка по этим кредитам в нормальные годы слегка превышает процентную ставку на рынке краткосрочных капиталов, являясь «штрафной ставкой». В Японии же учётная ставка процента, по которой предоставляются кредиты Банка Японии, намного ниже ставки процента по краткосрочным межбанковским ссудам. Соответственно и займы у Банка Японии для коммерческих банков являются не чрезвычайным средством, прибегать к которому необходимо лишь в крайних случаях, а самым выгодным способом привлечения ликвидных ресурсов, подчас даже более выгодным, чем депозиты населения. Искусственное занижение официальной учётной ставки процента служила в Японии краеугольным камнем политики всемерного занижения процентных ставок на всем рынке ссудных капиталов. И эта политика значительно повысила рентабельность экономики Японии, где ставка по кредитам входит в издержки компаний.

Кто же управляет ЦБ?

Вернуться назад