Невероятно высокий спрос на золото может обрушить банки по всему миру

29-07-2020, 18:46. Разместил: Редакция ОКО ПЛАНЕТЫ

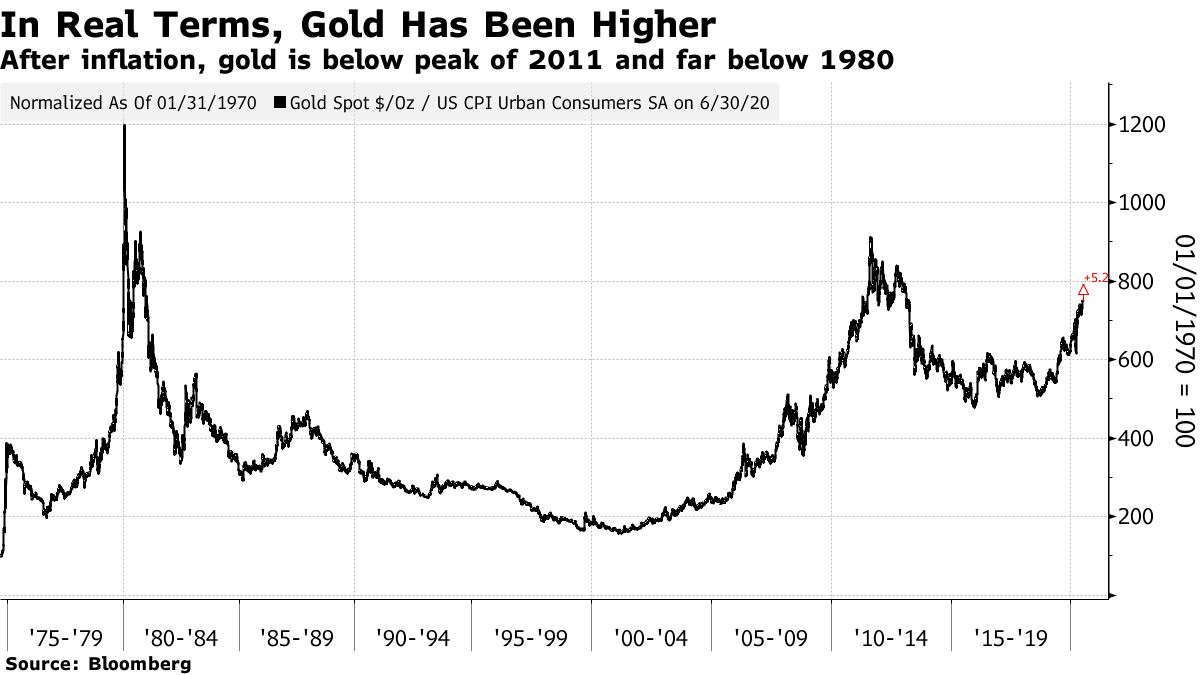

Спотовое золото выросло до рекордных $ 1 923,2 за унцию на азиатских торгах в понедельник и это уже никого не удивляет и не шокирует. Это третий значительный скачок в современную эпоху. После учета инфляции золото остается ниже последнего исторического максимума 2011 года и значительно ниже исторического пика 1980 года, после второго шока цен на нефть, когда инвесторы предполагали, что гиперинфляция будет продолжаться вечно.

Этот ралли 1980 года несло все классические признаки спекулятивного избытка и было рождено общей, но часто ошибочной тенденцией экстраполировать устоявшиеся тенденции в будущее. Золото по такой цене имело бы смысл, если бы двузначная инфляция цен продолжалась бесконечно. Но этого не случилось.

Сейчас золото стоит на беспрецедентном уровне в 2 000 долларов за унцию. Реальная доходность казначейских облигаций имеет историческую тенденцию к снижению, и они тесно переплетаются с ценой на золото - когда доходность облигаций отрицательна, отсутствие дохода у золота перестает быть проблемой при принятии решения о сохранении накоплений.

Итак, является ли золото жертвой спекулятивного избытка? На данный момент таких признаков еще нет. Повышение цен не было особенно быстрым или беспорядочным, при этом наибольшие покупки делали центральные банки и в частности, биржевые фонды. Количество позиций на бирже падает, а цена все равно растет. Рыночная капитализация биржевого инвестиционного фонда GLD ETF (акции фонда на 100 % обеспечены золотом ) в настоящее время составляет $ 75 млрд, и за последние пять лет она выросла более чем в два раза по сравнению с ценой на золото.

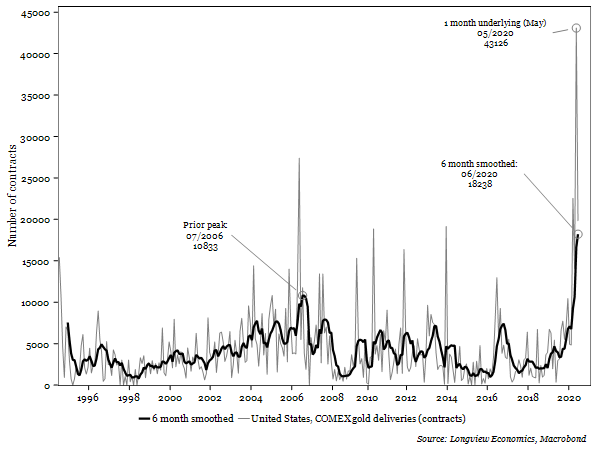

Это совсем не похоже на спекулятивный ажиотаж, который разгоняет цену по параболе и может привести к краху. Самое интересное и главное заключается в том, что рост цены «финансового» золота - без физической доставки каких-либо слитков или монет вызван тем, что все больше инвесторов требуют физической поставки слитков после окончания контрактов, а не пролонгировать их. Тем самым рынок золота очищается от виртуальной шелухи и ставит в интересную позицию банки.

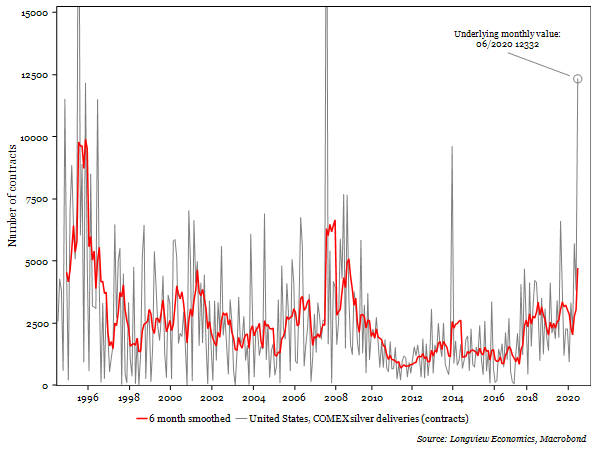

Эти графики ниже из Longview Economics показывает количество контрактов, которые конвертируются в физические поставки. Фьючерсы на золото - удобный способ хеджировать финансовые риски, но они еще никогда в истории не использовались для покупки слитков золота (верхний черный) и серебра (нижний красный) в таком масштабе.

Очень показательной была ситуация с виртуальной нефтью, когда "мамкиных трейдеров" принудили принять физическую нефть. Тогда нефть пробила пол и стала иметь отрицательную стоимость и итоге финансовый мир был вынужден слить в унитаз "сланцевую революцию".

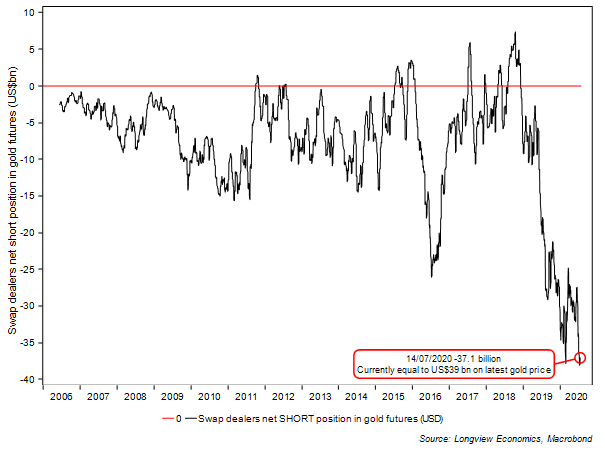

Теперь все получилось с точностью наоборот - сотни тысяч "мамких трейдеров", которые внимая "говорящим головам" из Bloomberg и Reuters играли годами на понижение, сбежали с рынка золота, оставив банки один на один со своими "буратинами", которые начали требовать откопать свои золотые сольдо из бумаги и вернуть звонкую монету. А что бы закрыть позицию, банкам придется покупать слитки по текущим ценам, а их и купить то не у кого. Мало того, банки крепко ушли в минуса на свопах, держа короткие позиции по золоту - на целых $ 37 млрд.

Сейчас банки подошли к классической ситуации, которая повторяется уже несколько веков, когда вкладчики начинают массово требовать вернуть депозиты, только теперь депозиты в золоте. Шумиха с фуфлоэпидемией и прочий инфошум сейчас пока надежно скрывает, тот факт, что за золотом уже стоят очереди гонцов из банков с чемоданами денег, на проходных австралийских заводов по рафинации драгметаллов.

Вернуться назад

Что бы прочувствовать всю глубину финансовой пропасти в США следует узнать, что на фоне бешеного спроса на оружие за последние полгода, Remington Arms объявила о банкротстве!