Стагфляционный обзор (август 2019 года): "Панда против Орлана - 7:0!"

18-08-2019, 14:08. Разместил: Редакция ОКО ПЛАНЕТЫ

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто размести производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Подивись, читатель, как сумбур и хаос прошлой недели стал воплощаться в видимые уже невооруженным глазом процессы, несущие нас в водоворот рецессии, многими считаемой спонтанной, но нами, долго время наблюдающими за возникновением этого «девятого вала», называемой уже давно, если не рукотворной, то, как минимум управляемой, чему буквально в последние дни мы стали получать свидетельства: пока разрозненные, но, уверен, вскоре каковые и сформируют тот тренд, который и утопит современную мировую финансовую систему в мощном кризисе. Но самое удивительное, как обычно происходило на берегах Потомака, где любительская команда «Орлан» решила сразиться с профессионалами клуба «Панда». Причем «пернатые» готовились играть в американский футбол, а на матче, как оказалось, пришлось соревноваться в европейском соккере, из-за чего, прогнозируемо, игроки в ковбойской амуниции были биты с разгромным счетом… Об этом матче, автоголах, многих сбывшихся наших прогнозах и прочих событиях – как обычно после традиционного обзора…

*****

I. Стагфляционный обзор.

Ноябрь 2018 года: промпроизводство - 15, дефляция – 11, розница – 8, торговля – 4.

Декабрь 2018 года: промпроизводство - 24, дефляция – 22, розница – 4, торговля – 3.

Январь 2019 года: промпроизводство - 29, дефляция – 35, розница – 18, торговля – 11.

Февраль 2019 г: промпроизводство – 41, дефляция – 34, розница – 16, торговля – 14.

Март 2019 года: промпроизводство - 31, дефляция - 9, розница - 8, торговля - 15.

Апрель 2019 года: промпроизводство – 32, дефляция – 7, розница – 10, торговля – 11.

Май 2019 года: промпроизводство - 32, дефляция - 9, розница - 16, торговля - 9.

Июнь 2019 года: промпроизводство - 38, дефляция - 20, розница - 11, торговля - 11.

Июль 2019 года: промпроизводство - 37, дефляция - 40, розница - 14, торговля -11.

Август 2019 года: промпроизводство - 29, дефляция - 23, розница - 5, торговля - 8.

Деградация мирового промпроизводства продолжается. Это означает, что пока мировым финансовым властям не удается переломить тренд на снижение мирового платежеспособного спроса. Дополнительным свидетельством этому является усиление дефляционного показателя нашего индикатора «Негатив», где стало нарастать снижение отпускных цен производителей…

*****

II. Стагфляционная обстановка.

1. Промпроизводство.

США, Германия, Япония, Великобритания, Франция, Италия, Еврозона…

Это – далеко не полный список промышленных деградантов, чьи показатели в августе сигналили нам о рецессии:

«1. 02.08.2019 Объём промышленного производства в Италии (м/м): -0,2%.

2. 02.08.2019 Объём промышленного производства в Италии (г/г): -1,2%.

3. 07.08.2019 Объём промышленного производства в Германии (м/м): -1,5%.

4. 07.08.2019 Промышленное производство Германия (г/г): -5,2%.

5. 09.08.2019 Объём промышленного производства Франции (м/м): -2,3%.

6. 09.08.2019 Объём промышленного производства Великобритании (м/м): -0,1%.

7. 09.08.2019 Объём промышленного производства Великобритании (г/г): -0,6%.

8. 09.08.2019 Объём производства в обрабатывающей промышленности Великобритании (м/м): -0,2%.

9. 09.08.2019 Объём производства в обрабатывающей промышленности Великобритании (г/г): -1,4%.

10. 14.08.2019 Объём промышленного производства еврозоны (г/г): -2,6%.

Восемь месяцев непрерывного падения!

11. 14.08.2019 Объём промышленного производства еврозоны (м/м): -1,6%.

12. 15.08.2019 Промышленное производство в Японии (г/г): -3,8%.

13. 15.08.2019 Объём промышленного производства в Японии (м/м): -3,3%.

14. 15.08.2019 Объём промышленного производства в США (м/м): -0,2%.

15. 15.08.2019 Объём производства в обрабатывающей промышленности США (м/м): -0,4%».

И хотя в этой «когорте славных» не наблюдается Китай, его статистика также заставила многих побеспокоиться. Еще бы, впервые за 17 лет показатель объема промпроизводства Поднебесной пробил вниз уровень в 5% (что мы ранее неоднократно прогнозировали):

08.2019 Объём промышленного производства в Китае (г/г): 4,8%.

Минимальное значение с марта 2002 года!

2. США.

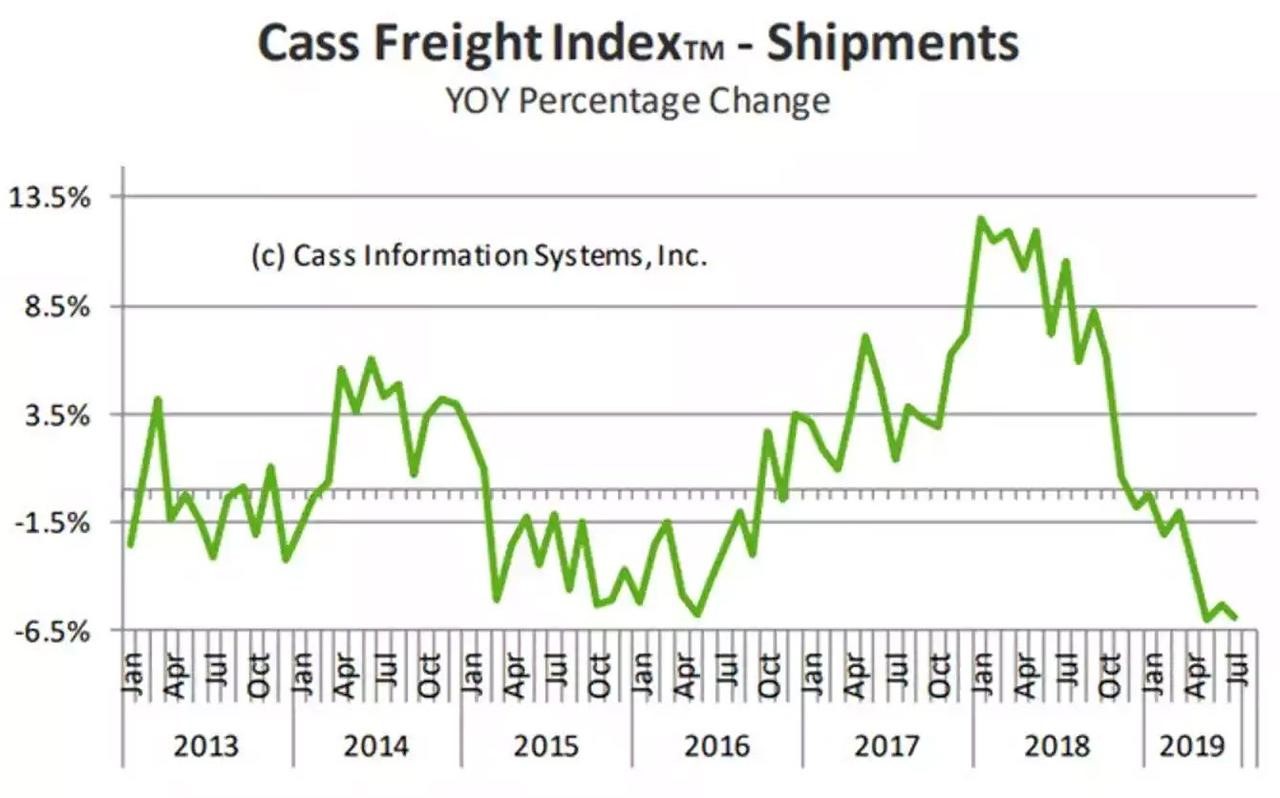

В прошлом обзоре были приведены показатели грузоперевозок автомобильным и железнодорожным транспортом, из которых следовало, что, по косвенным данным, экономика Гегемона уже находится в рецессии. А какова ситуация у США не на суше, а в других стихиях?

«Основываясь на мировых индексах судоходства, Cass ожидает сокращения ВВП США в третьем или четвертом квартале.

Когда декабрьский индекс Cass Shipments за декабрь 2018 года впервые за 24 месяца был отрицательным, мы отклонили это снижение как отражение жесткого сравнения. В январе и феврале 2019 года мы снова сделали рационализации. Когда март был также отрицательным (-1,0%), мы предупреждали, что готовимся «изменить курс» в нашем прогнозе; Когда апрель снизился (-3,2%), мы сказали: «Мы видим существенный и растущий риск снижения экономических перспектив».

- С падением на -5,9% в июле, после падения на -5,3% в июне и падением на -6,0% в мае, мы повторяем наше сообщение за последние два месяца: индекс поставок перешел от «предупреждения о потенциальном замедлении» до «Сигнализируя об экономическом спаде».

- Мы признаем, что: все эти отрицательные проценты против чрезвычайно жестких сравнений; и индекс поставок Cass прежде стал отрицательным, за ним не последовал отрицательный ВВП. Тем не менее, в настоящее время наблюдается снижение спроса на многие виды транспорта, как внутри страны, так и за рубежом».

Осталось ознакомиться с ситуацией в воздушных грузовых перевозках. И хотя ниже приводимая информация говорит, в основном, о европейских делах, уверен, что этот рынок и в США не блещет оптимизмом:

«14.08.2019 По данным Международного совета аэропортов (ACI), показатели грузоперевозок в европейских аэропортах в 1П19 были неустойчивыми, и только 30% из десяти ведущих грузовых шлюзов сообщили о росте по сравнению с прошлым годом, сообщает JOC .

В 1П19, Мадрид, Барселона и Лондон были единственными аэропортами, которые зафиксировали рост в годовом исчислении. Франкфурт, крупнейший центр грузовых авиаперевозок в Европе, продемонстрировал падение на -2,5% г / г.

По данным ACI, грузовые шлюзы в аэропортах по всей Европе в целом снизились на 3,5% в 1П19.

«И это не становится лучше: июнь показал снижение на 7,1%, что является худшим месячным показателем за последние семь лет».

Темпы роста цен на авиаперевозки грузов в этом году оставались низкими на всех основных мировых маршрутах морских перевозок. Наиболее значительное снижение наблюдается во Франкфурте и Юго-Восточной Азии, -28% с начала года; Гонконг в Северную Америку, -23,5% с начала года; и из Гонконга в Северную Америку, -23,5% с начала года.

Международная ассоциация воздушного транспорта (IATA) сообщила, что глобальные объемы авиаперевозок в 1П19 упали уже восьмой месяц подряд. Спрос, измеренный в грузовых тонно-километрах, в июне упал на 4,8%.

Данные по авиаперевозкам в Европе показывают, что вероятность восстановления экономики в Европе во 2П19 низка. То, что может быть за поворотом, - это рецессия, которая начинается или уже наблюдалась в Германии».

*****

III. «Тупики Грэйт Эгейна».

1. Маловато будет!

Как, надеюсь, припомнит пытливый читатель, по многочисленным просьбам ростовщических трудящихся и под давлением истерик в Трампо-твиттере, ФРС 31 июля впервые за много лет снизила ключевую ставку на 0,25%. Видимо, предполагалось, что такой ход успокоит волнения спекулятивной общественности, поддержит уверенный рост основных фондовых индексов и простимулирует дальнейший «Грэйт Эгейн». Что же случилось на самом деле? Смотрим график индекса Доу, где момент снижения ставки обозначен буквой «А»:

Однако… Такого рода «стимуляция» привела к падению основного показателя американской экономики более, чем на 7%! Более того, снижение Доу в среду на 800 пунктов было четвертым в истории самым большим дневным падением. Тут же отреагировали и облигации. Доходность 10-ти летних трэжерис упала до уровня дотрамповского августа 2016 года – 1,475%. А 30-ти летние облигации Казначейства обновили абсолютный исторический минимум – 1,916%.

2. Трампо-твиттер.

Такая ситуация сразу же отразилась в «накале полемического задора» твиттера президента США, где привычно посыпались обвинения в адрес Федрезерва и его главы, Джероми Пауэлла:.

https://twitter.com/realDonaldTrump/status/1161687635426983937

Великий Чарльз Пейн @cvpayne правильно заявил, что председатель ФРС Джей Пауэлл совершил ДВЕ огромных ошибки. 1. Когда он сказал «регулировка среднего цикла». 2. Мы зависим от данных. «Он поступил неправильно». Я согласен (мягко говоря!).

https://twitter.com/realDonaldTrump/status/1161719409804808193

Распространение слишком много, поскольку другие страны говорят СПАСИБО за невежественного Джея Пауэлла и Федеральный резерв. Германия и многие другие играют в игру! CRAZY INVERTED YIELD CURVE! Мы должны легко пожинать большие вознаграждения и выгоды, но ФРС сдерживает нас. Мы победим!

https://twitter.com/realDonaldTrump/status/1161719408202584064

Мы выигрываем, большое время, против Китая. Компании и рабочие места уходят. Цены к нам не выросли, а в некоторых случаях пришли down. Китай не наша проблема, хотя Гонконг не помогает. Наша проблема с ФРС. Поднят слишком много и слишком быстро. Сейчас слишком медленно резать ...

Накачка и давление на ФРС в преддверие заседания в сентябре началась. По котировкам видно, что рынки уже заложились на снижение ставки. Более того, спрогнозирую, что без дополнительных стимулов или объявления скорого QE на ближайшем заседании FOMC ключевую ставку придется снижать минимум на 0,5%

3. «Повышать нельзя снижать».

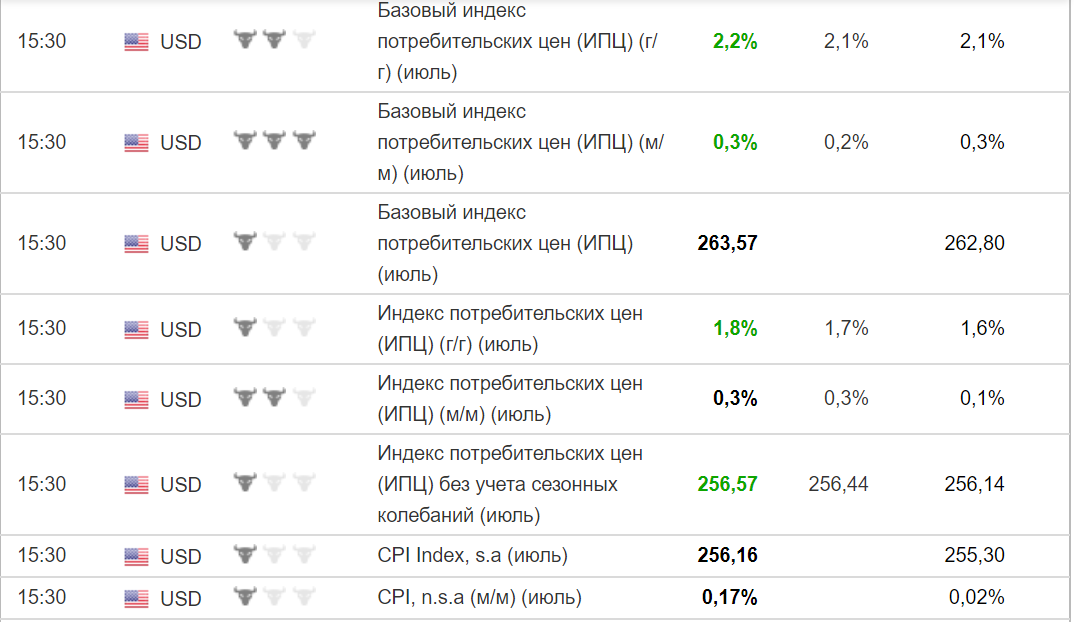

Все бы хорошо… И рынки заложились на очередное снижение ставки, и Трамп лютует в твиттере, но статистика вторника поставила Федрезерв в двусмысленное положение:

Вышедшие данные по инфляции показывают, что о снижении ключевой ставки не может быть и речи. Ибо такой шаг может гарантированно начать разгонять инфляцию к так называемому «гиперку». Однако, нужно помнить, что:

Вышедшие данные по инфляции показывают, что о снижении ключевой ставки не может быть и речи. Ибо такой шаг может гарантированно начать разгонять инфляцию к так называемому «гиперку». Однако, нужно помнить, что:

«Дело не в инфляции. И не в ключевой ставке. Дело в долларе!»

В нашей «Цитадели ФРС» идет непримиримая бойня между клинтоноидами и трамплиерами. Первые, как представители глобалистов, насмерть стоят за международный статус доллара. Трамплиерам же кровь из носа нужна девальвация доллара для запуска реиндустриализации. Грубо говоря, вопрос стоит ребром:

«Кого спасать: доллар или США?»

На уходящей неделе мы получили подтверждение наших прогнозов, которые были даны не один раз, и все из того же «фонтана трампо-твиттера» (этот твитт был сделан Дональдом в момент того самого падения рынков в среду):

“The Fed has got to do something! The Fed is the Central Bank of the United States, not the Central Bank of the World.” Mark Grant @Varneyco Correct! The Federal Reserve acted far too quickly, and now is very, very late. Too bad, so much to gain on the upside!

«ФРС должна что-то сделать! ФРС - это Центральный банк Соединенных Штатов, а не Центральный банк мира». Марк Грант @Varneyco Правильный! Федеральный резерв действовал слишком быстро, а сейчас очень, очень поздно. Жаль, так много, чтобы выиграть от роста!»

Еще раз:

«ФРС - это Центральный банк Соединенных Штатов, а не Центральный банк мира».

Как мы неоднократно говорили, в недрах сегодняшней администрации Трампа принято решение: «Спасать США!» Это означает, что перспективы доллара только девальвационные!

*****

IV. Шаблонный кризис.

Именно так называлась глава в прошлой статье. Тогда я предположил, что:

1) Падение октября-декабря прошлого года было своего рода экспериментом и учениями для начала сегодняшнего управляемого обрушения.

2) Снижение же основное начнется предположительно в период сентября-ноября этого года и будет:

а) Управляемым. Поскольку обрушения все-равно не избежать, то его можно провести еще и с политической пользой.

б) Спланированным с политическими целями, главной из которой станет резкое снижение к следующим выборам рейтинга Трампа, что позволит победить демократам.

Неделю назад я все это прогнозировал, исходя из своего видения складывающейся ситуации. Но на сегодня «информационные шлюзы» словно прорвало.

«Экономический аналитик и «золотой жук» Питер Шифф предупреждает, что еще одна «Великая рецессия» захватит Соединенные Штаты и что, когда это произойдет, это поставит под угрозу усилия президента Дональда Трампа по переизбранию.

« Доллар пройдет через пол, и он возьмет с собой рынок облигаций и следующий кризис, это не субстандартная ипотека, он будет на рынке казначейства», - сказал он в среду.

«Выхода нет, и для Трампа это политическая катастрофа, потому что рецессия начнется до того, как он завершит этот срок, а это значит, что у него не будет второго срока», - добавил Шифф.

« Это пузырь. Пауэлл, похоже, этого не понимает. Похоже, он думает, что с экономикой все в порядке. Это не так. Сегодняшняя экономика находится в худшем состоянии, чем до краха в 2008 году. ФРС надула гораздо больший пузырь». на этот раз, чем в прошлый раз. И да, чем дольше нам удастся пнуть банку по дороге, тем больше будет дисбаланс в результате этого пузыря, и тем более болезненным будет, когда выйдет воздух. произойдет. И что будет гораздо хуже в предстоящей рецессии, так это то, что она будет инфляционной. У нас будет стагфляция, за исключением того, что это будет рецессия, а не просто стагнация, и уровень инфляции будет быть намного выше, чем это было в прошлый раз, когда у нас была стагфляция, которая была в 1970-х годах".

Многие СМИ буквально закипели, а некоторые даже ставят конкретные сроки, в которые нужно «провернуть дельце»:

«Поэтому мы не хотим критиковать основные средства массовой информации, когда они действительно решают сказать правду. Потому, что рецессия определенно наступает, но возможно ли, что в работе есть и скрытая политическая повестка дня?

Экономика, как правило, считается одним из ярких пятен для президента Трампа, и политические деятели слева ясно понимают, что крупный экономический спад сейчас может означать почти определенную гибель для шансов Трампа на победу на выборах 2020 года. И когда основные репортеры говорят о возможности рецессии, когда мы приближаемся к следующим выборам, многие из них кажутся почти радостными, когда описывают, как это может повредить Трампу в политическом плане.

В конечном счете, когда дела начинают действительно становиться плохими, неизбежно, что основные средства массовой информации возложат вину прямо на Трампа. Легко представить себе повествование о том, что «обращение Трампа с экономикой ввергло страну в рецессию», которое безжалостно стучало в головы американских избирателей в течение следующего года.

Для тех левых, которые хотели бы, чтобы Трампа «прокатили» в 2020 году, время следующей рецессии будет ключевым. Если следующая рецессия не начнется до второй половины 2020 года, возможно, до ноября не будет достаточно экономической боли, чтобы отбросить выборы в пользу кандидата от Демократической партии. Так что левые действительно нуждаются в том, чтобы спад начался во второй половине 2019 года или в первой половине 2020 года, чтобы американцы действительно страдали от наступления дня выборов».

Эта война за «Цитадель ФРС» тут же отразилась истерикой президента все в том же твиттере:

«Фейковые СМИ делают все возможное, чтобы разрушить экономику, потому что считают, что это плохо для меня и моего переизбрания. У них проблема в том, что экономика слишком сильна, и мы скоро выиграем в торговле, и все это знают, включая Китай!»

Подтверждением накалившейся до предела внутри политической обстановки явились два события:

1. Похожая ситуация с концом декабря 2018 года, когда, для стабилизации обстановки на рынках, министр Мнучин звонил главам шести крупнейших банков США и срочно собрал так называемый «Комитет по погружению»:

«Поскольку индекс Dow упал на 800 пунктов, что является 4-м по величине падением в истории, Bloomberg сообщает, что Трамп провел телефонную конференцию с тремя топ-менеджерами Уолл-стрит - Джейми Даймоном из JPMorgan Chase & Co., Брайаном Мойниханом из Bank of America Corp. Майкл Корбат из Citigroup Inc.

Трое руководителей были в Вашингтоне на ранее запланированной встрече с министром финансов Стивеном Мнучином по банковской тайне и отмыванию денег. На телефонной конференции они проинформировали президента, который был на курорте в Бедминстере, штат Нью-Джерси.

Значит, Трамп запаниковал акциями всего на 5% ниже исторического максимума? Что происходит, когда мы входим на медвежий рынок?

«Когда это серьезно, вы должны лгать ... или звонить руководителям крупнейших банков страны».

Но на этот раз есть «нюансы»:

а) В очередном «спасении» участвуют всего три банка, из чего можно предположить, что Голдман Сакс, Велс Фарго и Морган Стенли – «по ту строну баррикад».

б) Указанные руководители банков уже были на встрече с министром финансов, но понадобился звонок лично президента США, да еще и с отдыха. На мой взгляд, такое развитие событий говорит о том, что ситуация на рынках более серьезная, чем в конце декабря, когда падение основных фондовых индексов достигало почти 20%, а также то, что понадобились некоторые дополнительные гарантии главам банков, на которые полномочен только президент США!

2. Поскольку события с возможным началом жесткого обрушения рынков перешла в политическую плоскость, глава ФРС Джероми Пауэлл решил проявить пока еще внешне видимый нейтралитет.

«16.08.2019 Джей Пауэлл, председатель Федеральной резервной системы, запретил любые публичные выступления любого члена ФРС, слышит Кокберн. Появления на конференциях были отменены, все запланированные интервью были отменены, а любые комментарии к записи или вне ее запрещены.

Это беспрецедентное действие отражает два давления. Во-первых, растущие экономические показатели говорят о том, что США вступают в рецессию, когда индекс Dow в среду упал на 800 пунктов. Во-вторых, отношения с Белым домом достигли нового минимума. Президент Трамп связал успех своего президентства с сильной экономикой и своей квалификацией как бизнесмена, который понимает экономику. Если начнется спад, Трамп считает, что его репутация будет разрушена, а шансы на переизбрание уменьшатся».

Для меня это явный знак того, что ситуация с кризисом переходит в рукотворную и управляемую стадию, и руководство ФРС заранее не хочет в будущем становиться «крайними» в разборках клинтоноидов и трамплиеров.

*****

V. «Какая боль! Панда против Орлана: 7:0!»

Ну, пора отвлечься, читатель, от «тайн Мадридского двора» и просмотреть запись увлекательного футбольно-валютного поединка, который на прошлой неделе состоялся между китайской «Пандой» и американским «Орланом». Бравые ковбойские парни из Юты, Алабамщины и прочих аризонщин начали готовиться к поединку почти полтора года назад. Стоппер «пернатых», Дональд Трамп, еще прошлогодней весной объявил китайским визави таможенный ультиматум. Каково же было удивление американской стороны, когда вызов не только был принят, но и началась усиленная подготовка к решающей встрече. Больше года американские футболисты тренировались: делали громкие заявления, повышали пошлины, грозили и «побеждали в твиттере». Однако, как оказалось, «крылатые» готовились к поединку по американскому футболу, но, когда команда прибыла на «Стадион валютных войн», оказалось, что играть придется в европейский соккер. Тренерский штаб «пернатоголовых», еще ранее заявлявший, что встреча «состоится 1-го сентября при любой погоде», поначалу пытался придираться к покрытию поля, мерил ворота и даже предложил перенести матч на середину декабря. Но ничего не помогло: «Орлану» пришлось выйти на поле «валютного футбола», и «Панда» продемонстрировала все мастерство своих «желтых звезд», вынеся доллар в одни ворота с сухим счетом 7:0, что отразилось на табло-терминале, где юань пробил уровень в 7,0 в памятный уже нам день, «ровно в 4 часа». Самым обидным для «Оралана» эпизодом игры стал седьмой гол, когда, уже в добавленное время, стоппер Дональд Трамп совершил «автогол», закатив мяч в свои ворота «задней нижней частью спины»:

Walmart, a great indicator as to how the U.S. is doing, just released outstanding numbers. Our Country, unlike others, is doing great! Don’t let the Fake News convince you otherwise.

Walmart, отличный показатель того, как идут дела в США, только что опубликовал выдающиеся цифры. В нашей стране, в отличие от других, дела идут отлично! Не позволяйте поддельным новостям убедить вас в обратном.

Видимо, сказалось слабое техническое индивидуальное мастерство указанного ведущего игрока «Орлана», которому никто из тренерского штаба не объяснил, что, чем лучше дела у Walmart (ларька китайского ширпотреба), тем увереннее чувствует себя «Панда» …

Ситуация с торговой войной между Китаем и США настолько напомнила мне тот памятный матч между сборными Аргентины и Ямайки, что я решил переложить текст известной песни «Чай-Ф».

«Сегодня Насдак зашел за тучи.

Сегодня минимумы бьют так больно!

Я видел, как умирала «яма» в Чикаго.

Мой депозит плачет.

Зачем ты стучишь в мои депозиты,

Зачем ты танцуешь под моими стопами,

Зачем ты поешь свою аналитику?

Мне и так больно!

Какая боль, какая боль:

Панда против Орлана – 7:0!

Я вижу над собой красное небо:

Такие желтые звезды на красном,

Как красно-желтые флаги Китая…

Я закрываю глаза.

Я закрываю глаза и вижу «яму» Вол-Стрита,

Я вижу её золотое время,

Я вижу её прекрасных брокеров:

Их лица печальны…

Какая боль, какая боль:

Панда против Орлана – 7:0!

Наша ФРС прощает нам нашу слабость,

Наш Голдман Сакс прощает нам наши слезы.

Они прощают всему миру смех над долларом,

Даже Китаю…

Ну, так, танцуй же, танцуй, под мои котировки,

Так, пой же, пой со мной мою песню

Долларов хватит на всех, пока есть ФРС!

Какая боль, какая боль:

Панда против Орлана – 7:0!

*****

Выводы и прогнозы:

1. В ближайшие месяцы деградацию основных показателей статистики остановить не удастся.

2. Прогнозирую снижение ключевой ставки ФРС на ближайшем заседании. Если до сентябрьского саммита ФРС не произойдет чрезвычайного, то ставку снизят не на 0,25%, а сразу не менее, чем на 0,5%.

3. Чрезвычайный звонок Трампа главам трех ведущих банков США при присутствующем министре финансов Мнучине говорит о том, что банкирам даны были некие гарантии, которые не мог дать Мнучин, и которые полномочен был давать только президент США. На мой взгляд таковыми гарантиями могли быть следующие:

1) Дальнейшее снижение ключевой ставки ФРС продолжится.

2) В самое ближайшее время ФРС объявит о дополнительных мерах количественного смягчения. Кроме QE это может быть (по примеру японского ЦБ) переход ФРС к прямой скупке с рынка акций.

3) Если не удастся в ближайшее время получить согласие на такие меры от главы ФРС Джероми Пауэлла, то Трамп снимет того с должности и поставит другого на этот пост (такие полномочия у президента США имеются).

4. Операция «Анти Трамп»тм, похоже, запущена клинтоноидами. Как мне видится, не присутствовавшие на встрече с Мнучином другие три банка: Велз Фарго, Голдман Сакс и Морган Стенли, - теперь по другую сторону баррикад в битве за «Цитадель ФРС».

5. Рукотворный кризис будет запущен горячей стадией в период с сентября по ноябрь 2019 года. Главными «спусковыми крючками» этого процесса будут:

1) Самый необычный Хеллоуин в истории: Брекзит с обещанием от Бориса Джонсона «Ада для Европы»,

2) Банковский кризис в Европе с Дойче банком и итальянскими банками,

3) Объявление Трампом торговой войны Евросоюзу (что будет с первого взгляда странно, ибо кризис играет против избирательной компании Дональда),

4) Начало Евро QE в октябре, на ликвидности которого попытаются сыграть США и Китай.

5) Дефолт в Аргентине, и разворачивающийся на его фоне мировой кризис ликвидности.

6. Валютная мировая война будет усиливаться. Параллельно с американским центробанком многие ведущие ЦБ мира будут снижать ключевые ставки и начинать свои опрерации по смягчению монетарной политики.

Вернуться назад