Российский рынок молока и молочных продуктов

8-06-2019, 11:36. Разместил: Редакция ОКО ПЛАНЕТЫ

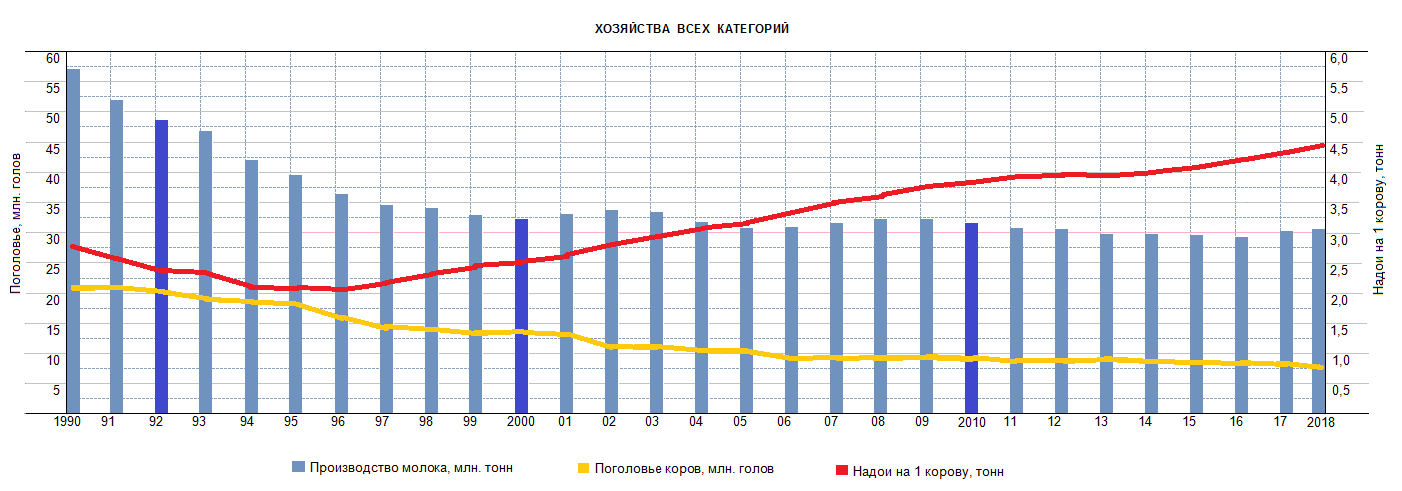

Влияние повышения эффективности производства молока на численность коров

На протяжении последних 20-ти лет производство сырого молока в России находится на относительно стабильных отметках и варьируется в пределах от 29 до 33 млн тонн.

За этот период ощутимо повысилась (в два раза) эффективность производства молока в России. Средние надои на 1 корову в 2018 году достигли 4,5 тонны против 2,2 тонны в 1997 году.

Надои молока на 1 корову в сельскохозяйственных организациях (кроме микропредприятий) в 2018 году выросли на 3,8% и составили 6 094 кг против 5 871 кг в 2017 году.

Оперативная информация по надоям молока (Минсельхоз)

В условиях повышения эффективности производства (разделение поголовья на молочное и мясное стадо с закупкой пород коров соответствующего направления) меньшее по численности поголовье молочных коров способно дать больший годовой надой. Однако, многолетняя тенденция по сокращению поголовья коров у основного производителя молока - в сельхозорганизациях - имеет прямое влияние на общее снижение производства сырого молока в промышленном секторе. За рассматриваемый период, поголовье коров в России сократилось более чем на 6 млн голов (на 43,4%) и, по состоянию на конец 2018 года, составило порядка 8 млн голов.

В тоже время качественные улучшения в молочном животноводстве негативно сказались на объемах производства говядины - в результате сокращения численности коров сократилось и общее стадо КРС (число бычков на доращивании, полученных от молочных коров, выбраковка молочного стада на убой).

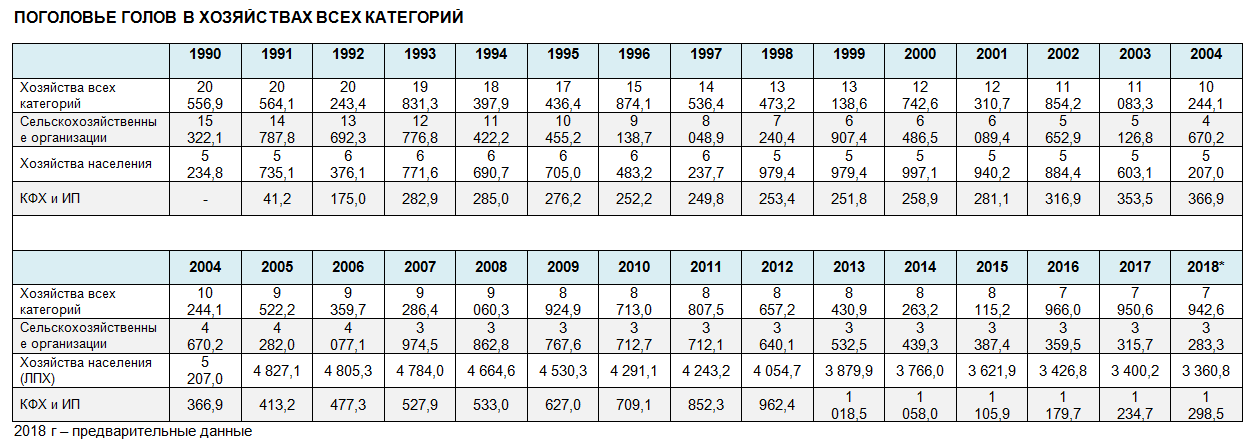

Поголовье коров в России

Общее поголовье коров в хозяйствах всех категорий в России, по состоянию на конец 2018 года, насчитывало 7 942,6 тыс. голов. За 5 лет оно сократилось на 5,8% (на 488,3 тыс. голов), за 10 лет на 12,3% (на 1 117,7 тыс. голов), за 20 лет на 41% (на 5 530,6 тыс. голов).

В промышленном секторе (сельхозорганизации и КФХ и ИП) в 2018 году поголовье составило 4581,8 тыс. голов (57,7% от общей численности коров в России), по сравнению с показателями 2017 года, поголовье коров в этих организациях увеличилось на 31,4 тыс. голов.

Если рассматривать крестьянско-фермерские хозяйства отдельно, то здесь отмечается ощутимое увеличение поголовья коров, такому развитию способствовали различные инвестиционные программы. По состоянию на конец 2018 года, численность коров здесь составила - 1 298, 5 тыс. голов. Для сравнения, за 6 лет до этого показатели находились на отметках в 962,4 тыс. голов, за 15 лет до этого всего 353,5 тыс. голов.

Если рассматривать крестьянско-фермерские хозяйства отдельно, то здесь отмечается ощутимое увеличение поголовья коров, такому развитию способствовали различные инвестиционные программы. По состоянию на конец 2018 года, численность коров здесь составила - 1 298, 5 тыс. голов. Для сравнения, за 6 лет до этого показатели находились на отметках в 962,4 тыс. голов, за 15 лет до этого всего 353,5 тыс. голов.

В хозяйствах населения количество коров в 2018 году составило 3 360,8 тыс. голов (порядка 43% от общего числа коров в России), по сравнению с 2012 годом поголовье в хозяйствах населения сократилось на 17,1 % (на 693,9 тыс. голов), за 15 лет на 40% (на 2 242,3 тыс. голов).Изменения в численности поголовья коров в ЛПХ, КФХ и ИП отчасти произошли в результате принятия в 2001 г ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" и в 2003 году двух новых законов О личном подсобном хозяйстве и "О крестьянском (фермерском) хозяйстве", давших определения того, что относится к ЛПХ, КФХ и ИП. Изменения действия некоторых статей этих ФЗ, так же имели влияние на изменения численности поголовья в этих хозяйствах (переходы из ЛПХ в КФХ, ЛПХ на ИП и т.д). Таким образом, деление на промышленный и непромышленный сектор в российском молочном животноводстве весьма условно. Так, в отдельных хозяйствах населения может содержаться достаточно большое стадо - большее по численности, чем в иных КФХ или сельхозорганизациях (особенно не профильных).

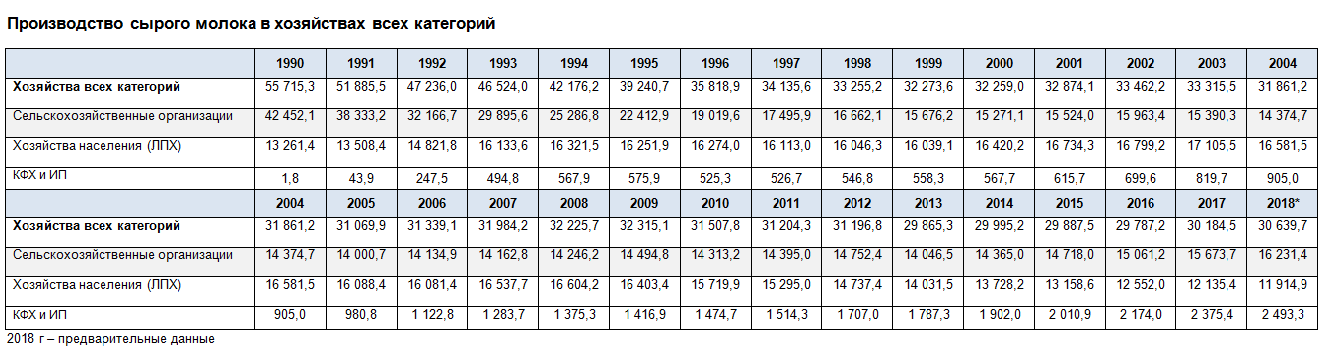

Производство сырого молока в России.

Производство молока в промышленном секторе (сельхозорганизации и КФХ) имеет устойчивую тенденцию к росту, производство в хозяйствах населения, напротив - сокращается.

Производство молока в промышленном секторе (сельхозорганизации и КФХ) имеет устойчивую тенденцию к росту, производство в хозяйствах населения, напротив - сокращается.

В период примерно до 2000 г в промышленном секторе изменения хозяйственных связей (расформирование колхозов и совхозов, появление первых агрокоммерческих организаций) сопровождались тенденцией сокращения молочного стада и, соответственно, сокращением производства сырого молока. К тому же российский рынок открылся для ввоза импортной молочной продукции, обьемы которой увеличивались с каждым годом, что так же имело свое отрицательное влияние на процессы, происходившие в молочной отрасли. С 2004 года, благодаря работа с молочными породами коров, наблюдается стабилизация обьемов производства молока в сельскохозяйственных организациях, а так же рост производства в КФХ и ИП.

В хозяйствах населения напротив - в 90-е годы поголовье коров увеличивалось, что по началу способствовало увеличению производства сырого молока в этой категории хозяйств, но со временем в ЛПХ обьемы производства молока пошли вниз.

Закрытие отечественного рынка для сельскохозяйственной продукции, в том числе молока и молочной продукции, стран, введших санкции против России положительно сказалось на развитии всего российского сельского хозяйства и ,как следствие, на увеличении производства сырого молока. Как отмечалось выше, поднятию производства способствуют так же и государственные инвестиционные программы.

По уточненным данным Росстата в отношении предыдущих годов производство молока в 2018 году составило 30,6 млн т, что на 455 тыс. т или на 1,5% больше показателя 2017-го. В том числе в сельхозорганизациях, где производство увеличилось на 3,6% до 16,2 млн т, в фермерских хозяйствах - на 5% до 2,5 млн т. В хозяйствах населения производство показало снижение на 1,8% до 11,9 млн т.

Производство молочных продуктов в России

В последние годы в России наблюдается ощутимое увеличение объема производства большинства видов молочных продуктов. Это во многом связано с высвобождением значительной доли рынка за счет падения импортных поставок.

Обзор российского рынка молочной продукции

Снижение объема импорта в свою очередь связано как с запретом на поставки в РФ молочной продукции из ряда стран (с сентября 2014 года), так и с девальвацией национальной валюты (первый значительный виток девальвации также произошел во второй половине 2014 года).

В 2018 году по некоторым позициям производства молочной продукции произошло снижение обьемов. Значительные складские запасы (а по многим категориям – рекордные) готовой молочной продукции, сформированные в конце 2017 – начале 2018 годов, при слабом платежеспособном спросе способствовали сокращению производства сливочного масла и сухого молока. В некоторой степени это может быть также связано с сокращением поставок из Республики Беларусь и особенностями статистического учета (возможно, ранее в учет произведенной продукции частично попадала фасуемая импортная продукция). Также второй год подряд продолжилось сокращение производства кисломолочной продукции (сметаны, йогурта, кефира). При этом увеличилось производство питьевого молока и сливок, сыров и сырных продуктов, творога и творожных продуктов, мороженого, детского питания на молочной основе. В 2019 году, по мере ожидаемого восстановления спроса, сокращения запасов и развития экспорта, производство молочной продукции продолжит расти, но на рынке сохранится высокая конкуренция производителей за потребителя, а также с импортной продукцией.

Молочная отрасль России: предварительные итоги 2018 года и перспективы на 2019 год

В связи с тем, что сырое молоко не является конечным продуктом, то любое увеличение его производства упирается в возможности его дальнейшей переработки, включая расширение ассортимента молочных продуктов: будь то мощности по переработке цельномолочной продукции, либо мощности по производству сыра, сухого молока или мороженого. Анализ динамики использования отдельных производственных мощностей по выпуску молочной продукции показывает, что российские мощности, с учетом нового строительства, модернизации и реконструкции, имеют перспективу к росту.

Дальнейшее увеличение производства как сырого молока, так и его промышленной переработки будет зависеть от:

Импорт молочных продуктов в Россию

Не смотря на некоторое снижение импорт молочных продуктов в Россию по-прежнему находится на высоких отметках. Совокупный ввоз всех видов молочных продуктов (коды ТН ВЭД 0401, 0402, 0403, 0404, 0405, 0406) в 2017 году составил более 1 111 тыс. тонн общей стоимостью в свыше 2 405 млн USD, в 2018 году - менее 952 тыс. т общей стоимостью порядка 2 066 млн USD.

В 2013-2014 годах, отмечался пик объемов ввоза и наблюдалась высокая диверсификация поставок в зависимости от страны происхождения, при этом собственное производство сырого молока по отношению к 2012 году сократилось.

Импорт молочных продуктов в РФ ощутимо снизился когда вступили в силу ограничения на поставки из стран ЕС и некоторых других стран. Также на снижение импорта в тот период оказало влияние и ослабление национальной валюты. Начало первого витка девальвации рубля совпало со временем введения ответных санкций в отношении стран ЕС.

В структуре импорта молочных продуктов в Россию на первом месте находятся Сыры и творог (код 0406), которые занимают более 1/3 импорта молочных продуктов, далее порядка 20% - Сливочное масло и прочие жиры и масла, изготовленные из молока; молочные пасты (код 0405), примерно столько же импортируется Молока и сливок, сгущенных или с добавлением сахара или других подслащивающих веществ (код 0402), около 10% молочного импорта составляют Молоко и сливки, несгущенные и без добавления сахара или других подслащивающих веществ (код 0401)

По итогам 2018 г. объем импорта в пересчете на молоко составил порядка 6,3 – 6,5 млн т (минимальный за последние 15 лет).

Сокращение объемов импорта молочной продукции в 2018 г. связано прежде всего с введением временных ограничений на поставки отдельных видов молочной продукции с ряда предприятий Республики Беларусь, а также сокращением внешних поставок из стран дальнего зарубежья в результате высоких уровней запасов и снижения привлекательности импорта продукции из-за девальвации рубля.

Поставки молочной продукции из РБ (основного внешнего поставщика молочной продукции в Россию) сократились на 10 – 15%, в результате физический объем импорта из РБ оказался минимальным за последние 15 лет.

Рост физических объемов импорта отмечен в 2018 году только в категориях "Сыры" и "Мороженое" . При этом наиболее существенно сократился импорт молочной сыворотки, сухого цельного и обезжиренного молока, сырных продуктов, цельномолочной продукции, сливочного масла, кисломолочной продукции.

Экспорт молочных продуктов из России

Экспорт молочной продукции из России, не смотря на рост, является крайне низким. в связи с тем, что производство собственного молока не достаточно для внутреннего потребления на экспорт могут направляться ограниченные объемы продукции. В основном, это цельномолочная и кисломолочная продукция, мороженое, сыры и сырные продукты.

Главный экспортный рынок для России – это страны Таможенного союза и СНГ, на которые приходится около 90% экспорта молочной продукции. Это традиционный для российских экспортеров потребитель с известными предпочтениями и требованиями и исторически выстроенными логистическими направлениями.

За 2018 г. увеличился экспорт сливочного масла, сырных продуктов, мороженого, сыров. Сократились отгрузки сухого обезжиренного молока (СОМ), молочной сыворотки, цельномолочной и кисломолочной продукции, творога .

В 2018 году экспорт молочной продукции продолжил снижаться и составил 255,8 млн USD (вместе с мороженым). Такое снижение объясняется влиянием целого ряда факторов, однако, надо заметить, что он мог оказаться еще ниже.

Во-первых, из-за сокращения в 2018 г импорта молочной продукции из РБ часть российской продукции вместо экспорта пошла на внутренний рынок, а не попавшая в Россию часть белорусской продукции была направлена в Казахстан, который является ключевым внешним потребителем российской молочной продукции, и средние цены поставок цельномолочной продукции из РБ были ниже, чем российские.

Во-вторых, значительно снизились поставки практически всех видов молочной продукции (кроме сыров и сырных продуктов) на Украину ( отчасти это связано с сокращением объемов гуманитарной помощи ДНР и ЛНР).

Это способствовало сокращению физических объемов поставок двум крупнейшим внешним потребителям российской молочной продукции.

В-третьих, Россия на внешних рынках находится в жесткой конкуренции с мировыми и локальными экспортерами молочной продукции, поэтому в условиях мирового снижения уровня цен на молочном рынке в 2018 году российские экспортеры вынуждены были снижать экспортные цены (в валюте), что способствовало сокращению стоимостной валютной оценки экспорта. И только очередной виток девальвации рубля и рост американского доллара на позволил практически сохранить рублевую выручку российских экспортеров. При этом в случае сохранения курса рубля на уровне 2017 года, валютный результат экспортных операций на российском молочном рынке оказался бы еще ниже, чем фактический.

Таким образом, основным фактором падения экспорта стала конъюнктура российского рынка, при этом российская молочная отрасль обладает потенциалом наращивания экспорта.

Рост спроса на российскую продукцию в Юго-Восточной Азии (особенно в Китае) и странах Африки способен формировать значительный рынок сбыта и у российских производителей молока есть возможность воспользоваться этим для существенного увеличения экспорта.

Экспорт российской молочной продукции в Китай

Китай является крупнейшим импортером молочной продукции, формирующий в значительной степени конъюнктуру мировой торговли. Страна продолжает быстро наращивать импорт широкого спектра молочной продукции вслед за растущим потреблением и развитием переработки. В декабре прошлого года 10 российских заводов получили разрешение для экспорта в Китай, и этот список продолжит расти.

Комментируя список получивших разрешение предприятий, глава Россельхознадзора Сергей Данкверт заявил, что желающих было довольно много, поскольку от отраслевых ассоциаций поступали разные списки. В итоговый перечень попали только те, кто на данный момент реально может исполнять требования Китая. По мнению Данкверта, при первом же нарушении, зафиксированном со стороны китайских надзорных ведомств, страна может закрыть поставки для всего списка российских предприятий.

Кроме молочной продукции были согласованы требования к поставкам замороженного мяса птицы.

Торговля молочными продуктами между Китаем и Россией будет включать ряд позиций, среди которых сгущенные и несгущенные сливки, пахта, йогурт, кефир, молочная сыворотка, сливочное масло, сыр, творог и казеин, полученные из коровьего молока, молока коз и овец.

Молочный скот, используемый для получения сырого молока для экспортируемой молочной продукции, должен будет поставляться хозяйствами, свободными от ящура, чумы КРС и мелких жвачных, оспы овец, коз и других опасных заболеваний, а фермы должны будут находиться под контролем компетентного органа КНР или государственной ветеринарной службы России.

Также Данкверт заявил, что китайская пищевая продукция, попадающая на российский рынок, будет проходить лабораторный мониторинг из-за подозрений в наличии антибиотиков в ввозимой продукции.

К тому же, исходя из образца ветеринарного сертификата, опубликованного на сайте Главного управления таможенной службы КНР, кроме информации о компетентном органе власти, компании-отправителе и товаре, экспортер должен подтверждать аттестацию здоровья ввозимой продукции.

Контейнер с первой партией российского молока, согласно правительственным договоренностям, выехал в Китай в конце апреля 2019 года.

Основным экспортным товаром в категории молочных продуктов в Китай до 2019 года являлось Мороженое (хотя оно и не входит в номенклатуру 04. Молочные продукты). Как будут развиваться события дальше покажет время. Наши экспортеры имеют более короткое логистическое плечо, а значит могут поставлять на китайский рынок более свежую продукцию. Но все же, не смотря на межгосударственные договоренности, остаются определенные сложности такие как поиск партнеров, продвижение продукции, разработка этикеток, языковой барьер, себестоимость продукции, конкуренция с крупными экспортерами и много чего еще. Это новый рынок, на котором российские производители молочной продукции (за исключением производителей мороженого) еще толком не работали.

Если говорить о структуре экспорта до 2019 года по коду ТН ВЭД 04. Молочная продукция то он был таков:

В свою очередь, товары группы 0402 - Молоко и сливки, сгущенные или с добавлением сахара или других подслащивающих веществ в своей структуре делились на:

Как отмечалось выше, Китай так же заинтересован в импорте собственной молочной продукции в Россию, тем более, что на сегодняшний день он практически отсутствует.

К слову, Китай заинтересован не только в импорте - по словам главы Агентства Дальнего Востока по привлечению инвестиций и поддержке экспорта (АПИ) Леонида Петухова, крупные компании заинтересованы в создании совместных с российским бизнесом предприятий по переработке молока, чтобы поставлять полученную продукцию в страны Азиатско-Тихоокеанского региона.

Вернуться назад