Стагфляционный обзор (апрель 2019 года): Нефть и рыбки гуппи

15-04-2019, 14:32. Разместил: Редакция ОКО ПЛАНЕТЫ

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто размести производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Эпоха! Она уходит… Уходит Ассанжем, которого тащат из эквадорского посольства британские ищейки. И теперь той эпохи, в которой кто-то еще надеялся спрятаться за стенами посольства, уже нет. А есть дряблый глобальный мир, распадающийся на зоны: технологические, валютные, а теперь и дипломатические. Где в одной зоне – судьба Ассанжа, а в другой – Сноудена. Но многие забывают значимое. Они, как рыбки гуппи, у которых памяти хватает на два круга в аквариуме. И уже одна «гуппи», Трамп, не помнит, что такое «Викиликс», хотя еще в 2016 году нахваливал детище Ассанжа, когда оно вываливало в инфопространство компромат на демократов. Но особенно меня удивили, читатель, те «рыбки гуппи», которые, будучи творцами современных процессов в мировой финансовой системе уже якобы забыли, что было в 2007 и в 2008 годах, и к чему это привело. Но мы напомним, что бушевавший десять лет назад кризис был инициирован именно стагфляционным шоком, когда за пару лет цены на ресурсы выросли в небо. Именно об этом я поговорю в конце сегодняшней статьи, а пока рассмотрю состояние своих индикаторов.

*****

I. Стагфляционный обзор.

Промпроизводсво. Дефляция. Мировая розница. Мировая торговля.

Что же нам говорит наш индикатор «Негатив» на второй неделе апреля:

Ноябрь 2018 года: промпроизводство - 15, дефляция – 11, розница – 8, торговля – 4.

Декабрь 2018 года: промпроизводство - 24, дефляция – 22, розница – 4, торговля – 3.

Январь 2019 года: промпроизводство - 29, дефляция – 35, розница – 18, торговля – 11.

Февраль 2019 г: промпроизводство – 41, дефляция – 34, розница – 16, торговля – 14.

Март 2019 года: промпроизводство - 31, дефляция - 9, розница - 8, торговля - 15.

Апрель 2019 года: промпроизводство – 19, дефляция – 2, розница – 10, торговля – 4.

Негативная тенденция в промпроизводстве и розничной торговле вновь усилилась, что мы и прогнозировали. Мега вливания китайского ЦБ, несколько масштабных фискальных интервенций все тех же китайских товарищей, обещания ЕЦБ о скором QE, и еженедельные льстивые увещевания от ФРС и Ко, похоже, исчерпали свою «особую магию». О чем метко сказал наш министр финансов:

Стимулирующие мировую экономику меры денежно-кредитной политики и бюджетной политики исчерпаны, считает первый вице-премьер РФ, министр финансов Антон Силуанов.

"Я согласен, что есть риски по мировой экономике, это абсолютно серьезный на самом деле риск. Потому что действительно мерами денежно-кредитного и бюджетного стимулирования - ослабления денежно-кредитной политики, будь то в США, будь то в Европе, они уже не работают", - сказал Силуанов, выступая на Апрельской международной научной конференции по проблемам развития экономики и общества ВШЭ.

*****

II. Стагфляционная обстановка.

Сегодня я изменю традиционной форме «подачи материала» и вместо привычных рубрик пройдусь по другим не менее индикативным показателям. Как, надеюсь, припомнит пытливый читатель, прошлая волна кризиса, в чем уверяют некоторые, была вызвана проблемами в недвижимости. Также мы помним, кого мировые СМИ сделали крайними, кого до сих пор поминают, как детонатор начала экономических потрясений. Посмотрим, как сегодняшняя обстановка может быть наложена на шаблоны десятилетней давности…

1. Недвижимость.

В этой мировой отрасли давно неспокойно. Ранее мы поминали такие когда-то «райские места инвесторов», как: Китай, Гонконг, Канада, Великобритания… Уходящая неделя не оставила наш пристальный наблюдательный взгляд без «пищи».

После трех десятилетий бума австралийская экономика (недвижимости) наконец-то столкнулась с рецессией.

Согласно новому отчету CoreLogic, перспективы экономики в этом году исключительно мрачные, поскольку снижение цен на жилье более распространено, чем предполагалось .

Национальные цены на жилье зафиксировали месячный спад на 0,60% в марте, который, как отметил CoreLogic, был наименьшим темпом месячного снижения с октября.

«В то время как темпы падения в марте замедлились, масштабы спада стали более широко распространенными», - сказал руководитель исследования CoreLogic Тим Лоулесс.

Все восемь столиц Австралии объявили о снижении, причем Сидней зафиксировал самое значительное падение цен на 0,90% в месячном исчислении.

Сидней зафиксировал наиболее значительное ежегодное снижение на 10,9%. Мельбурн следовал с 9,8%.

А теперь переносимся в Канаду:

В апреле Ванкувер вновь сообщил о наименьшем месячном объеме продаж за 33 года.

По данным Департамента недвижимости Большого Ванкувера, общий объем продаж жилья был на 46,3% ниже среднего показателя продаж за март за 10 лет и был самым низким показателем за месяц с 1986 года. Продажи кондо резко упали, упав на 35% по сравнению с аналогичным периодом прошлого года. как они играют догонять рынок отдельно стоящего жилья.

«Спрос на жилье сегодня не согласуется с нашей растущей экономикой и низким уровнем безработицы».

2. За чей счет этот банкет?

На АфтерШок существует устойчивое мнение, что основными донорами сегодняшнего прожирания в три горла ресурсов являются пенсионные и иные социальные фонды по всему миру. И этому с каждым днем приходит все больше подтверждений:

Соединенные Штаты находятся на ранних стадиях разрушительного пенсионного кризиса. Почти половина всех работников частного сектора в стране - около 58 миллионов человек - не имели спонсируемого компанией пенсионного плана в 2018 году. Еще в 1999 году только 39 процентов вышедших на пенсию работников были в таком положении. Пенсионная ситуация в Соединенных Штатах не просто плохая; с каждым годом становится все хуже.

«Так почему же тогда пенсии государственного сектора США (которым принадлежит тонна вышеуказанных активов) являются надвигающейся катастрофой, которая может спровоцировать следующий большой финансовый кризис?

Несколько причин, начиная от халатности и преступности.

Начнем с того, что Уолл-стрит охотится за невежеством управляющих пенсионными фондами, чтобы получать огромные комиссионные за небольшую или нулевую избыточную прибыль.

Еще более серьезная проблема - тенденция - понятная, но все еще презренная - государственных и местных политиков недофинансировать пенсии, а затем лгать об этом, подталкивая в конечном итоге к своим преемникам.

По мере того как учителя бэби-бумеров, полиция и пожарные уходят на пенсию, требуемые пенсионные выплаты растут. Объедините это с неадекватными взносами, и обязательства по основным государственным пенсиям США выросли на 64% с 2007 года, в то время как активы выросли только на 30%.

Что все это значит? Несколько вещей:

На следующем медвежьем рынке пенсионные фонды, которые уже сильно недофинансированы, упадут в финансовую черную дыру, из которой им никогда не удастся вырваться.

Самые слабые города и государства, в которых они проживают, будут вынуждены не исполнять некоторые из своих обязательств, ставя под сомнение поставщиков, кредиторов и / или работников. Это приведет к хаосу на рынке муниципальных облигаций, так как инвесторы, обеспокоенные тем, что следующий Чикаго скрывается в их портфелях, сбросят весь сектор муниципалов.

Столкнувшись с каскадным провалом важнейшей части вселенной с фиксированным доходом, федеральное правительство отреагирует так же, как и в 2008 году, когда рынок ипотеки рухнул, с огромной финансовой помощью налогоплательщиков.

В этот момент велика вероятность того, что кризис распространится от пенсий к валютам, поскольку мир наконец осознает, что помощь только начинается, и вскоре за американскими штатами и городами последуют студенческие займы, развивающиеся рынки и европейские несостоятельные государства».

Ты заметил, читатель, как собираются бороться с проблемой? «Огромной финансовой помощью налогоплательщиков!» Но тут «Архитекторов долларовой Вселенной» ждут неожиданности. Во-первых, налогов от налогоплательщиков становится все меньше и меньше. А во-вторых, взаймы теперь бюджету США дают в некоторых случаях с меньшей охотой, чем, даже, для Греции! Ты только подивись на это:

«Обновленная охота на доходность на мировых рынках облигаций привела инвесторов к исторически бурным достижениям. Акции по греческому долгу после того, как министры финансов стран еврозоны договорились о выделении большего количества средств стране с наибольшей задолженностью в зоне, показали, что доходность 5-летних облигаций упала ниже эквивалента казначейских обязательств США. «Есть ли еще какие-либо доказательства того, что безумие теперь охватывает финансовые рынки» …

3. Танцуют все!

3. Танцуют все!

Если вернуться в те веселые деньки 2008 года, которые даже отражены в нескольких творениях Голливуда, то большинство вспомнят только таких главных героев умело разрисованных в истории художественных картин: ипотечные компании Fannie Mae, Freddie Mac и AIG. Ну, и конечно же, номинанта «кризисного Оскара»: банк Lehman Brothers. Однако же, этой весной сошедший снег обнажает следы тех, кого в те времена мало кто поминал:

«12.04.2019 General Electric Co заплатит гражданский штраф в размере 1,5 миллиарда долларов, чтобы разрешить продолжительное расследование в США дефектных субстандартных ипотечных кредитов, предложенных его бывшим ипотечным подразделением WMC до глобального финансового кризиса 2008 года.

Министерство юстиции США в пятницу заявило, что соглашение разрешает заявления о том, что GE скрывает низкое качество кредитов и слабый контроль за мошенничеством WMC при упаковке кредитов в ценные бумаги с ипотечным покрытием, проданные инвесторам».

Эта новость интересна тем, что с «бывшими» всё ясно, Lehman Brothers уже и нет, а «турбиностроители» своими достижениями в продаже облигационного мусора настолько подняли «давление в системе», что недавно были от греха подальше изгнаны из индекса Доу.

*****

IV. Тупики Грэйт Эгейна.

Сегодня Трампа в трио заменяет старина Бен Бернанке. Но рев сирены нашего индикатора все в той же тональности: «Больше QE! Ниже ставку!»

Бернанке произнес то, что было очень невольным юмором, когда он сказал, что он не ожидает, что процентная ставка ФРС вернется к своему среднему уровню 4% в течение его жизни.

…главный экономический советник Трампа Ларри Кудлоу пошел дальше, и во время мероприятия в Вашингтоне сказал, что он не думает, что ставки будут расти снова, «возможно, никогда больше в моей жизни», фактически признав, что экономика США находится на грани, если уже не находится в спаде…

Между прочим, помимо Бернанке и Кудлоу (и, конечно, Гартмана), еще одним выдающимся экономистом, давшим клятву на то, что никогда не случится при их жизни, была Джанет Йеллен, которая в июне 2017 года предсказала, что в ее «жизни» не будет нового финансового кризиса. И хотя Йеллен все еще жива, она, должно быть, была так близка к смерти в декабре, когда глобальный рынок был на грани краха, и только упрямый упадок Пауэлла предотвратил смерть бывшего Председателя.

*****

V. Стагфляционная природа прошлой и будущей волн кризиса.

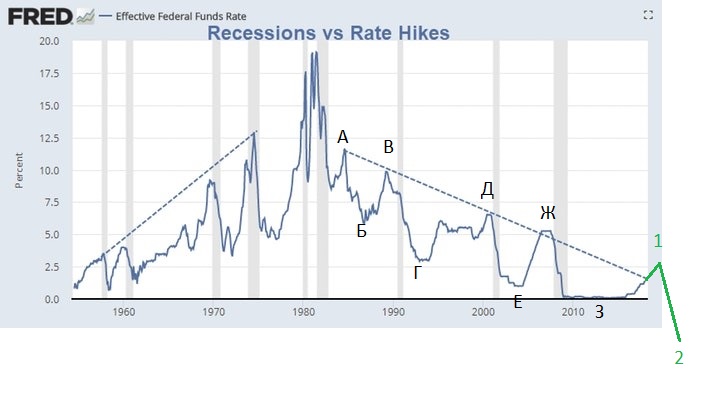

Когда некоторые говорят о том, что причиной последнего потрясения стало крушение одного из банков, до краев наполнившего свои закрома ипотечными облигациями, нам нужно понимать тех, кто такое утверждает, а также на основе этого делает выводы о проблемах, с которыми нужно будет бороться в ближайшее время. Если монетарные мировые власти объясняют свои прошлые ошибки некими субстандартными кредитами, то нам также нужно получить подтверждения: говорят ли они правду, или мы должны признать в них тех самых наших «рыбок гуппи», забывших (вольно или невольно) то, от чего необходимо предупреждать современную мировую финансовую систему. А чтобы все проверить, нет ничего лучшего, чем факты, показателем которых могут служить котировки активов, а также нанесенные на их графики даты тех действий, с помощью которых совершались попытки спасения ситуации и другие знаковые события. Для этих целей рассмотрим главный биржевой инструмент – нефть. Но сначала нанесем базовые точки на связанный график: ключевой ставки ФРС.

Итак:

Итак:

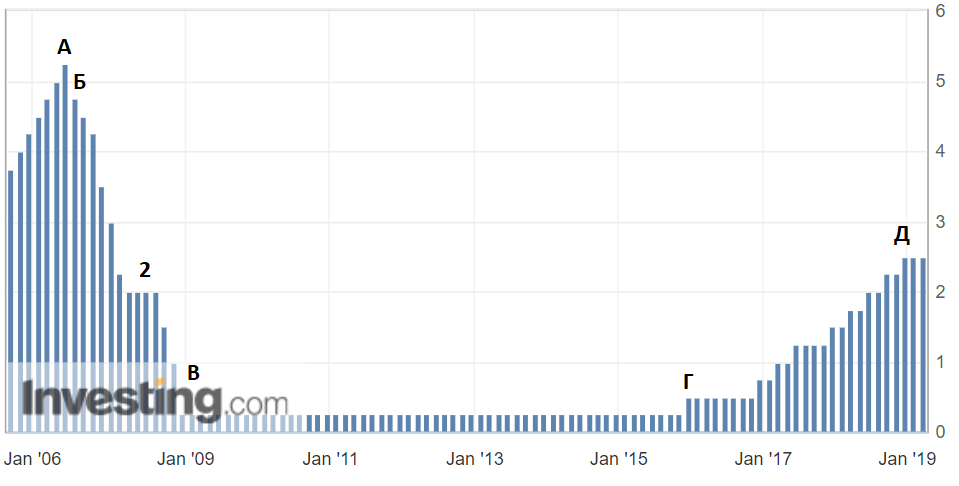

А – максимум ключевой ставки от июня 2006: значение, близко к которому ставка до сих пор не подбиралась.

Б – начало снижения ставки в сентябре 2007 года.

2 – момент максимальной цены на нефть в июле 2008 года.

LB – крах банка Леман Бразерз.

В – минимум обрушения цены на нефть в декабре 2008 года, совпавший с минимальным значением ключевой ставки.

Г – начало последнего цикла повышения ставки в декабре 2015 года.

Д – последнее повышение ставки в декабре 2018 года.

Те же точки на графике нефти сорта Брент заставляют убедиться в том, что проблемы каких-то там ипотечных бумаг были вторичными по отношению к ценам на бочку черного золота!

Дополнительным фактом нашего поиска истинных причин кризиса, не оглашаемых современными «рыбками гуппи», может стать график какого-либо инструмента с продовольственных биржевых площадок. Возьмем котировки пшеницы:

Дополнительным фактом нашего поиска истинных причин кризиса, не оглашаемых современными «рыбками гуппи», может стать график какого-либо инструмента с продовольственных биржевых площадок. Возьмем котировки пшеницы:

Цена взлетела за короткое время почти в три раза, достигнув перед обвалом максимума в феврале 2008 года. Тут нужно отметить то влияние, которое оказала цена нефти на цены продовольствия во всем мире. Если читатель припомнит, высокая стоимость нефтепродуктов привела к тому, что стало крайне выгодно производить биодизель. И зачем высаживать пшеницу, рис или овощи, когда есть сверхдоходная культура типа рапса! Этот пример показывает, что ждет мировую экономику в самое ближайшее время, когда, вслед за резким ростом котировок нефти, начнут резко расти в цене все продовольственные товары, а во многих странах, утерявших суверенитет (например, на Украине) вполне начнется рапсовый бум, со всеми вытекающими для внутреннего рынка еды последствиями. И чтобы нам опереться еще на одно свидетельство, читаем: «на линии Гейл Тверберг».

Цена взлетела за короткое время почти в три раза, достигнув перед обвалом максимума в феврале 2008 года. Тут нужно отметить то влияние, которое оказала цена нефти на цены продовольствия во всем мире. Если читатель припомнит, высокая стоимость нефтепродуктов привела к тому, что стало крайне выгодно производить биодизель. И зачем высаживать пшеницу, рис или овощи, когда есть сверхдоходная культура типа рапса! Этот пример показывает, что ждет мировую экономику в самое ближайшее время, когда, вслед за резким ростом котировок нефти, начнут резко расти в цене все продовольственные товары, а во многих странах, утерявших суверенитет (например, на Украине) вполне начнется рапсовый бум, со всеми вытекающими для внутреннего рынка еды последствиями. И чтобы нам опереться еще на одно свидетельство, читаем: «на линии Гейл Тверберг».

«Одним из величайших заблуждений нашего времени является вера в то, что мы можем отойти от ископаемого топлива, если сделаем подходящий выбор топлива.

Большинство людей предполагают, что отказ от ископаемого топлива - это то, что мы можем сделать в любое удобное для нас время. Я бы сказал, что мы не отвечаем за процесс. Вместо этого ископаемое топливо покинет нас, когда мы утратим способность достаточно снижать процентные ставки, чтобы поддерживать цены на нефть и другое ископаемое топливо достаточно высокими для производителей энергии.

Как только Федеральная резервная система и другие центральные банки утратят способность снижать процентные ставки для поддержки необходимости постоянно растущих цен на нефть, существует опасность того, что цены на нефть и другие товары будут слишком низкими для производителей. Ситуация, вероятно, будет выглядеть как вторая половина 2008 года

В настоящее время опасность состоит в том, что процентные ставки приближаются к самому низкому уровню, которого они могут достичь. Нам нужны более низкие процентные ставки, чтобы поддержать более высокие цены, которые требуются производителям нефти, поскольку их расходы растут из-за истощения. Фактически Федеральная резервная система поддерживает рост цен на нефть и другие энергоносители с падающими процентными ставками практически все время…

Как только мы попадем в «тупик стимулов», ископаемое топливо начнет покидать нас, потому что цены упадут слишком низко для компаний, добывающих это топливо. Они будут вынуждены уйти, потому что они не могут получить адекватную прибыль.

Вывод: мы не можем точно знать, что нас ждет впереди, но ясно, что отход от ископаемого топлива будет гораздо более разрушительным для нашей нынешней экономики, чем ожидают почти все».

*****

Выводы и прогнозы:

1. Внимательный читатель, уверен, обратил внимание на тонкую зеленую горизонтальную линию графика нефти, представленного выше. Это – самая последняя котировка, полученная рынком при закрытии в прошедшую пятницу. Проекция влево показывает, что эта котировка находится на практически одном уровне с точками А и Б: максимумом ключевой ставки от июня 2006 года и началом снижения этого показателя американским цетробанком в сентябре 2007 года. Это позволяет предположить, что недавнее повышение ключевой ставки в декабре 2018 года было в этом цикле последним, и нас вот-вот ожидает длительное снижение главного инструмента ФРС.

2. Мой прогноз по ключевой ставке усиливается «вестями с полей». Вы только полюбуйтесь на этот крик души:

«11.04.2019 В Калифорнии сейчас бензин на 50% и выше за последний месяц. В начале Марта был $2.50 за галон. Сегодня $4 за галон. В выходные был в Лос Анжелесе- там кое где уже по $5.50 и выше. Такого не было с 2007. Последние 20 лет цена болтается между $2.50-$3.50 сезонно, но, чтобы за месяц - не припомню».

3. В техническом анализе есть простой инструмент прогнозирования котировок биржевых инструментов, называемый «методом измеренного движения». Вкратце он звучит так: ожидаемое движение от текущего максимума вниз будет равен движению вниз от предыдущего максимума. А теперь вспоминаем график, который на АфтерШоке получил название «главного графика», и прогнозируем, что начинающееся в ближайшее время снижение ключевой ставки ФРС достигнет минимума в районе -2,5% (минус два с половиной процента)!

4. Таким образом, наше предположение, что ближайший обвал мировых фондовых и финансовых пузырей будет спровоцирован сильнейшим стагфляционным шоком, обрело сегодня несколько доказательных фактов: из прошлой волны кризиса и из сегодняшнего состояния рынков.

5. В ближайшее время следует ожидать снижения ключевых ставок большинством мировых центробанков (и ФРС), начала QE в США и снижения индекса доллара.

Вернуться назад