Стагфляционный обзор (январь 2019 года): Покупали - веселились, отчитались - прослезились!

20-01-2019, 12:13. Разместил: Редакция ОКО ПЛАНЕТЫ

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто размести производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Что же это такое, читатель, твориться? Мы же, вроде, с тобой давеча решили и даже спрогнозировали, что мировая финансовая система вошла в кризис, суровый и беспощадный, а оно, вон, чего делается: индексы-то растут! А может, и нет никакого роста? Хотя, лучше сказать так: «А может, нет никакого кризиса?» Что-то в этом деле много мутного, непонятного. А это значит, что настало самое время для нашего «Стагфляционного обзора», ибо кто кроме него все расставит по полочкам и все разъяснит!

*****

1. Покупали – веселились…

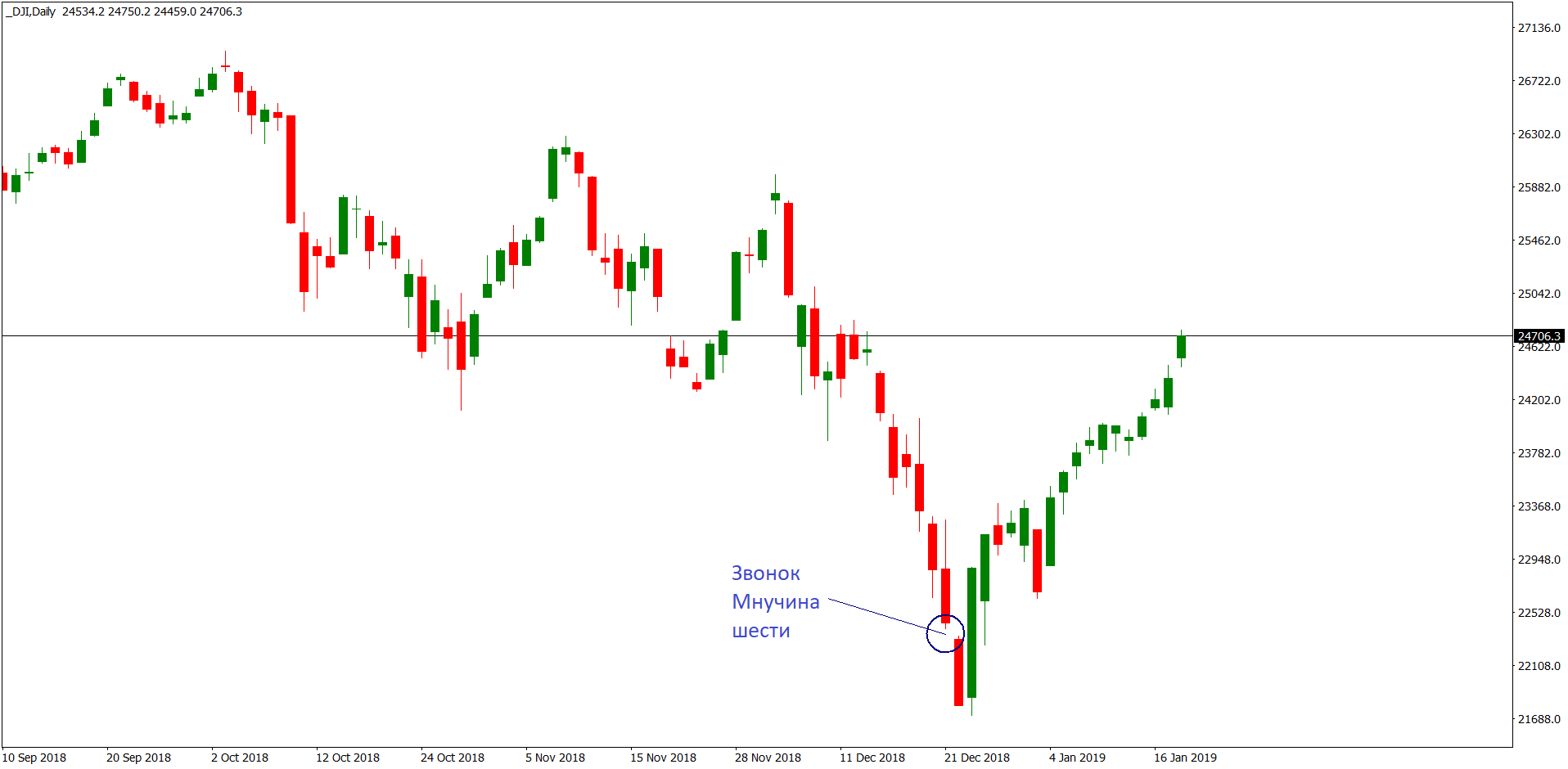

Как припомнит, надеюсь, вдумчивый читатель, всем ростовщикам, спекулянтам и прочим паразитам на западное Рождество целый министр финансов США Мнучин, видимо не отрываясь от расслабления отпуска, поддевая вилочкой устрицу, торжественно сообщил, что, мол, он лично обзвонил руководство шести крупнейших банковских структур Гегемона:

«В воскресенье, накануне Рождества, секретарь казначейства США прервал свой отпуск и лично позвонил руководителям шести крупнейших банков Brian Moynihan, Bank of America; Michael Corbat, Citi; David Solomon, Goldman Sachs; Jamie Dimon, JP Morgan Chase, James Gorman, Morgan Stanley; Tim Sloan, Wells Fargo, затребовав у них информацию о ликвидности. Банки подтвердили, что ликвидности у них много».

Буквальный перевод этой вербальной интервенции был таков:

«Покупайте, веселитесь! Все на Рождественские распродажи Санта-Доу-Джонс!»

И верный легион ростовщиков и спекулянтов с каким-то гибельным восторгом стал затариваться бумагами потенциальных банкротов и нищебродов, о чем нам говорит график главного американского индекса.

Всеобщий подъем бычьего энтузиазма поддержало руководство ФРС, которое пообещало ненасытной биржевой общественности, что теперь «сжатие баланса» не будет происходить «автоматически», очередное повышение ключевой ставки не столь очевидно, и вообще, начался вал намеков в СМИ, что новое QE не за горами… Однако, пришла беда, откуда не ждали!

Всеобщий подъем бычьего энтузиазма поддержало руководство ФРС, которое пообещало ненасытной биржевой общественности, что теперь «сжатие баланса» не будет происходить «автоматически», очередное повышение ключевой ставки не столь очевидно, и вообще, начался вал намеков в СМИ, что новое QE не за горами… Однако, пришла беда, откуда не ждали!

*****

2. Отчитались – прослезились!

Стал сбываться прогноз, который мы дали в той самой статье от 25.12.2018:

«6. Все ближе январь, сезон начала отчетов ведущих мировых корпораций. Прогнозирую резкое ухудшение отчетностей, что повлечет за собой новый сильнейший негатив прежде всего на фондовых рынках».

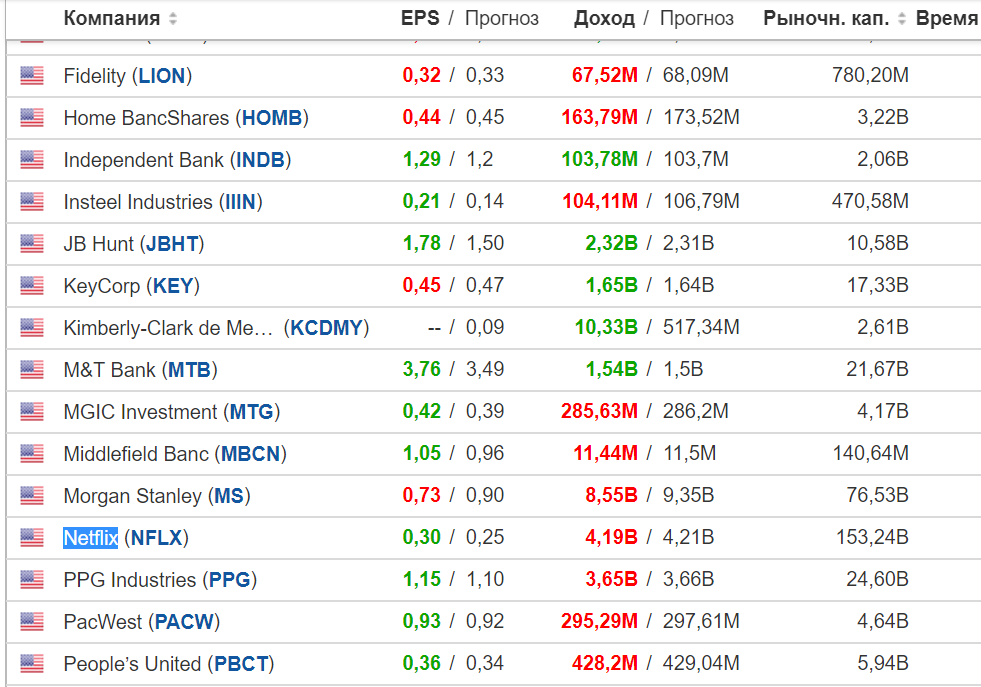

Вот, как выглядел процесс отчетности в прошедший четверг, 17 января:

И первыми «прослезились» те самые крупнейшие банки США, которые, якобы, в телефонных переговорах крестились двухпудовой гирей на то, что сидят на «мешках ликвидности». Посмотрим на этот хоровой плачь Ярославны:

Может, Мнучин что-то напутал, или под устрицы уже принял избыточно шампанского. Я даже не исключаю, что из Голдман Сакс Мнучина грубо послали примерно так:

«Какая тебе, подстилка скупердяя Джероми Пауэлла, ликвидность? Ты издеваешься?»

Судя по отчетам: это не у крупнейших банков было много ликвидности, а группе товарищей в составе: Мнучин, Пауэлл, Трамп и их пособники, - нужно срочно готовиться к запуску печатного станка для предоставления этим самым банкам ликвидности, ибо те шестеро – «слишком большие, чтобы упасть». И речь тут будет идти о триллионах!

*****

3. Проделки Большой Желтой Обезьяны.

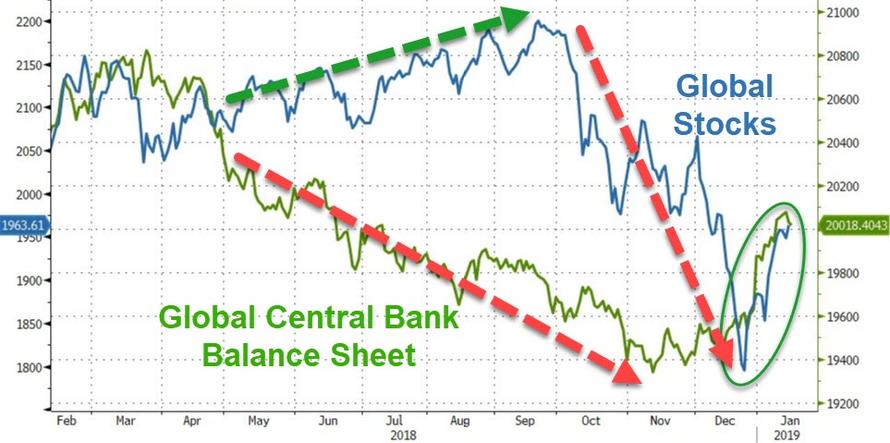

Однако, даже при таком негативе отчетности основные мировые индексы с конца декабря прут в небо. А без мощного притока ликвидности такой финт провернуть невозможно. Кто-же так расщедрился?

Банк Японии, вроде, не изменял своему самурайскому постоянству и не ускорял печать Йен, ФРС привычно «сжимает баланс», а ЕЦБ торжественно объявил, что с ноября-декабря перестает сбрасывать с «евро-вертолета Бена Бернанке» триллионы Евро в болото экономики Евросоюза. Но мы помним, что еще в самом начале сегодняшнего обвала, в октябре прошлого года, Центробанк Китая стал сжигать свои ЗВР в топке ненасытных биржевых глоток ростовщиков и спекулянтов мирового фининтерна:

Банк Японии, вроде, не изменял своему самурайскому постоянству и не ускорял печать Йен, ФРС привычно «сжимает баланс», а ЕЦБ торжественно объявил, что с ноября-декабря перестает сбрасывать с «евро-вертолета Бена Бернанке» триллионы Евро в болото экономики Евросоюза. Но мы помним, что еще в самом начале сегодняшнего обвала, в октябре прошлого года, Центробанк Китая стал сжигать свои ЗВР в топке ненасытных биржевых глоток ростовщиков и спекулянтов мирового фининтерна:

«Москва, 8 октября - "Вести.Экономика". Центральный банк Китая резко снизил резервные требования для банков, дав рынку ликвидность более чем на триллион юаней.

Народный банк Китая объявил о снижении с 15 октября резервных требований для большинства банков (RRR), причем сразу на 1%. Это уже четвертое снижение RRR в этом году. Последний раз на подобный шаг китайский регулятор пошел менее трех месяцев назад - 24 июня, причем это было менее масштабное снижение - на 0,5%».

Однако самый истеричный выход «сеятеля ассигнациями в виде китайского Кисы Воробьянинова» случился буквально в последние дни. Как мы ранее полагали в прогнозах недавней статьи, пузырь китайской статистики начнет с ускорением сдуваться:

Новогодние "подарки" от китайской статистики!

И новости из кроны пальмы, где сидит Большая Желтая Обезьяна продолжили доходить до «земли СМИ»:

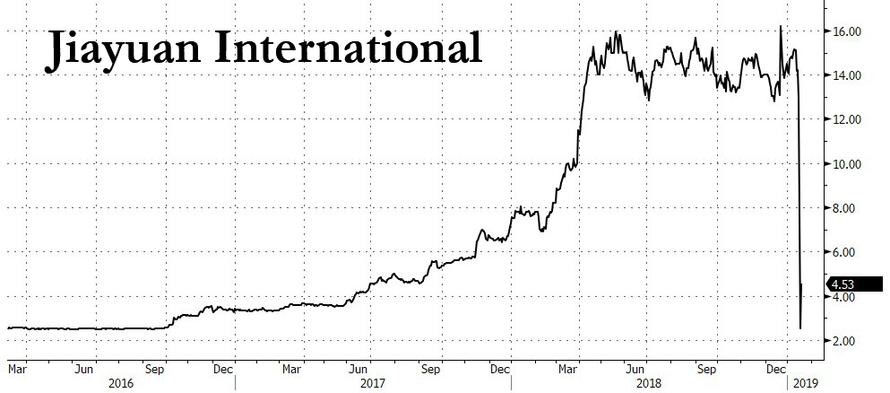

«Две недели спустя наша обеспокоенность тем, что с жилищным сектором Китая что-то не так хорошо, была подтверждена рынком в одночасье, когда акции Jiayuan International, известного китайского застройщика, обрушились на поздних торгах в Гонконге в четверг, его акции упали на 81% под огромными долгами, так же как замедляется вторая по величине экономика в мире.

Аналитики, все из которых были ошарашены сегодняшним движением, заявили, что акции, которые внезапно рухнули после хаотичного дневного торга, который стер более чем 3 миллиарда долларов из своей рыночной капитализации, а продажи быстро распространились на многих его аналогов ...

Но самой большой проблемой является предстоящий обвал долга, который вынудит сектор рефинансировать в самый неподходящий момент: по данным Financial Times, у китайских застройщиков в 2019 году около 55 миллиардов долларов США со сроком погашения задолженности на суше» …

А это – просто высший пилотаж от китайской статистикитм:

«Что удивительно, так это то, что произошло, когда последний корпоративный дефолт Китая состоялся во вторник: именно тогда группа компаний Kangde Xin Composite Material Group, расположенная в Цзянсу, не смогла заплатить 1 млрд. Юаней (148 млн. Долл. США) в местной банкноте, подлежащей выплате 15 января. Это - кризис ликвидности, по словам компании. Шокирующий момент: как заметил аналитик Тим Юп ранее на этой неделе, по состоянию на конец сентября компания сообщила, что у нее «15,4 млрд. Юаней денежных средств и эквивалентов, что более чем вдвое превышает общую сумму краткосрочного долга, и более чем в 15 раз превышает сумму задолженности, по которой он просто не выполнил обязательство!

… последний дефолт поднимает гораздо более тревожные вопросы о качестве финансовых отчетов от Kangde Xin и китайских компаний в целом, а также подчеркивает риски инвестирования в облигации с рейтингом фальшивых облигаций из страны».

Пожалуй, последней каплей негатива в сосуде терпения Китайских монетарных властей стали данные по экспорту и импорту:

14.01.2019 Объём экспорта Китая (г/г): -4,4%.

Рекордное обрушение экспорта с января 2017 года!

14.01.2019 Объём импорта Китая (г/г): -7,6%.

Рекордное обрушение импорта с августа 2016 года!

Видимо, статистика по экспорту и импорту настолько напугала монетарные власти Китая, что реакция последовала немедленно:

«17.01.2019 Стимулирование экономики Китая.

В четверг центробанк страны влил еще 560 млрд юаней в финансовую систему посредством операций обратного РЕПО. На этой неделе объем операций составил 1,14 трлн юаней ($168,7 млрд), что близко к рекордному уровню »

Как надеюсь, понимает читатель, большая часть ликвидности, которую закачивает «красный печатный станок», утекает на фондовые площадки США и Европы.

*****

4. Стагфляционный обзор.

Тут-то мы и подошли к главному противоречию последних недель: на фоне бешеного роста биржевых индексов статистика реального сектора мирового промпроизводства продолжает ухудшаться с параллельными процессами усиления дефляции и снижения мирового платежеспособного спроса.

Промпроизводство. Негативные новости приходили от статистических ведомств США, Китая, Японии, Германии, Италии, Франции, Великобритании, Испании, Еврозоны:

Дефляция отметилась в США, Германии, Японии, Великобритании, Италии, Канаде, Швейцарии, Испании, Еврозоне:

Мировая розница "порадовала" отрицательными показателями в США, Китае, Великобритании, Сингапуре, Швейцарии, Новой Зеландии:

*****

5. Стагфляционная обстановка.

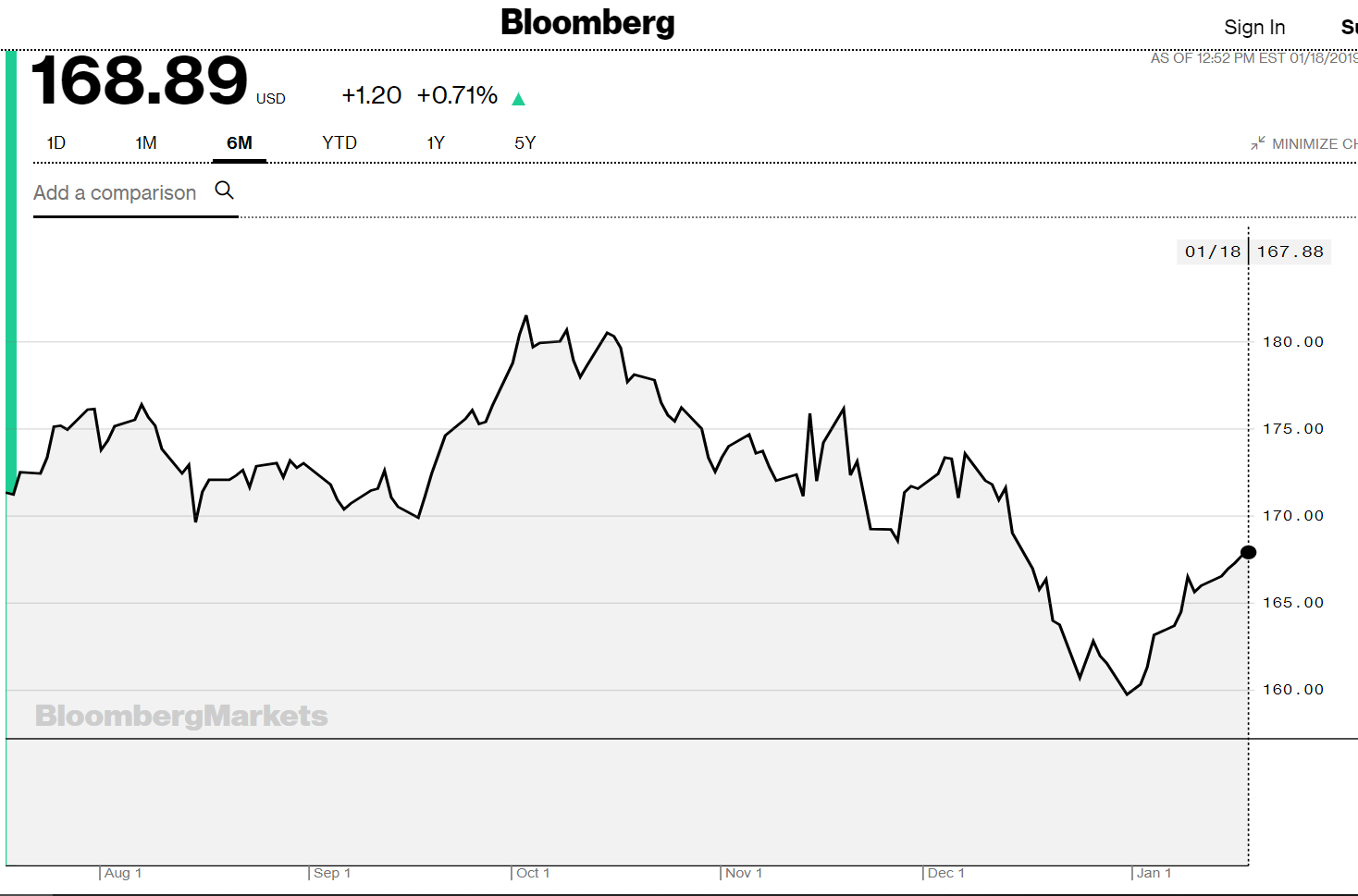

Недавняя остановка печатного станка ФРС, называемая «сжатием баланса», свертывание количественного смягчения центробанками Еврозоны и Японии заявлялись не на пустом месте. До этого миллиардные потоки ликвидности нашли прорехи в запрудах виртуальных площадок и стали прорываться на рынки реальных товаров, прежде всего сырьевых. Правда, тогда временной промежуток между запуском печатных станков и достижением активами коммодиз ценовых уровней, за которыми следует гибельный для мировой индустрии стягфляционный шок, позволял худо-бедно приводить тенденции на фондовых и облигационных рынках в приемлемые рамки. Сегодняшние же проделки Большой Желтой Обезьяны отразились на ценах коммодиз мгновенно:

Bloomberg Commodity Index

Две недели растут доходности облигаций Казначейства, что снова ставит вопрос о том, как Минфин США будет финансировать дефицит бюджета, а с того самого памятного дня «звонка Мнучина шести банкам» и начала искусственного «выращивания» котировок фондовых рынков нефть выросла почти на 25%! Дальнейший вброс ликвидности опять начнет затягивать стагфляционную петлю на мировом секторе реального производства, что неизбежно снова оправит котировки основных мировых индексов туда, куда и положено: к фондовому краху!

*****

Выводы и прогнозы:

1. Рост последних двух-трех недель на основных биржевых площадках – это искусственный контролируемый бычий рывок в результате вливания многих сот миллиардов долларов в основном китайской ликвидности, а также значимых вербальных интервенций от ФРС и китайских монетарных властей.

2. Сезон плохой отчетности ведущих корпораций продолжится.

3. После достижения рынками коммодиз и облигационными площадками некоторой «красной черты», вливания ликвидности прекратятся.

4. После прекращения заливания «керосином ликвидности» мировых биржевых площадок, что произойдет в ближайшее время, обвал фондовых котировок продолжится.

5. Прогнозирую начало «обсуждения» ЕЦБ возврата к политике количественного смягчения.

Вернуться назад