В конце прошлой недели была опубликована статья Александра Роджерса «Рынки должны пасть…». Советую ее почитать, прежде чем приступать к изучению этого разбора. Автор в своей статье, по его собственному определению, представил пришедшую ему на ум теорию заговора. Как пишет Роджерс, теория сложилась в его голове после того, как он сопоставил ряд ставших известными ему фактов:

«Я не люблю теорий заговора, но если вижу кучу совпадений, то это наводит меня на мысль, что это не совпадения»

Что это за факты, почему они неверно интерпретированы и какие ложные выводы из них извлечены я и хочу обсудить в этом критическом разборе. Считаю, что профессиональная критика всегда полезна и для критикуемого публициста, и для аудитории, поскольку позволяет всем лучше разобраться в обсуждаемой проблематике. Итак.

В двух словах теория заговора, сформулированная Роджерсом, сводится к следующему:

В США имеет место война между промышленниками, поддерживающими Трампа и финансистами, поддерживающими Клинтон. Автор считает, что промышленники-трамписты, в рамках этого противостояния, заинтересованы в обрушении американского фондового рынка, который

«является основой могущества финансистов»

Непосредственно заговор состоит в том, что американский предприниматель Илон Маск является агентом промышленников и их марионеткой. По их заданию Маск ведет себя вызывающе и неадекватно, с тем чтобы спровоцировать акции «Тесла», а затем и весь рынок к обвалу.

Утверждение о предстоящем масштабном обрушении американского рынка, с которого начитает господин Роджерс свою статью, вполне справедливо. О том, что фондовый рынок США перейдет в даун-тренд в ближайшие два-три месяца, то есть до конца года, уже давно понимают все вменяемые специалисты. Описание причин этого и индикаторов, которые на это указывают, тема отдельной большой работы.

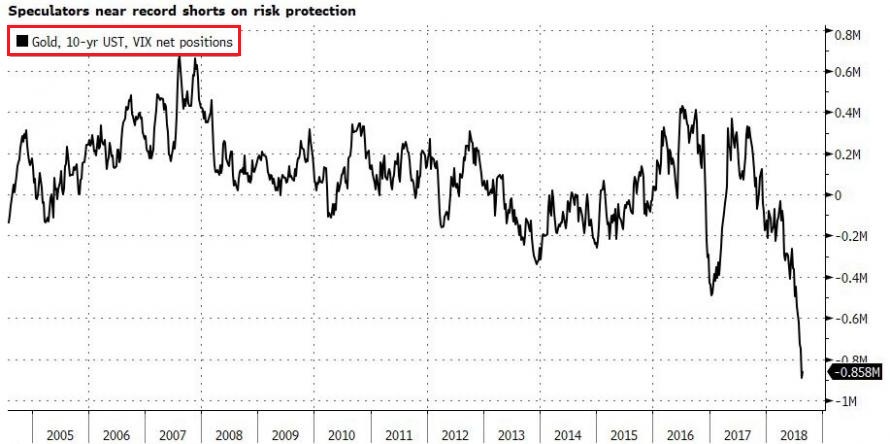

Вопросы сразу же вызывают скришот и комментарий к нему, которые приводит автор:

«Рекордно низкая хеджированность рисков

То есть трейдеры с начала года практически перестали страховать риски (по вполне понятным и объяснимым причинам – падение доходности и отсутствие свободных средств)»

На приведенном скриншоте указан тикер инструмента (я обвел его красной рамкой). Это чистая спекулятивная позиция на фьючерсы золота, десятилетних казначейских облигаций США и индекса VIX. Что означает этот график? Существуют базовые активы (например: сырьевые товары, валюты, акции, облигации, индексы и т.д.) и фьючерсы на них. На фьючерсном рынке всего два типа участников: хеджеры и спекулянты. Хеджеры - это инвесторы, производители сырья, крупные импортеры и т.д. Они используют фьючерсы для хеджирования ценовых (курсовых/процентных) рисков на базовые активы (которыми они обладают). Спекулянтов сами по себе базовые активы не интересуют, они используют фьючерсы, чтобы заработать на изменении их (базовых активов) цены. Поэтому спекулянты в любых условиях делают одно и то же – следуют за рынком. Если цена на базовый актив растет, спекулянты покупают фьючерсы (накапливают лонговую позицию) и делают это, пока рост не остановится, если цена падает, то спекулянты продают фьючерсы (накапливают шортовую позицию). Для примера взгляните на график фьючерса на индекс американского доллара на скриншоте ниже. Под ценовым графиком показан сентимент (совокупная позиция), где зеленая линия – спекулянты, а синяя – хеджеры.

Нас интересуют спекулянты. Как видите, пока рынок растет, спекулянты покупают, когда падает, они продают.

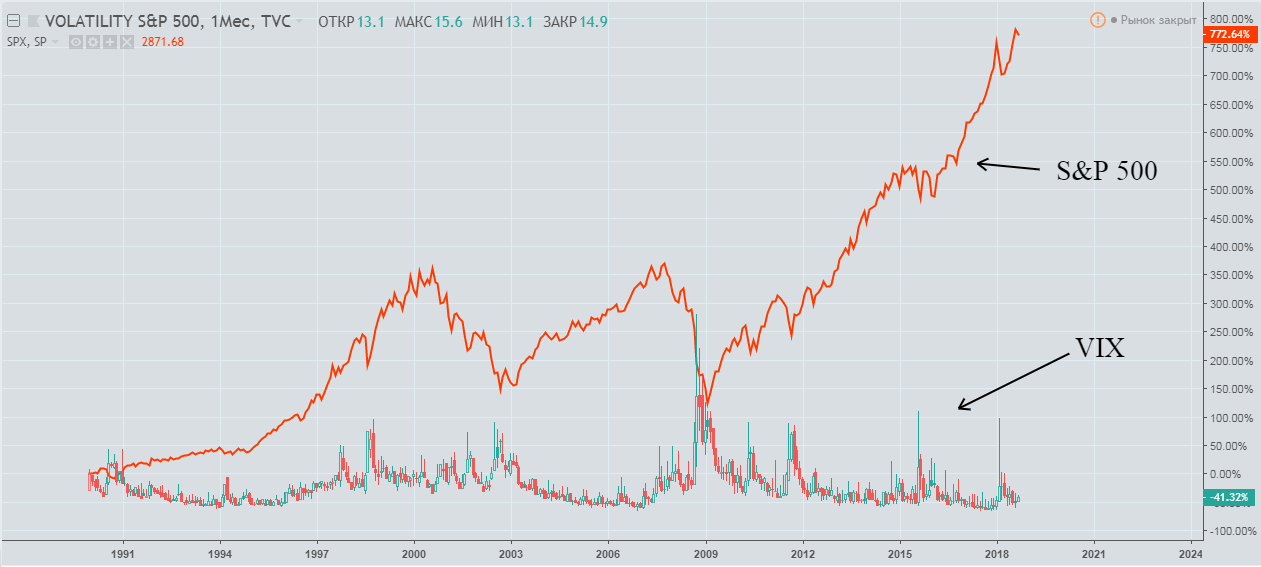

Вернемся к скриншоту Роджерса. Итак, говоря языком финансистов, на графике мы видим сентимент фьючерсных позиций спекулянтов по трем соответствующим инструментам. Почему выбраны именно эти базовые активы? Это объяснимо, золото и трежерис долгое время считались и до сих пор воспринимаются многими инвесторами, как активы-убежища. Когда в мире финансов настают тяжелые времена, инвесторы уходят из более рисковых активов (акций, мусорных облигаций и т.д.) в менее рисковые (золото, американские долговые бумаги, японская йена). Конечно, и в благополучные времена они могут использоваться для стабилизации портфельных рисков. Что касается VIX - это т.н. «индекс страха», он рассчитывается на основе цен опционов на базовый актив, в данном случае базовый актив - это фондовый индекс S&P 500 (да, индекс на индекс, бывает и не такое). Когда инвесторы считают ситуацию благополучной, VIX находится на низких значениях, если они видят риск в резком рыночном движении, это отражается на показаниях VIX, значения которого резко повышаются. На скриншоте ниже видно, какими всплесками VIX реагирует на каждую резкую просадку S&P 500:

Таким образом, состояние этих трех инструментов в некоторой степени может быть индикатором массовых настроений участников рынка: если спрос на золото и трежерис невысок, а «индекс страха» находится на низких значениях, можно констатировать, что инвесторы в основном верят в благоприятное будущее. Такова теория, однако, такой взгляд чересчур упрощен и недостаточно объективен, почему – чуть позже. Что же касается графика, который Роджерс приводит в своей статье, то он означает только одно: спекулянты следуют за падающими ценами на защитные активы – накапливают шорты по соответствующим фьючерсам. Как и инвесторы, они не верят в возможные биржевые флуктуации. Теперь, когда мы подробно разобрались, что это за график и о чем он говорит, перейдем к первой порции претензий к автору теории заговора.

Первое, что бросается в глаза: только что в статье шла речь о фондовом рынке:

«Ну и для поражения финансистов нужно, вполне предсказуемо, обрушить основу их могущества – фондовые рынки»

- и вот уже в качестве иллюстрации того, как все с ним плохо, даются данные, отражающие состояние золота (товарный рынок), трежерис (долговой рынок) и фьючерсов на волатильность. Следующая необъяснимая вещь – комментарий автора к картинке:

«Рекордно низкая хеджированность рисков»

Какие именно риски и как могут захеджировать позиции спекулянтов? Спекулянты, как мы разобрались выше, открывают позиции не для хеджирования, а для получения спекулятивной прибыли (покупай дешево, продавай дорого). Это следует из самого определения. Можно допустить, что господин Роджерс перепутал спекулятивные позиции с позициями хеджеров. Но это странно – на приведенном им скриншоте вполне различимым шрифтом написано, что это данные по позициям спекулянтов. Еще одно: как фьючерсные позиции на золото и трежерис могут захеджировать риск по акциям? Речь ведь шла о хеджировании на фондовом рынке.

Вновь слово автору:

«То есть трейдеры с начала года практически перестали страховать риски (по вполне понятным и объяснимым причинам – падение доходности и отсутствие свободных средств)»

Если говорить о трейдерах, то главным инструментом управления рисками для них является стоп-приказ и соотношение риск/прибыль, которое с его помощью регулируется. Покупать стоп-приказ не нужно, это всего лишь заявка брокеру на сброс позиции, которая выставляется при открытии позиции в торговом терминале и автоматически исполняется по достижении заданных условий. Опять же, можно допустить, что автор перепутал трейдеров с инвесторами, но и в этом случае все еще остается непонятным, причем тут позиции спекулянтов, да еще и на золото с облигациями.

Может быть Роджерс, приводя этот график, имел ввиду не фьючерсные позиции, а низкий спрос на сами базовые активы – золото и десятилетки? Напомню: этот график приводится в качестве доказательства того, что предстоящий финансовый кризис будет невиданных масштабов. Ну, то есть: инвесторы не хотят покупать золото и американские казначейские облигации и поэтому «кризис будет жесточайшим в истории». Но и с такой постановкой вопроса я не могу в полной мере согласиться.

Во-первых, о трежерис. Почему мы видим там распродажи? Безусловно, с одной стороны, инвесторы в основной массе пока чувствуют себя достаточно спокойно, чтобы сломя голову бежать в облигации. Но с другой стороны, и это главное, мы живем в то время, когда трежерис перестали быть главным безрисковым активом. Да, пока не все это понимают, но для многих это реальность. Теперь, кроме чисто финансовых рисков, трежерис несет и политические. Американское руководство непредсказуемо, никто не может гарантировать вам, что им не придет в голову наложить запрет на погашение долга в адрес какого-либо держателя их облигаций. Именно по этой причине Россия в течение этого года сбросила американские долговые бумаги на сумму 82 миллиарда долларов – почти всю свою позицию. И Россия не единственная страна, которая это осознает. Так что распродажи на рынке трежерис я бы воспринимал не как благостную безмятежность инвесторов, как предлагает Роджерс, а во многом наоборот – как сокращение их рисков.

Что касается золота, то и к нему есть немало вопросов. Мы видели, как по золоту надуваются и лопаются пузыри. Мы видели, как золото корректировалось (падало в цене) вместе со всеми другими основными рынками во время мировых кризисов. Так что воспринимать все это так прямолинейно, как предлагается, я считаю ошибкой.

Лопнувший пузырь золота:

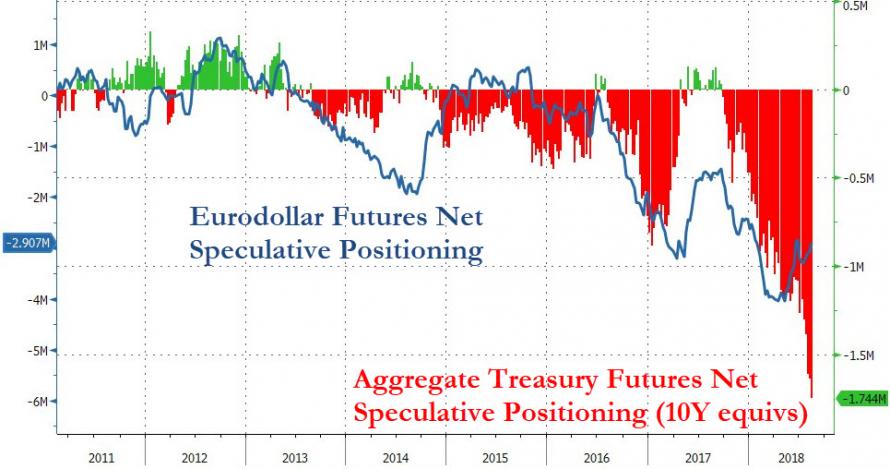

После констатации надвигающегося кризиса, автор переходит к основному фактологическому блоку своей статьи. Он показывает приведенный ниже скриншот и сопровождает его следующим комментарием:

«И вот тут начинается самое интересное. Потому что последние несколько месяцев наблюдаются невиданные значения вложений в короткую позицию трэжерис. Кто-то шортит, аки бешеный. Готовясь заработать на обрушении доллара»

И далее:

«"Кто-то" очень сильно готовится к обрушению рынков, вкладываясь в короткие позиции»

Что мы здесь видим? Это снова спекулятивные позиции на фьючерс американских десятилеток. Кто этот таинственный «кто-то», шортящий фьючерс? Это не секрет. «Кто-то» это обычные спекулянты, трейдеры со всего мира, стремящиеся заработать на падении базового актива. Как мы уже выяснили ранее, когда базовый актив падает, спекулянты набирают шорты по фьючерсам. Собственно, этот график – ровно то же самое, что и предыдущий скриншот Роджерса, который мы только что подробно разобрали, а именно - сентимент фьючерсных позиций спекулянтов. Только в первом случает это сентимент по трем инструментам, а здесь только по одному из этих трех. Но по каким-то причинам, на первом графике автор увидел какие-то мифические «страховки», а на втором уже нечто совершенно иное – таинственного инсайдера, готовящегося к обрушению трежерис. Конечно, гипотеза с инсайдером не выдерживает никакой критики, и сейчас я объясню почему.

Во-первых, не происходит ничего необычного, трежерис продают – спекулянты шортят фьючерс, так происходит всегда. Вот если бы трежерис был на пике покупок, все спекулянты стояли в лонгах (позициях на покупку), а кто-то один очень крупный набирал шорты, мы бы могли допустить мысль об инсайдере. Может необычно, что сентимент самый крупный в истории? Ну так и в 2017 году он был самым крупным в истории. В 2016 году он был самым крупным в истории так же, и в 2015-м, а до этого в 2014-м. И я уверен, что в 2019 или 2020 году он снова будет самым крупным в истории, превысив нынешние значения. На самом деле ту картину, которую мы видим на представленном скриншоте, нужно интерпретировать строго противоположным образом, чем это делает Роджерс: когда толпа затарилась лонгами по самые уши, это признак близкого падения, если же на пике шорты, значит близится разворот вверх. Для понимания этого даже не нужно никаких изощренных аналитических теорий, это самоочевидная вещь. Просто взгляните еще раз на скриншот, который мы обсуждаем или на скриншот индекса доллара, который я приводил ранее. Когда происходят ценовые развороты? – когда сентимент достигает больших значений.

На данный момент на американском фондовом рынке накоплен огромный лонговый сентимент, то есть в покупках сидят все, кто в состоянии открыть брокерский счет, Роджерс об этом упоминает в своей статье. И что это должно означать? Что нас ждет гигантский рост фондового рынка США? Конечно нет, это значит ровно противоположное – что рынок скоро начнет падать. Все это справедливо и в отношении американских десятилеток, большой шортовый сентимент является признаком (не единственным) того, что уже скоро цикл падения (продаж) сменится циклом роста (покупок). Последите за десятилетними трежерями следующие несколько месяцев – увидите, что так и будет.

Во-вторых, сама по себе мысль шортить доллар/трежерис в преддверии обвала на фондовом рынке нелогична. Несмотря на то, что многие, как я отмечал выше, видят теперь в трежерис повышенные риски, большинство инвесторов все еще находятся в старой парадигме, и на первом этапе кризиса будут использовать старые стратегии. А что такое старые стратегии? Это бегство из рисковых активов в трежерис! Вернитесь к скриншоту индекса доллара и посмотрите, что с ним происходило в 2008 году, во время предыдущего кризиса. Доллар активно укреплялся. А теперь посмотрите, что в 2008-м году было с американскими десятилетками:

Здесь надо пояснить, что на шкале справа не цена, а доходность в процентах. Когда проценты падают, это означает, что бумагу покупают, когда растут, значит продают. Иначе говоря, график нужно воспринимать перевернуто – движение вниз означает скупку, вверх – распродажу.

Я тоже считаю, что в долгосрочной перспективе доллар будет дешеветь к основным мировым валютам, однако в среднесрочной (до года или чуть больше), наверняка укрепляться. Собственно, это происходит уже сейчас, ведь предкризисные процессы не сегодня начались и даже не вчера, а с февраля. Что за предкризисные процессы я имею ввиду? Речь о сокращении баланса трех основных регуляторов, которые эмитируют львиную долю мировых денег: ФРС, ЕЦБ и Банк Японии. Сокращение баланса началось с февраля этого года. К чему это приводит? К тому, что, поскольку риски возрастают, деньги уходят отовсюду, главным образом из развивающихся стран, и идут в США. Пока что не в облигации – пока что на фондовый рынок, потому что там вроде как все хорошо. Ниже на графике индекс развивающихся стран (вверху) и индекс американского доллара (внизу) наглядно показывают направление денежных потоков в течение этого года:

Для тех, чьи профессиональные компетенции лежат далеко от сферы финансов, поясню: укрепление доллара вызвано тем, что инвесторы, продавая активы развивающихся стран, которые торгуются в их национальных валютах, обменивают эти валюты на доллар, чтобы войти в американский рынок (ведь акции американских компаний торгуются в долларах). Эта волна спроса на доллар и вызывает его укрепление – и в то же время ослабление валют и вообще рынков развивающихся стран.

Не могут не осознавать этих рисков (рисков, по крайней мере, среднесрочного укрепления доллара) и мифические инсайдеры, ведь этот сценарий уже происходил в прошлом и происходит прямо сейчас. Может быть, они накапливают позицию на долгосрочную перспективу? Нет, это невозможно. У нас ведь идет речь о фьючерсах, а фьючерс – это срочный контракт, в отличие от базового актива он имеет ограниченный срок жизни. Из-за этого фьючерсы не могут использоваться для долгосрочного инвестирования или долгосрочного трейдинга.

Следующий факт, на который опирается Александр в построении своей теории заговора:

«Аналогично шортят индекс волатильности VIX, ожидая резкого скачка, характерного для кризисов»

Если вы уже упустили нить повествования, напомню: Роджерс здесь пишет об инсайдере, который хочет заработать на предстоящем кризисе.

Что такое VIX мы уже знаем, мы обсудили это выше и даже видели на графике, как он выглядит. VIX действительно шортят, это отчасти видно в том числе из первого скриншота Роджерса, который мы разбирали. Проблема этого довода в том, что эти «резкие скачки, характерные для кризисов», как вы можете сами видеть, происходят вверх, а не вниз. Я уже это объяснял: низкие значения VIX свидетельствуют о том, что все хорошо, высокие – о том, что плохо. То есть, если трейдеры шортят фьючерс VIX, они верят в предстоящее спокойствие на рынке – с этим мы тоже уже давно разобрались. Если вы поняли логику, то мне не нужно вам объяснять, что если бы существовал инсайдер из теории заговора, то он бы покупал VIX, а не продавал его. В итоге, парадокс состоит в том, что в начале своей статьи Роджерс приводит этот факт (что фьючерсы VIX шортят) в качестве доказательства беспечности участников рынка, а затем – уже в качестве доказательства того, что они готовятся к кризису. Иначе говоря, один и тот же факт доказывает в его теории прямо противоположные вещи.

Кроме всего прочего, совершенно необъяснимым в рамках теории остается следующее: а зачем вообще обрушивать рынки, если они прекрасно обрушиваются сами? Причем регулярно – примерно каждые десять лет. И сейчас по всем признакам уже самое время.

Наконец последнее. Когда начнется кризис, плохо будет абсолютно всем: и бизнесу, и финансистам. Сжатие рынков сбыта, как внутреннего, так и внешних, провальные годовые отчеты, в том числе из-за бай-бэков на балансы компаний, что массово практикуется в США, банкротства – все это не слишком приятные удовольствия. Вообще, это разделение на финансистов и промышленников по принципу: для одних обрушение плохо, для других хорошо, мне кажется странным. У любой компании есть владельцы и инвесторы, и это их в первую очередь затронет обвал фондового рынка, так что это никак не может входить в их интересы. Не входит это и в интересы менеджмента. А в чьи тогда входит? Да ни в чьи. Если только эти заговорщики Роджерса не самоубийцы.