Задорнов: точки роста банковской системы (лекция)

12-12-2016, 09:38. Разместил: Редакция ОКО ПЛАНЕТЫ

Задорнов: точки роста банковской системы (лекция)

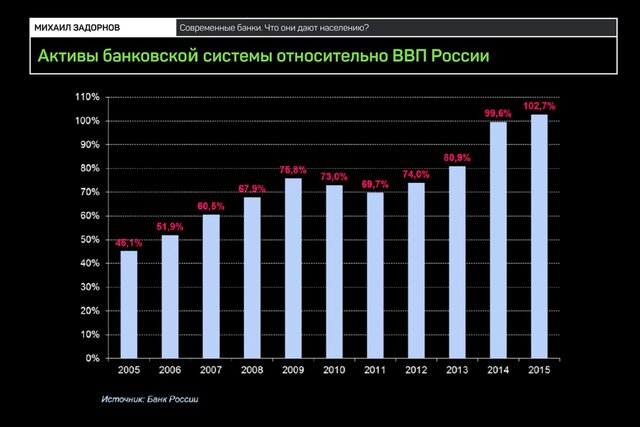

Российский ВВП после бурного роста в конце нулевых начал буксовать, в то время как банковский сегмент продолжал стремительно развиваться. В результате мы видим однозначную статистику: десять лет назад вес активов кредитных организаций был вдвое меньше объема экономики, сегодня он приблизился к 100%.

Этот тренд никуда не денется вне зависимости от того, в кризисное время мы живем или нет.

Михаил Задорнов считает такие показатели вполне закономерными. Если грубо поделить банковские системы на два типа: "англосаксонский" и "континентальный", то Россия гораздо ближе ко второму. В рамках первого, например, в США гораздо большую роль играет фондовый рынок, который откусывает часть пирога, снижая вес банков. В континентальной системе банки правят бал.

М. Задорнов

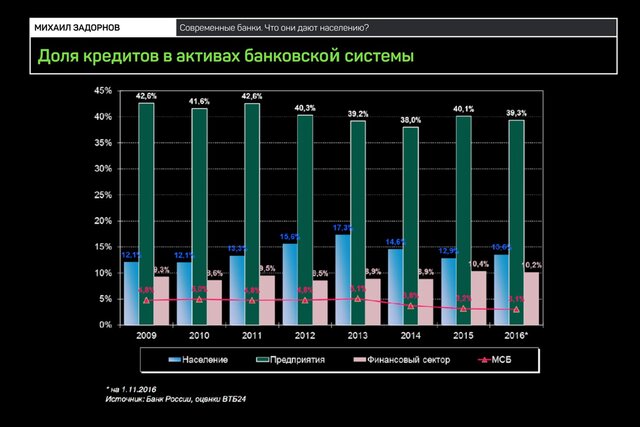

"Мы продолжаем развиваться по такой европейской модели, и для меня очевидно, что где-то лет через десять мы увидим вот вместо 100% этого соотношения где-то, наверное, 170-180%. Потому что вы видите, что за последние годы этот показатель, и в силу определенной девальвации рубля и в итоге сближения соотношения банковских активов и рублевого ВВП, мы видим особенно заметный рост в банковских активах".Но определенные тренды все-таки заметны. Спрос со стороны крупных предприятий и финансовых компаний стабильно высок. К слову, и структура инвестиций крупных предприятий в свой бизнес за 30 лет практически не изменилась. В основном стараются брать деньги из собственных средств, в первую очередь из прибыли.

Пиком спроса на займы у населения стал 2013 г. Еще более четко прослеживается негативная тенденция в области кредитования малых и средних предприятий. До 2013 г. малый бизнес держался неплохо, но затем начал сдавать позиции.

М. Задорнов

"Малый бизнес, он потому и малый, извините, он во всех смыслах, не хочу сказать, что является обиженным в российской экономике, но явно не является приоритетным в российской экономике. Вы видите, что за последние три года, к сожалению, годы последнего экономического кризиса, доля кредитов малому бизнесу, которая держалась достаточно уверенно с 2009 по 2013 годы, упала с 5% до всего 3% в 2016 г. Почему? Дело в том, что два года подряд кредитный портфель бизнеса сокращается на 10%".В будущем стоит ожидать снижения объема кредитования нефинансового сектора и крупных предприятий, а вот население будет брать больше кредитов. В плюсе может оказаться и малый бизнес, но только в случае оживления экономики.

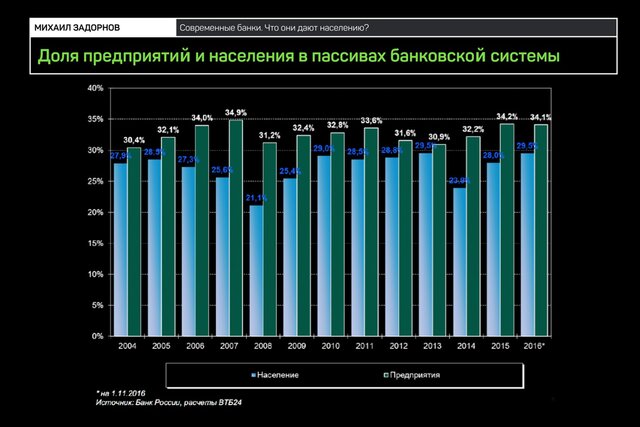

Если посмотреть на график, становится очевидно, что роль предприятий и населения в пассивах банковской системы России примерно одинакова. Девальвация, уменьшение населения - такие факторы могут резко повлиять на интерес населения к банковским услугам, но в итоге, даже в срочном порядке забрав свои деньги, они вскоре приносят их обратно.

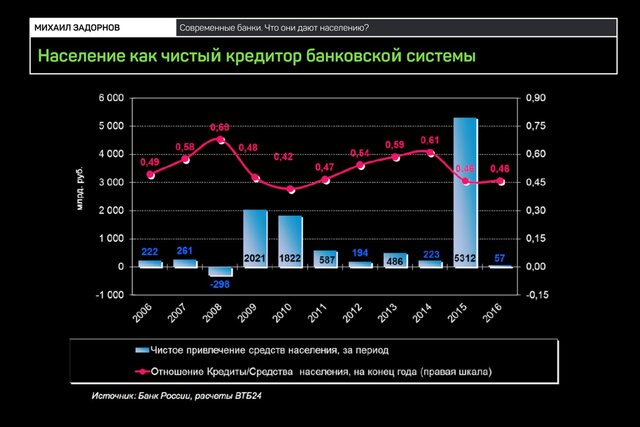

Интересная особенность российской системы - "депозитное донорство". Население из года в год выступает постоянным поставщиком дополнительной ликвидности для банков и гораздо меньше потребляет, чем добавляет.

М. Задорнов

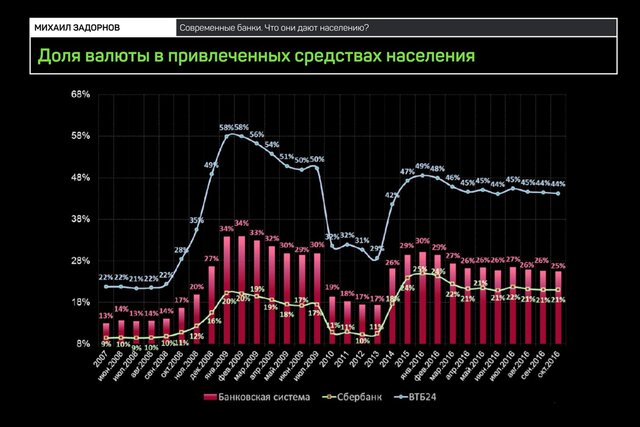

"Бум не бум кредитный, но каждый год люди больше добавляют депозитов, чем берут кредитов в российских банках. В пятнадцатом году почти на 5,5 триллиона рублей увеличился разрыв между остатками на счетах и приростом кредитного портфеля. То есть этот донорский взнос в банковскую систему, он составил более 4 трлн рублей за один 2015 год".Отдельного внимания заслуживает вопрос валютных депозитов. Население часто использует их как способ хеджирования рисков. Деньги перекладывают в валюту в момент кризиса, но, опять же, достаточно быстро возвращаются к рублю в период стабильности курса. Стабильным можно назвать и последний год. После резких скачков и повышенной волатильности рубль ведет себя достаточно спокойно. Ну а самый маленький объем валютных депозитов наблюдался в 2012 г. Можно предположить, что всплеск интереса к валютным депозитам в будущем будет подпитываться волатильностью курса. Если же будет стабильность, деньги будут хранить в рублях.

У разных банков доля валюты в привлеченных средствах населения также разнится. У Сбербанка она традиционно мала, а у "ВТБ 24" - высока. Дело в уровне дохода клиентов. Более состоятельные люди гораздо охотнее несут деньги на валютные депозиты. Этот тренд может изменить еще 5-7 лет более-менее устойчивого курса.

Раз российская банковская система работает по "континентальному" принципу, возникает вопрос: каков запас потенциальной энергии в области кредитования? Дискуссию на эту тему банкиры часто ведут с Центробанком. Но можно и посмотреть на примеры других стран, чтобы понять, чего ждать нам.

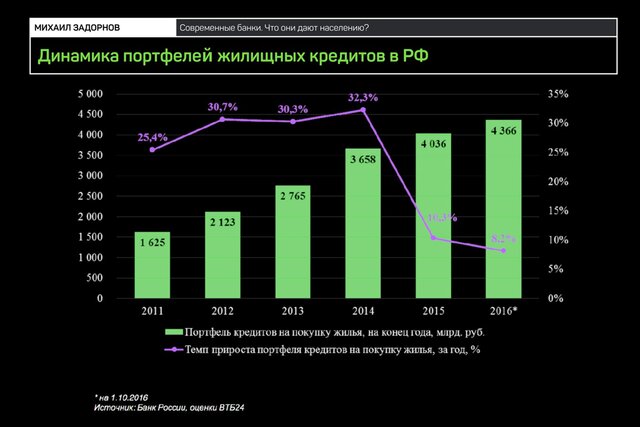

На самом деле наша страна движется в общем тренде крупных развивающихся государств. Общая закредитованность и у нас, и, например, в Турции, сравнительно низка. В то же время наблюдаются тенденции к росту. Важная особенность России - слабо развитый ипотечный сегмент. Даже по сравнению с другими крупными развивающимися странами, что уж говорить о европейских, в активах банковской системы ипотека занимает менее значимую позицию.

М. Задорнов

"30% всех сделок с недвижимостью на территории Российской Федерации осуществляется с помощью ипотечного кредита. И мы абсолютно уверены, что вместе с постепенным снижением ставок, вместе с доступом все большего числа людей к этому рынку, конечно, доля сделок, совершаемых с ипотекой, и объем этого рынка будет расти. В следующие десять лет ипотека будет основным драйвером банковского рынка в России".М. Задорнов

"Российское население сбросило с себя за два года кризиса значительную долю долговой нагрузки и, в принципе, готово принимать новый долг. И этот долг, он будет в пределах разумного, его можно будет сопоставить с другими развивающимися рынками".Объем просроченных кредитов в последние годы несколько вырос как у населения, так и у предприятий. Более того, эти показатели выше, чем после кризиса 2008 г. Однако Михаил Задорнов уверен, что ситуация в сфере кредитования населения будет улучшаться, а вот в корпоративной сфере просроченной задолженности будет больше. Причина в охлаждении рынка кредитования предприятий и росте розничного сегмента.

Интересная ситуация сложилась на рынке автомобилей. Спрос на новые машины продолжает падать, а интерес к автокредитам в целом в России всегда был низок. В результате получается двойной удар, но в то же время растет рынок подержанных авто, объем которого уже достиг 7 млн. И этот тренд, предсказывает М. Задорнов, сохранится в ближайшие несколько лет. Но в будущем именно авторынок вслед за ипотекой станет одной из точек роста кредитного сегмента.

Глава "ВТБ 24" также рассказал о стереотипе, согласно которому банки безумно рентабельны. И рассмотрел его с двух сторон. По сравнению с европейскими кредитными организациями отечественные действительно демонстрируют более высокую маржу. Но пик рентабельности банки прошли в 2005-2006 гг., тогда 22% составляла рентабельность капитала, в кризис она падала практически до нуля, в этом году она вернется в район 12-13%.

Подробнее: http://www.vestifinance.ru/articles/78771

Вернуться назад