Догадываетесь, что означают эти графики?

26-03-2016, 13:49. Разместил: Редакция ОКО ПЛАНЕТЫ

| Автор: Майк Уитни

Оригинал публикации: Can You Figure Out What This Chart Means? Как вы думаете, что означает этот график?

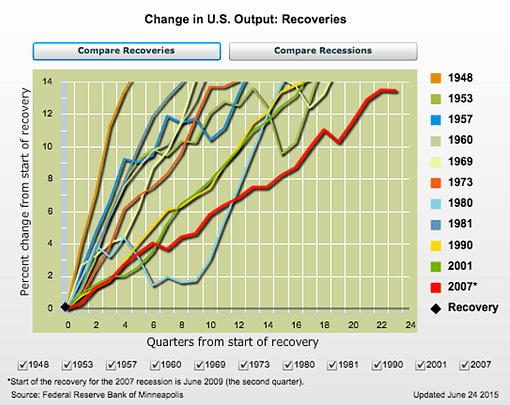

"Состояние экономики после рецессии хуже, чем мы думаем", "Форчун". Он показывает, что американская экономика – в конвульсиях самого паршивого восстановления со времён Второй Мировой войны. "Но как такое может быть", спросите вы. В конце концов, разве Федрезерв не удерживает почти нулевые процентные ставки на протяжении семи лет, в то же время закачав в финансовую систему в целом более чем 4 триллиона долларов? Ага, конечно, он так и сделал, однако его так называемому "монетарному стимулу" не удалось вытащить экономику из депрессивного состояния или привести её к устойчивому росту, обещанному Федрезервом. Вместо этого с 2009 года американский ВВП с трудом дотягивает до 2.2%, что гораздо ниже средних 3.6% в предыдущие 60 лет. Итого: нет шансов, что экономика выйдет из предыдущей долговременной стагнации, если лица, принимающие решения, в корне не изменят свой подход. Вот картинка, иллюстрирующая "рукоделие" Федрезерва, из статьи в журнале "Форчун". Взгляните:

"Форчун":

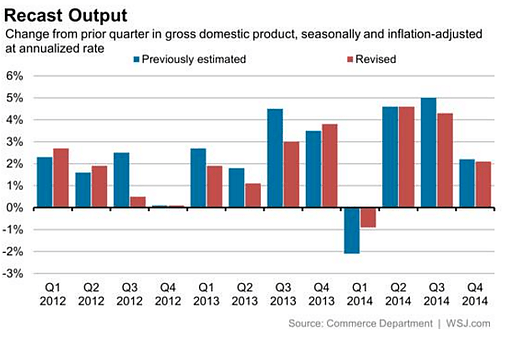

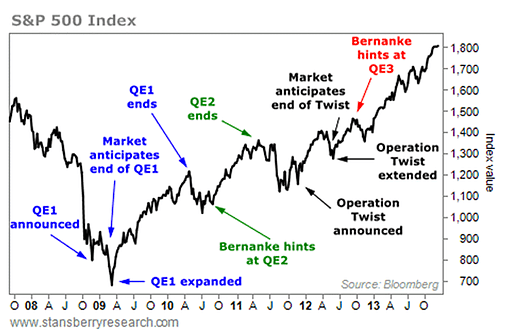

Верится с трудом, не так ли? Трудно поверить, что Федрезерв может закачать больше 4 триллионов долларов в финансовую систему и даже не достичь своего же целевого показателя инфляции в 2%? Как это может быть возможным? Я думал, что больше денег означает большую инфляцию? Я ошибался? И да, и нет. Видите ли, политика Федрезерва ДЕЙСТВИТЕЛЬНО создала инфляцию, но инфляцию не того вида, которая ускоряет обороты активности. Что создал Федрезерв, так это инфляцию активов, вздувание стоимости акций и ценных бумаг, что в итоге ведёт к финансовой нестабильности и болезненным периодам коррекции. Индекс S&P с 2009 года более чем удвоился, а Доу-Джонс фактически утроился. Стоимость акций резко скакнула вверх, в то время как спекулянты с Уолл-стрит рванули во все тяжкие. Это только лохи-работяги не выиграли ничего от политики Федрезерва, потому что ни цента из этих денег не просочилось в реальную экономику, в которой они могли сделать какое-то добро. Вместо этого деньги застряли в финансовой системе, где они накачивают один гигантский пузырь за другим. Вот как денежная накачка со стороны Федрезерва выглядит на бумаге:

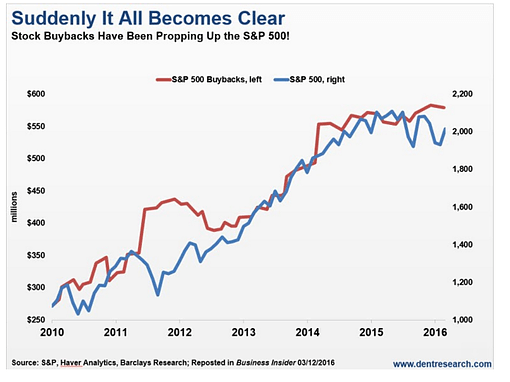

Источник: MarketOracle.co.uk Видите, как чёрная линия идёт вверх с каждым новым раундом QE? Вот как работает эта политика. Богатые богатеют, в то время как трудящиеся пытаются выкарабкаться, когда сокращаются рабочие часы, становится всё более паршивой зарплата, всё дороже здравоохранение и обнуляются пенсионные сбережения. Стоит ли удивляться, что Бенни Сандерс так воспылал? Так вот, если вы повнимательнее посмотрите на график, то увидите, что Федрезерв прекратил закачивать деньги в систему в октябре 2014 года, около полутора лет назад. С этого времени акции постепенно росли, а это предполагает, что сегодняшние цены точно отражают веские фундаментальные факторы, стоящие за этим. Но кто-нибудь на самом деле в это верит? На самом деле, нет. Все думают, что стоимость акций – это пузырь. Действительно, Федрезерв не может даже упомянуть слово "ужесточение", чтобы не отправить рынки в нокдаун. Например, в декабре – после нескольких месяцев намёков о своём намерении поднять процентные ставки на жалкие 25 базисных пунктов – Федрезерв поднял процентную ставку на полпроцента, на целый процентный пункт ниже текущего уровня инфляции (что означает, что Фед фактически субсидирует заимствования). И даже при этом рынки пережили предынфарктное состояние, которое уронило фондовый рынок в самое худшее начало года за всю историю. Почему? Потому что все знают, что эти цены – фэйк. Это всего лишь "пена" от нулевых ставок и QE, каждый бит из них. И дна ещё нет, вот почему Федрезерв так встревожен: если рынок сделает внезапный разворот и цены акций начнут резко снижаться, никто не может предсказать, где они остановятся. Мы увидим "крах столетия", который произойдёт всего за несколько недель. Никто на самом деле в точности не знает. Несколько недель назад была опубликована блестящая статья на эту тему на Yahoo, под названием "Федрезерв вызвал повышение фондового рынка с 2008 года в целом на 93%". По словам экономиста-аналитика Брайана Бэрньера стоимость акций достигла стратосферных высот, потому что "Федеральный резерв предпочёл наводнять финансовый рынок долларами, скупая долговые обязательства". Хорошо, но если Федрезерв отвечает за 93% этого ралли, тогда насколько должны будут упасть акции, прежде чем их стоимость начнёт отражать реалии? Несомненно, упадут они очень намного больше, чем кто-нибудь даже может вообразить. Вот почему Федрезерв НЕ ПРОДАЛ и, вероятно, НЕ ПРОДАСТ ничего из его активов в 4.5 триллионов долларов, находящихся в настоящее время на его балансе. Он слишком боится, что инвесторы посчитают это знаком, что Федрезерв прекращает свою поддержку рынков, а это запустит порочный круг панических распродаж. Другими словами, Федрезерв собирается оставаться со своим раздутым балансом до Судного дня, если не дольше. Но вернёмся к нашему первоначальному вопросу: почему стоимость акций продолжает подниматься всё выше, когда Федрезерв прекратил свои операции по денежной накачке ещё в 2014 году? Ответ: обратный выкуп акций. Изучите вот этот график, который я обнаружил на "Contra Corner" Дэвида Стокмана. Он помогает проиллюстрировать, как растут акции, не из-за сильных фундаментальных причин, а потому что руководство крупных компаний много заняло на рынке долговых обязательств, чтобы выкупить обратно акции собственных компаний. Всё правильно, боссы крупных корпораций залезают в долги, чтобы стимулировать рост цен своих акций, с тем, чтобы иметь возможность снимать сливки обильных прибылей в виде вознаграждений руководящим работникам. Можете убедиться:

"График дня: абсолютная корреляция - обратный выкуп акций и S&P 500, с 2010 года", Contra Corner. Вот что подталкивает рынок вверх. Не дутые данные о количестве рабочих мест, не поддельные цифры восстановления строительной отрасли, и уж конечно не уверенность Йеллен в каком-то восстановлении. В основе всего этого – дешёвые деньги, финансовый инжиниринг и мошенничество. Это о сегодняшнем фондовом рынке в двух словах. А теперь посмотрите на эту шокирующую информацию из "Блумберг":

Акций на 165 миллиардов долларов в этом квартале превращаются в 880 миллиардов долларов в год. Это огромные деньги, которых достаточно, чтобы толкать рынок вверх, пока розничные инвесторы не посчитают, что момент настал, и не начнут продавать. И розничные инвесторы продают. Согласно последнему отчёту "Бэнк оф Америка" (приведено на Zero Hedge):

"SELL. SELL. SELL". ПРОДАВАЙ. ПРОДАВАЙ. ПРОДАВАЙ. Похоже на то, что единственные, кто не направляются на выход, это боссы больших корпораций, которые хотят сделать последний крупный хапок, прежде чем рынок скажет "прости-прощай". Вот ещё из "Блумберг":

"Единственный спрос"? Вы имеете в виду, что единственный, кто покупает эти дрянные акции – это компании, которые их и выпускают? Так и есть, и вы можете обвинить во всём этом любезных приятелей из ФРС. Если бы они не выступали за нулевые процентные ставки Федрезерва и 4 триллиона долларов QE, этой последней волны самоубийственных спекуляций никогда бы не случилось. Давайте посмотрим правде в лицо, если бы процентные ставки были нормальными, у топ-менеджеров не было бы возможности занимать деньги на выкуп акций собственных компаний. Это было бы попросту слишком дорого, поэтому этой проблемы просто бы не существовало. Дешёвые деньги создают пузыри, а производитель № 1 дешёвых денег в мире сегодня, конечно, как вы догадались, Джанет "Фрекинг" Йеллен. Так какова же конечная цель всего этого, чего на самом деле хочет добиться Фед? Конечно, после того, как он семь лет делает одно и то же, снова и снова, Федрезерв не ожидает другого результата, не так ли? Нет, конечно же. В конце концов, Федрезерв отнюдь не безумен. Федрезерв хорошо знает, что делает. Он знает, что его денежно-кредитная политика это "политика дешёвых денег", и она не окажет влияния на создание рабочих мест, бизнес-инвестиции или рост экономики, точно так же, как он знал, что QE не будет увеличивать инфляцию, поскольку сдерживается рост зарплат. Он это знает, поскольку видит те же результаты в каждой стране, где пытались сочетать дешёвые деньги и меры жёсткой экономии. Учтите, что центробанковская клика реализовывала одну и ту же программу в Великобритании, ЕС, Японии и США. В каждом случае политический класс ставил демпфер на рост (сокращая государственные расходы), в то время как ЦБ закачивали триллионы в финансовую систему. И результат оказывается в точности такой, как и следовало ожидать; класс инвесторов зарабатывают миллиарды, пока экономика чахнет на подсосе. Какие ещё доказательства вам нужны? Как мы говорили, этот феномен не ограничен одной Америкой. Это глобальная перестройка доминирующих западных экономик, уход от демократической модели, где политику определяет представительные органы власти. Новый порядок представляет собой фундаментальные изменения в политической экономии, экономики, которая в настоящее время обслуживает исключительные интересы верхушки одного процента. Добро пожаловать в Прекрасный Новый Мир Федерального резерва. Ключевой момент здесь для элит "глубинного государства" – тех, кто контролирует весь аппарат, стоящий за ширмой центробанков – это инфляция. Пока инфляция остаётся низкой, центробанки могут продолжать перекачивать богатство магнатам, стоящим наверху. Вот почему экономике нельзя давать расти, потому что, если экономика растёт слишком быстро и всё больше людей находят работу, тогда давление зарплат продолжает расти, что вынуждает центробанки поднимать процентные ставки. Элиты не могут этого позволить, потому что более высокие процентные ставки угрожают подорвать их кормушку лёгкой наживы. Поэтому экономика должна быть придушена с помощью жёсткой экономии, так, чтобы сверх-богатые могли загребать больше прибылей для себя. Вот почему экономика будет оставаться погрязшей в депрессивном состоянии в обозримом будущем. Это политика. Это скрытый мотив, стоящий за жёсткой экономией. Что не имеет ничего общего с озабоченным нытьём насчёт государственного долга или растущего дефицита. Это чепуха. Речь идёт о борьбе с инфляцией, с тем, чтобы олигархи получали всё больший кусок пирога. Конец истории. Как уже сказано выше, Федрезерв прекрасно знает, что делает, точно так же, как центробанки прекрасно знают, что делают. Понять это нетрудно. Всё это довольно просто, но коварный план – перестроить экономику так, чтобы горстка неприлично богатых плутократов пришли к контролю всего. Это главная цель. Они хотят получить всё. Так что же нам делать, чтобы развернуть это вспять? К сожалению, тут я в тупике. |

|

| Источник: Полисми | |

Вернуться назад