Греция, дефолт, ЕС и политэкономия

2-07-2015, 08:36. Разместил: Редакция ОКО ПЛАНЕТЫ

Греция, дефолт, ЕС и политэкономия

Относительно дефолта Греции – предоставим слово профессионалам, участникам финансового рынка, раз речь идет о финансах. Слишком много и всякого пишут, но голос людей, понимающих суть происходящего, не доходит до обычных людей, много спекуляций, популизма, ура-патриотизма и прочего. Выбрал самое ключевое из обзоров со своими дополнениями и комментариями. О сложном - просто.

Первое и самое важное, чтобы внести ясность о произошедшем вчера (по американскому времени) - Международный валютный фонд (МВФ) сообщил, что Греция не вернула в установленный срок (30 июня в 18-00 по времени Нью-Йорка) 1,54 млрд. евро, став первой развитой страной, допустившей просрочку по долгам перед этой международной организацией. Директор по связям Джерри Райс сообщил:

«Подтверждаю, что платеж в размере 1.2 млрд. SDR или примерно 1.538 млрд. евро не был получен сегодня. Греция теперь в «просрочке платежа» и сможет получить финансирование МВФ, когда платеж будет получен. Мы также получили просьбу от Греции продлить срок погашения, которую рассмотрит наш исполнительный совет».

Данное событие является техническим дефолтом, не более, и вот почему. Глава МВФ Кристина Лагард может в течение 30 дней! сообщить совету Фонда о пропуске срока платежа. Именно данное заявление Главы МВФ является официальным объявлением дефолта страны. Так что, реальный дефолт ещë не произошел, и торг с Грецией может идти и дальше. К слову, было сообщение, что Ципрас принял основные условия кредиторов: Премьер-министр Греции Алексис Ципрас не выдержал давления кредиторов и решился на сделку, сообщает Financial Times, см.: http://ktovkurse.com/recommend/kreditory-dozhali-greciyu-cipras-poshel-na-sdelku

Не стал бы делать поспешные выводы с сылкой на американский источник – время покажет. Торг и борьба продолжаются, и пока формально дефолт Греции не состоялся. К примеру, приведу слова представителя ЕЦБ Новотны:

«это не дефолт ещë, а всего лишь задержка выплаты. Отказ Греции от предложения Тройки лишает Греческие банки ликвидности со стороны ЕЦБ»

А вот международные рейтинговые агентства, чьи рекомендации учитывают инвесторы и участники финансовых рынков, считают дефолтом пропуск платежа частным кредиторам.

*S&P понизило рейтинг греческих банков до CCC-.

*S&P понизило рейтинг 4 банкам до SD — выборочный дефолт.

*S&P считает неизбежным дефолт греческих банков в течении следующих 6 мес.

На фоне дальнейших препирательств сторон международное рейтинговое агентство Fitch Ratings во вторник снизило долгосрочные кредитные рейтинги Греции в национальной и иностранной валютах с "CCC" до "CC". Прогноз изменения рейтингов - "негативный".

В сухом остатке пока ничего серьëзного не произошло. Оно может быть в будущем – неплатеж Греции по кредиту МВФ и дефолт повлекут за собой дефолт по обязательствам Греции перед Европейским фондом финансовой стабильности на сумму € 131 млрд, а это сумма достаточно серьезная.

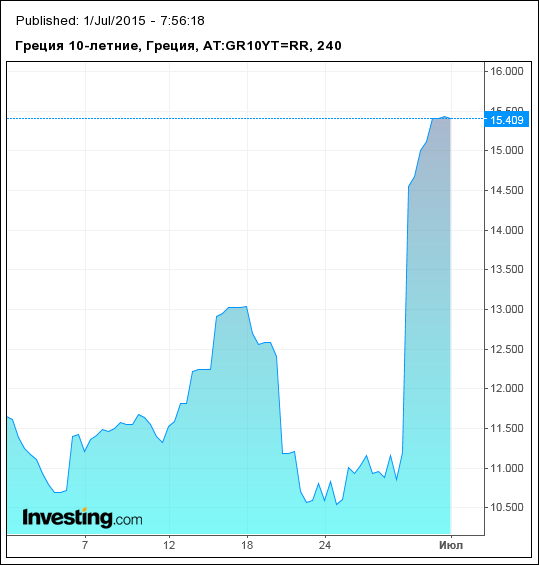

Пока что реакция фондовых и финансовых рынков как раз свидетельствует о спокойствии финансового сообщества, и это важнейший индикатор событий вокруг Греции. В этом плане показательна динамика доходностей 10-летних облигаций Германии и США. В период кризисных ситуаций именно данные облигации являются убежищем, и в данные бумаги входит крупный капитал вследствие чего резко падает доходность облигаций Германии и США. Ничего подобного сейчас не происходит. Доходности остальных стран, прежде всего проблемных, при кризисе растет - потому что из них выходят (продают) инвесторы. Кто показал рост доходностей, так это 10-летние облигации самой Греции. Первый график – реакция на информацию от МВФ.

Видно, как резко выросла доходность по факту события. Но вот другой график, доходность за несколько лет.

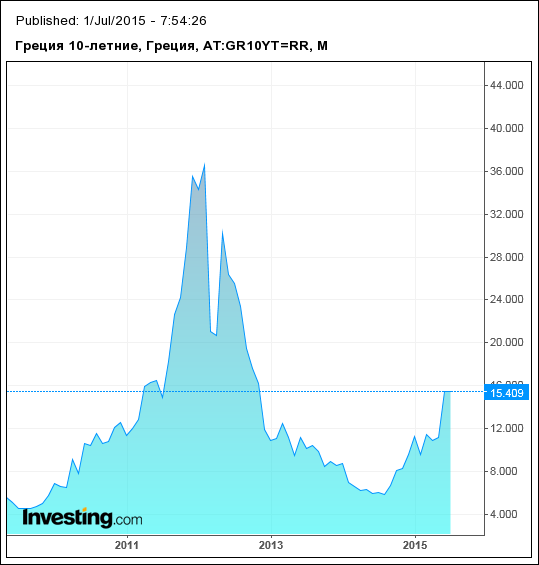

Как видим, самый пик роста доходности пришелся на «первый греческий кризис» в 2011-2012 годах. Стоит следить именно за этим графиком в будущем. Движение к абсолютным максимумам прошлого станет показателем серьезности кризиса в Греции.

Сейчас изменение динамики ключевых гособлигаций указывает на то, что инвесторы не испытывают нервозность. Помимо разобранных гособлигацией следует обратить внимание, что всплеск доходностей по греческим гособлигациям не сопровождается сопоставимым движением в других периферийных бумагах еврозоны: Испании, Португалии, Италии. И для этого есть основания. За прошедшие годы финансовое сообщество подготовилось к новой фазе греческого кризиса:

в 2008 г. европейские банки держали греческих облигаций почти на €300 млрд, в 2011-м снизили объем до €120 млрд., а сейчас этих облигаций на их балансе всего на сумму около €30 млрд. (данные Danske bank). Около €205 млрд. долга скопилось у официальных институтов, прежде всего у МВФ и Европейского фонда финансовой стабильности.

Но уж МВФ и ЕФФС как-нибудь справятся, главное, что частная банковская мировая система «не заражена токсичными активами» в виде облигаций Греции. Риска «заражения» от Греции на частном рынке госдолга почти нет, или, по крайней мере, он значительно меньше, чем три-четыре года назад. В данной связи показательна спокойная динамику пары евро-доллар, почти не реагирующей на греческие переговоры: инвесторы сильно не беспокоятся по поводу возможного дефолта Греции. И это огромный плюс для Европы и ЕС.

Один не маловажный момент. Доля Греции в ВВП Евросоюза составляет всего лишь 2-3%. Данный мизер не может реально повлиять на курс евро и будущность ЕС. Тогда почему такая нервозность ряда еврочиновников и политиков? Ларчик открывается просто.

Вслед за Грецией о своей не платежеспособности могут объявить Испания, Португалия, Италия. А их долг огромен и превышает собственные ВВП в два и более раз! Недавно была подсчитана полная сумма мировых долгов: $223 трлн. Для сегодняшнего финансового олигархического мира жизненно важно, чтобы мировой долг продолжал нависать и чтобы он не подлежал ликвидации. Ликвидация означает, что держатели долга будут стремиться обменять долг на наличные деньги. Проблема для мировых центральных банков состоит в том, чтобы поддерживать долговую тучу и любой ценой избежать шквала ликвидации, то есть, не должно быть никаких побуждений избавляться от облигаций в обмен на наличные.

Показательная порка и ломка греков, решившихся отказать от долга, должны стать уроком дисциплины для Португалии, Испании и Италии. Мировое финансовое закулисье не может допустить повторение греками опыта Исландии по отказу от своих долгов, - о Исландии см. http://cont.ws/post/93200 - иначе вслед за Грецией последуют иные страны и современная система наживы рухнет. Вот и всë, и достаточно просто. Политэкономия в чистом виде, и ничего более.

Для самой Греции выход из еврозоны является благом. Выход из еврозоны для греков будет означать переход на собственную валюту, драхму. Еë сначала ожидает резкая девальвация, покупательная способность населения пострадает колоссально, греческие активы обесценятся, вспомните дефолт в России 1998 г. Но впереди будет перспектива выхода из кризиса. Такие экономисты, как Стиглиц правы: чтобы вытащить греков из той ситуации безысходности, в которой они сейчас находятся, нужно не поднимать до бесконечности налоги, урезать социалку и увеличивать безработицу. Грекам, как воздух нужна своя валюта. Сильная девальвация сделает Грецию очень привлекательной для капвложений, нужна отмена большинства налогов, чтобы стимулировать экономический рост. Это возможно только при своей собственной валюте и самостоятельности в понимании национальных приоритетов, а не находясь в зоне евро и во власти чиновников Брюсселя, назначеных крупным капиталом и финасовыми банкстерами. Смогут ли греки выиграть бой с мировым финансовым олигархатом – посмотрим. 5 июля референдум.

Вернуться назад