Пузыри надуваются — работаем на ноль

9-04-2015, 14:23. Разместил: Редакция ОКО ПЛАНЕТЫ

Ситуация на мировом финансовом рынке кардинально не претерпела каких-либо серьезных изменений. Надувание пузырей, а следовательно, и риски остаются неизменными, что противоречит типичному мышлению, отмечает Стин Якобсен, главный экономист SaxoBank.

Для многих инвесторов впервые в жизни нулевой или никакой доход от своих вложений теперь выглядит выгодной сделкой, отмечает на презентации квартальной стратегии главный экономист Saxo Bank Стин Якобсен. На самом деле, ожидаемая нулевая сделка может оказаться выгодной даже для инвесторов фондового рынка, если мы когда-нибудь снова вернемся к нормальному бизнес-циклу, а не будем продолжать играть в эту игру "продлевай и притворяйся", оттягивая время и избегая реформ и ответственности. Получается, что на сегодняшний момент ноль является главным экономическим рецептом для государственных деятелей и политиков. Если они ничего не будут делать в течение следующего десятилетия, реальная экономика сама позаботится о всех наших проблемах. Это, конечно, противоречит типичному мышлению инвесторов.

В 2015 г. европейская политическая и экономическая структура больше похожа на структуру Советского Союза 1989 г., чем на свободный рынок. Ценой такой экономической системы, основанной не на рыночных отношениях, являются нулевые ожидания роста, прибыли и количества рабочих мест. Хуже всего, что вера в то, что все когда-нибудь нормализуется, находится там же – на нуле.

В нашей экономической модели и политической системе рост прибыли и производства потребителей и работников все еще слишком мал и слишком сильно критикуется, для того чтобы платить компаниям фондового рынка за продажу им продукции. Это связано с рекордно высоким уровнем неравенства и самым низким показателем заработной платы к ВВП за всю историю Соединенных Штатов. Проще говоря, трудно поддерживать рост объема продаж, если ваши клиенты не участвуют в процессе восстановления, отмечает Стин Якобсен.

Следует сделать вывод, что экономическая система, которая не распределяет капитал в сторону наибольших маржинальных затрат на привлечение капитала и которая по- прежнему поддерживает 1% по сравнению с 99%, в конечном итоге пройдет полный цикл до точки, в которой ожидаемый доход по всему вновь будет ноль. Последние восемь лет ничегонеделания, кроме оттягивания времени, защищали фондовый рынок за счет расширения мультипликаторов "цена-прибыль", QE, выкупов, падающей инфляции и отсутствия альтернатив.

Сейчас, в начале 2015 г., мантра остается неизменной: доходность рынка акций выше доходности облигаций, альтернативы акциям нет, низкий уровень доходности заставляет инвесторов переходить с облигаций на акции. Повсеместно правление консенсуса и самоуспокоения, поэтому шаг назад может дать свои плоды.

В итоге мы "либо мы получим от "продлевай и притворяйся" доход в 5-10%, либо коррекцию 25% как награду за сниженный риск", приходит к такому выводу главный экономист банка.

Одним из катализаторов возвращения к реальности может стать переход от нулевых процентных ставок к негативным, который мы наблюдаем в Европе. Сейчас более 35% долга всех европейских государств торгуется с отрицательной доходностью. На днях Швейцария разместила 10-летние евробонды с доходностью минус 0,055%. В настоящее время швейцарские облигации сроком обращения до 11 лет торгуются по ставке ниже нуля. Ряд европейских стран уже размещали такие облигации, но со сроком погашения 5-лет.

В условиях действия "нулевой процентной" модели при отрицательных ставках динамика меняется.

Отрицательная доходность и дефляция понижают потребительский спрос, который составляет 2/3 от показателя фактического роста большинства экономик, и это происходит в то время, когда потребители все еще выводят заемные средства из собственного капитала.

Мы вынуждены ожидать замедления роста выручки как компаний, так и стран, за счет более низких показателей инфляции. Компании будут вынуждены более жестко бороться за рост номинальных объемов, таким образом связывая себя с отрицательной корректировкой при формировании цены на свою продукцию. Конечно, кое-что они себе вернут за счет более низких производственных затрат, но "расти" станет тяжелее. Не забывайте о том, что инфляция играет большую роль в росте выручки. Таким образом, мы проходим весь цикл и возвращаемся к болезненному вопросу о расчете прогноза с нулевыми показателями на все: в течение 2015 г. снижающиеся ожидания роста выручки являются ключевым вопросом в США и отчасти в европейских компаниях, без каких-либо последствий для фондового рынка.

"Ожидаемая нулевая прибыль может оказаться выгодной сделкой даже для инвесторов фондового рынка, если мы когда-нибудь снова вернемся к нормальному бизнес-циклу". Ведущие экономики мира – США и ЕС – начали год с уверенного подъема, но этого оказалось недостаточно, для того чтобы убедить большинство специалистов в устойчивости процесса восстановления.

В то время как рост экономических показателей может указывать на относительно спокойный квартал, первые три месяца этого года были далеки от спокойствия: отказ Национального банка Швейцарии от контроля привязки валюты, начало программы количественного смягчения Европейским центральным банком, продолжающаяся демонстрации терпимости со стороны Федерального комитета по операциям на открытом рынке (ФКООР) и угрозы Греции выйти из еврозоны - все эти факторы способствуют повышению волатильности.

Останется ли хоть что-нибудь для II квартала? Здесь необходимо успокоить любителей волатильности - да, останется, и много всего. Возможно, будет тяжело превзойти то обилие рисков, которое наблюдалось в I квартале, но некоторые наиболее значительные из них останутся актуальными. Канцлер Германии Ангела Меркель и представители других стран еврозоны настояли на соглашении с Грецией на 4 месяца вместо предполагаемых ранее 6 месяцев.

В конце июня греки могут вновь оказаться в тупике и столкнуться с необходимостью заключать новый договор как раз перед многомиллиардным траншем, который планируется провести в июле. Очень удобно для представителей "тройки". Тем не менее моя позиция остается неизменной, и я все еще вижу возможным согласование долгосрочного соглашения в качестве основного сценария. Также на показатели европейской экономики влияют всеобщие выборы в Великобритании, которые пройдут в мае; они обеспечивают дополнительную защиту торговцам английским фунтом стерлингов.

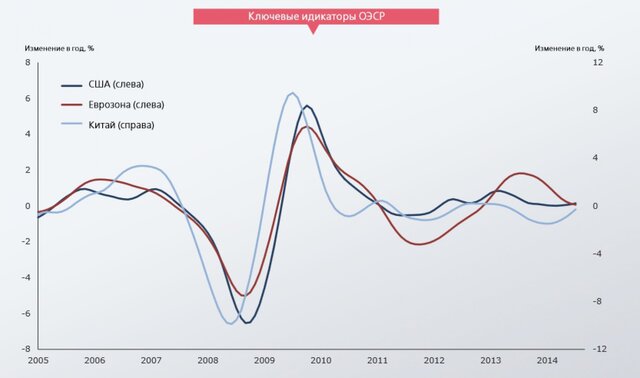

Ключевые индикаторы ОЭСР

Прогнозы и рекомендации

Во II квартале 2015 г. в фокусе нашего внимания лежат сырьевые рынки — рынок нефти и золота.

Восстановление на рынке нефти должно продолжать поиск равновесия между спросом и предложением. Поэтому цены на нефть должны сохраняться на более низком уровне. Нефть марки Brent нашла ощутимую поддержку на уровне около $50 за баррель, чего нельзя сказать о нефти марки WTI. Краткосрочный прогноз не выглядит таким многообещающим. В краткосрочной перспективе котировки нефти будут колебаться в районе $55-60 за баррель. В долгосрочной перспективе котировки могут достичь и $100 на фоне увеличения поставок сырья после отмены санкций в отношении Ирана. В этом случае необходимо понимать, что после $70 становится рентабельной добыча сланцевой нефти. Этот фактор будет сдерживать рост котировок Brent и WTI.

Изменение цен на рынке золота будет зависеть от доллара, доходности американских облигаций и сроках повышения процентных ставок в США. Тенденция, возможно, будет иметь продолжительный характер, что позволяет открывать длинные позиции по золоту.

Дополнительно можно выделить высокодоходные европейские корпоративные облигации и подобные ETF Испании, Португалии и Ирландии.

Инвесторам может быть интересна покупка долгосрочных ценных бумаг Казначейства США, в том числе и через ETF на отсрочке повышения процентных ставок.

Вернуться назад