Кому служит нефть

13-03-2015, 11:36. Разместил: sasha1959

Кто на самом деле играет против цен на нефть? Сколько на самом деле стоит нефть? Независимое расследование

Невидимая рука рынка

В последнее время появлялось очень много мнений в отношении причин резкого изменения цен на нефть. Большинство этих мнений верны лишь отчасти по причине отсутствия независимости. Кто-то играет на понижение цен, кто-то на повышение. Каждый заинтересован либо в том, либо в другом. Чтобы расставить все точки над «i», мы хотели бы провести свое независимое расследование, основанное исключительно на фактах.

Основные мнения, которые мы будем критически рассматривать, указаны ниже:

· Некоторые эксперты утверждают, что цены на нефть катит вниз Саудовская Аравия, чтобы уничтожить сланцевую промышленность США.

· Некоторые считают, что цены на нефть снижаются благодаря США, которые хотят наказать Россию за излишнюю самостоятельность.

· Некоторые считают, что изменение цен на нефть – это действие невидимой руки рынка, которая ставит в соответствие баланс спроса и предложения. Спрос растет медленно, добыча растет быстро.

Наверное, все эти мнения имеют право на существование, поскольку все три фактора с очевидностью в той или иной степени имеют место. Для этого и расследовать ничего не нужно. Но вот какие факторы являются первостепенными, а какие второстепенными – это большой вопрос.

Поскольку экономическая наука выделяет только третий фактор, а первые два сознательно или бессознательно оставляет нераскрытыми, начнем с него. Итак, баланс спроса и предложения изменился не в пользу добывающих организаций. Нефти стало слишком много. Настолько, что уже почти все свободные хранилища нефти заполнены.

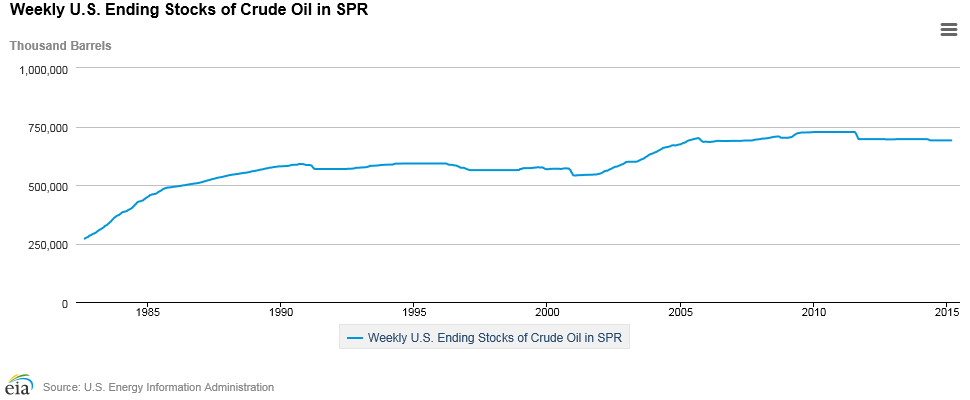

Заметим, что таких мощностей для хранения не так уж много. Самые крупные стратегические запасы нефти находятся в США и составляют около 700 млн. баррелей. Запасы содержатся в четырёх природных подземных хранилищах (соляных куполах) вдоль побережья Мексиканского залива в Техасе и Луизиане. Решение о создании запасов было принято Конгрессом США после нефтяного кризиса 1973 года, когда возникла ситуация дефицита нефти. Наполнение началось в 1975 году. Предполагалось, что в период избытка нефти хранилища будут наполняться, а в период дефицита – расходоваться. Пик резервов за последние 7 лет наблюдался в январе 2010 года – 726,62 млн. баррелей. Минимум наблюдается сейчас – 690,96 млн. баррелей. График изменения стратегических запасов США приведен ниже.

Стратегические запасы нефти США, млн. баррелей, Источник: Агентство энергетической информации США, http://www.eia.gov/dnav/pet/hist/LeafHandler.ashx?n=PET&s=WCSSTUS1&f=W

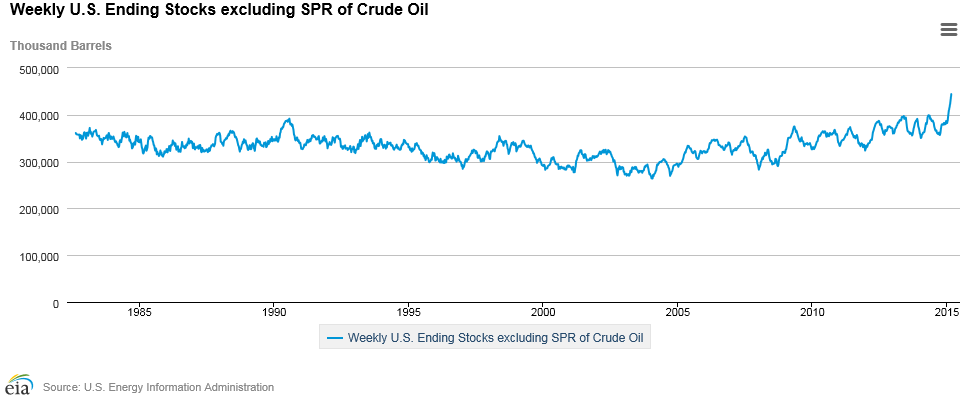

Помимо стратегических запасов нефти существуют еще коммерческие запасы нефти, которые на сегодняшний день примерно в 1,5 раза меньше стратегических. Сейчас они находятся в районе своего исторического максимума и составляют 444,37 миллиона баррелей.

Запасы нефти без учета стратегических запасов нефти, млн. баррелей. Источник: там же.

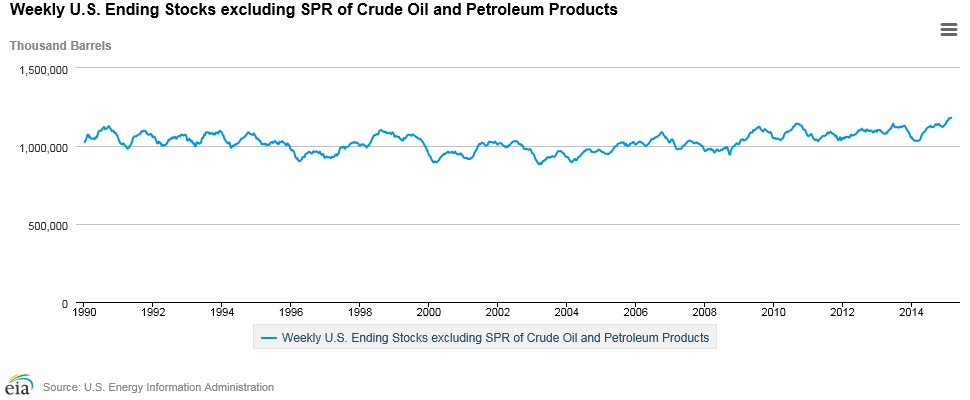

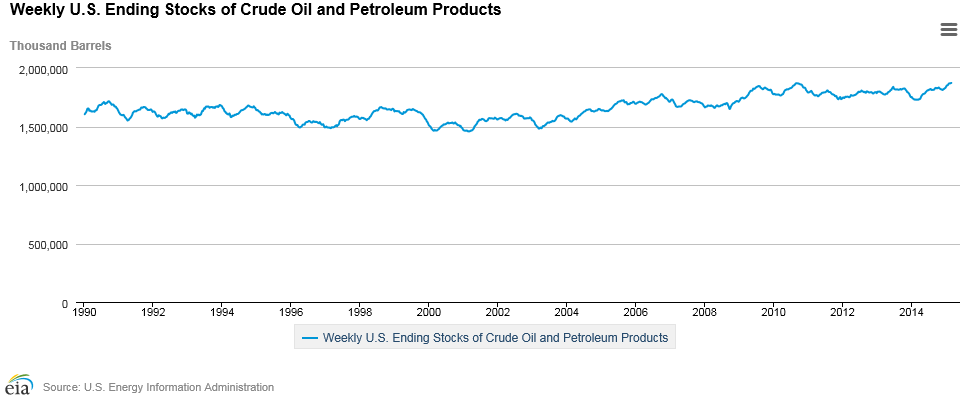

Помимо запасов нефти существуют запасы нефтепродуктов, которые примерно в два раза меньше, чем коммерческие запасы нефти. Общие запасы нефти и нефтепродуктов в США представлены ниже. Как видим, никаких глобальных изменений в совокупных запасах нефти и нефтепродуктов в США за последние 25 лет не произошло:

Запасы нефти и нефтепродуктов в США, исключая стратегические запасы нефти, млн. баррелей. Источник: там же.

Запасы нефти и нефтепродуктов в США, включая стратегические запасы нефти, млн. баррелей. Источник: там же.

Общие запасы нефти и нефтепродуктов в США в последние 25 лет испытывают колебания вблизи отметки 1 700 млн баррелей с амплитудой не выше 10%, что не является существенным для значительного изменения цен на нефть. Стоит заметить, что добыча нефти и потребление нефти и нефтепродуктов за эти 25 лет изменились колоссально, то есть запасы нефти не успевают расти настолько же быстро, как остальные параметры баланса нефти.

Рассмотрим баланс нефти и нефтепродуктов.

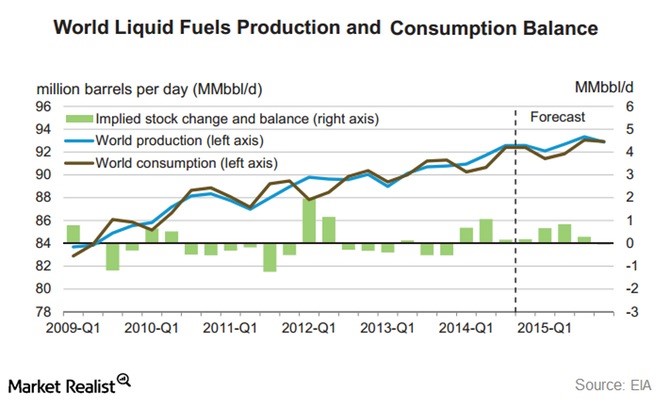

С точки зрения баланса спроса и предложения никаких серьезных изменений за последние годы нет. Бывали годы, когда баланс спроса и предложения был намного хуже, а нефть стоили выше 100 долларов за баррель.

Добыча и потребление нефти/нефтепродуктов. Источник: EIA

Это означает, что довод о «невидимой руке рынка» нам нужно либо исключить полностью, либо оставить ему лишь небольшой процент влияния. Этот довод ограничивается лишь тем фактором, что коммерческие запасы нефти в США сейчас относительно велики. Но если учесть, что в мире потребляется свыше 90 млн баррелей ежедневно, то этих коммерческих запасов хватит всего лишь на 5 дней. Потребление же нефти и нефтепродуктов как росло, так и продолжает расти.

Выходит, что кто-то сознательно врет: вводит в заблуждение все мировое сообщество через средства массовой дезинформации.

Так в чем же дело? Кто играет в эти «грязные игры»?

Игра США против России

Итак, некоторые считают, что цены на нефть снижаются благодаря США, которые хотят наказать Россию за излишнюю самостоятельность.

Если это так, то следует заметить, что данное решение возникло не сиюминутно. В 2010 году США начали резко увеличивать буровые работы на месторождениях сланцневой нефти. За последующие 4 года число буровых установок выросло на 1200 или в 4 раза. США приняли решение агрессивно осваивать дорогую сланцевую нефть.

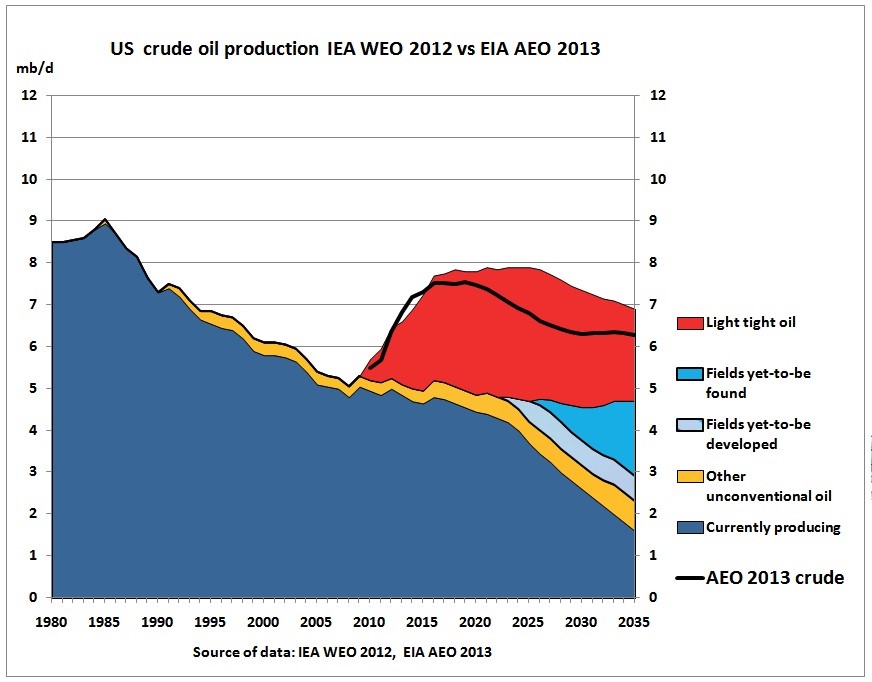

Эффект от такой агрессивной нефтяной политики был, прямо скажем, сомнительным. Этот эффект хорошо характеризует русская поговорка «Палить из пушек по воробьям». Огромные капиталовложения так и не окупились. Рост добычи нефти составил всего 2 миллиона баррелей в день и по прогнозам добавит лишь 1 миллион баррелей к 2025 году, что выведет США на уровень добычи 1985 года!!! Того самого года, когда США уговорили Саудовскую Аравию снизить цены на нефть, чтобы нанести непоправимый ущерб СССР. Последний факт уже никем не оспаривается, информация эта признается, в том числе, самими США.

Исторические данные и прогноз добычи нефти в США. Пик приходится на 2025 год. Источник: IEA, EIA.

Здесь следует отметить, что в 1985 году США самостоятельно развалили свою нефтяную промышленность, с тех пор она так и не смогла достойно оправиться, так и не вышла на уровни добычи времен окончания холодной войны. Потребление нефтепродуктов все это время лишь росло, что привело к невероятному росту цен на нефть. Россия вновь стала сильной, а попытки энергетики США восстановиться напоминают агонию перед смертью.

Прогноз по добыче нефти в США, указанный на графике выше, не учитывает катастрофическое падение котировок нефти и объемов буровых работ за последние недели.

Сланцевые скважины в первый год дают очень много нефти и газа, показатели добычи даже превышают сравнительные характеристики на обычных месторождениях. Потом добыча резко падает, обычно до 80%. Это означает, что при снижении в два раза объема буровых работ, как это произошло сейчас, падение добычи на сланцевых месторождениях через год составит 1 миллион баррелей в сутки.

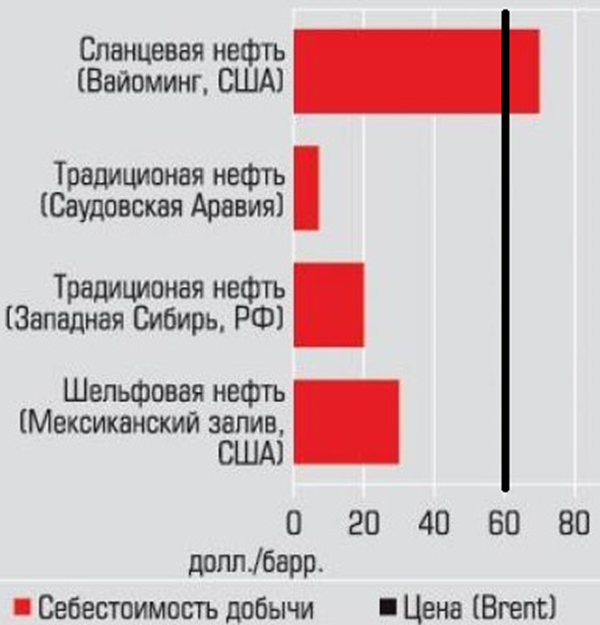

Сланцевая нефть служит сдерживающим фактором значительного роста котировок цен на нефть, но она на сегодняшний день не может служить фактором обвала котировок, так как себестоимость добычи сланцевой нефти превышает 60 долларов за баррель.

Себестоимость сланцевой нефти очень высокая, чтобы воспринимать ее серьезной альтернативой обычной нефти при низких котировках нефти.

К теме экономики сланцевой нефти и организаций отрасли мы еще вернемся в следующей части материала, сейчас же обратимся к теме настоящей части: является ли снижение цен на нефть следствием действий США против России.

В предыдущей части был приведен график изменения стратегического резерва нефти США. Вплоть до 2010 года он непрерывно рос. Максимальный рост происходил с 2001 по 2005 год – с 540,68 млн. баррелей до 700,5 миллионов баррелей. Вторая фаза роста пришлась на 2008 и 2009 годы, когда запасы увеличились до 726 миллионов баррелей. Нефть достигала своих пиков в 2008, 2011 и 2012 году, когда котировки кратковременно достигали от 126 до 148 долларов за баррель.

В 2011 году США перестают играть на повышение нефти. Сначала они перестали увеличивать стратегические резервы. Еще в апреле 2011 года Обама был против распечатки стратегических резервов, тем не менее, позднее в 2011 году он стал их сокращать. В первый раз запасами пришлось воспользоваться во время гражданской войны в Ливии в 2011 году, чтобы сбить рост цен на нефть.

Приостановить рост цен удалось, на протяжении 2011 – 2013 годов нефть торговалась преимущественно в диапазоне 100 – 120 долларов за баррель.

В марте 2012 года Барак Обама и Дэвид Кэмерон в ходе двусторонней встречи в Белом доме обсудили возможность использования нефтяных резервов для снижения цен на нефть. Утверждалось, что рост цен на нефть создает угрозу восстановлению мировой экономики. Кроме того, цены на бензин, которые тогда побили сезонный максимум, оказывали давление на предвыборные рейтинги Барака Обамы. Белый дом стремился показать американцам, что делает все возможное, чтобы проконтролировать расходы на топливо. Чувствительная к таким заявлениям нефть кратковременно опустилась до 90 долларов за баррель, что, вероятно, совершенно случайно совпало с проведением в Москве «Марша миллионов» 6 мая 2012 года, после которого Конгресс США и Freedom House осудили «репрессии против российской оппозиции».

В начале марта 2014 года американский финансист Джордж Сорос предложил Белому дому обрушить цены за счет продажи нефти из стратегического резерва США и таким образом отомстить России за Крым. Эту же мысль вскоре повторил еще один экономист – Филип Верледжер, работавший в семидесятые в американском Минфине. В середине марта 2014 года по решению Барака Обамы США провели «тестовую продажу» 5 миллионов баррелей из стратегического резерва. Это была третья распечатка стратегического резерва.

Пока разговоры о возможной четвертой распечатке стратегических резервов продолжались, количество буровых установок на нефть в начале 2014 года в США выросло еще на 200, достигнув рекордной величины в 1600. В США на тот момент было сосредоточено около половины общемирового числа буровых установок. США целенаправленно продолжили политику агрессивного кредитования и субсидирования добычи сланцевой нефти. Безусловно, это дало мощный спекулятивный фактор для кратковременного обвала цен на нефть.

Таким образом, США, вне всякого сомнения, сыграли и продолжают играть основную роль в падении цен на нефть. Аналитики банков и инвестиционных фондов США продолжают делать прогнозы о возможном достижении котировок нефти 30 долларов за баррель и ниже.

В феврале эксперты Goldman Sachs Group Inc отметили, что тренд возрастания на нефтяном рынке в ближайшем будущем прекратится, и котировки на Нью-Йоркской бирже снизятся до 39 долларов за баррель.

Синхронно с этим кошмарили инвесторов и другие финансовые институты. «В течение следующих нескольких недель запасы нефти будут быстро расти», – указал руководитель отдела биржевых товаров Bank of America-Merrill Lynch Франсиско Бланш. Он также отметил, что поставки нефти в мире превышают спрос примерно на 1,4 млн. баррелей в день. В случае нехватки места для хранения, цены реагируют гораздо более резко, чтобы поправить дисбаланс спроса и предложения. По мнению эксперта, именно это и произойдет в ближайшие недели, и цены на нефть WTI и Brent упадут до 30 долларов за баррель.

Эксперт Citigroup Иван Сзапаковски (судя по всему, поляк по происхождению) также считает, что в течение двух месяцев наземные нефтехранилища будут полностью «забиты нефтью». По его словам, единственным доступным местом для хранения нефти станут плавучие хранилища и танкеры. Citigroup прогнозирует, что цены на нефть упадут до 20 долларов за баррель, прежде чем начать расти вновь.

Поскольку выше было доказано, что эти прогнозы не являются независимыми, более того, не подтверждаются фактами, их нужно воспринимать не иначе, как игру на понижение. Это означает, что инвестиционные позиции данных компаний получат максимальную прибыль в случае снижения цен на нефть. Они сделают для этого все, что от них зависит.

Беспокоит ли их то, что нефтяная промышленность США при этом снова придет в упадок? Что после периода бурного обвала котировок наступит период не менее бурного роста? Нет, ведь интересы политиков, спекулянтов и добывающих организаций далеко не всегда совпадают. И уж спекулянты от этого точно только выиграют, сначала «прокатившись» вниз, а потом – наверх. Они же будут первыми, кто через три месяца сделают прогноз, что в ближайшие месяцы наступит дефицит нефти, и она будет стоить 200 долларов за баррель.

Какую же роль играла в процессе падения нефти Саудовская Аравия? Сколько на самом деле стоит нефть? Об этом в следующих двух частях соответственно.

Авторы: Юрий Белоус, Илья Белоус

| Кому служит нефть, часть 2: Цена на нефть выходит из-под контроля США |

|

Кто на самом деле играет против цен на нефть? Сколько на самом деле стоит нефть? Независимое расследование Интерес Саудовской Аравии

Перейдем к самому распространенному тезису: «некоторые эксперты утверждают, что цены на нефть катит вниз Саудовская Аравия, чтобы уничтожить сланцевую промышленность США».

В феврале 2015 года экс-руководитель Федеральной резервной системы США Алан Гринспен заявил, что Соединённые Штаты одержали победу в «нефтяной войне» с картелем государств-экспортёров нефти OPEC, тем самым поставив вне сомнения факт участия саудитов в нефтяном кризисе. Отказ руководства OPEC от регуляции рынка путем изменения объема добычи «чёрного золота» фактически означает, что контроль за ценообразованием перешел в руки правительства Соединённых Штатов, утверждает Гринспен. Фактически он подтвердил, что США пытались манипулировать ценами на нефть и продолжат делать это дальше.

Нефтедобывающая отрасль США, как показала практика, может рентабельно существовать и при ценах на нефть на уровне 45 долларов за баррель, считает Гринспен. Он напоминает, что объём добычи «чёрного золота» в Америке остался стабильно высоким даже при стоимости в 45 долларов за баррель, которые фиксировались на рынке в декабре 2014 года. Учитывая, что нефтяные скважины сланцевой нефти иссякают гораздо быстрее, чем «традиционные», проектами в этой отрасли легче управлять, они более гибкие, полагает аналитик. Именно поэтому США будут регулятором рынка, а не OPEC с его «неповоротливостью», указал Гринспен.

Кроме того, поводом для обвинения Саудовской Аравии служат реальные факты. В начале января 2015 года в США обанкротилась первая компания, занимающаяся сланцевыми разработками, «WBH Energy». Однако следует указать, что эта компания – очень маленькая, она попала в список организаций, у которых активы и обязательства находятся в диапазоне между 10 и 50 миллионов долларов. Вряд ли это банкротство тогда могло приниматься всерьез бизнес-сообществом.

Однако позже информация стала накапливаться. В середине января 2015 года обанкротилась канадская компания GasFrac Energy Services, которая занималась бурением на сланцевых месторождениях в Южном Техасе.

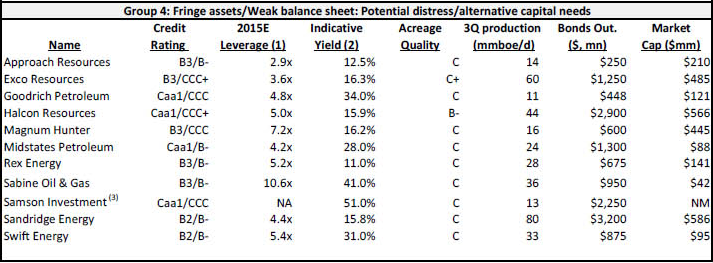

В январе 2015 года Goldman Sachs представил сравнительные данные по компаниям, занимающимся добычей сланцевой нефти, и многие из них попали в наиболее рисковую группу с низким качеством активов и слабым балансом.

Группа предприятий по добыче на сланцевых месторождениях с наихудшими активами. Источник: http://www.zerohedge.com/sites/default/files/images/user5/imageroot/2015/01/GS%20shale%20matrix%202.jpg

В таблице выше представлены 11 компаний, которые в совокупности добывают 0,36 миллиона баррелей в день (колонка 6) и общей рыночной капитализацией почти 3 миллиарда долларов (колонка 8). Им присвоены очень низкие рейтинги, кредитное плечо составило от 2,9 до 10,6 (колонка 3). В результате плохих прогнозов доходность облигаций составила до 51%, что говорит о высокой вероятности дефолта.

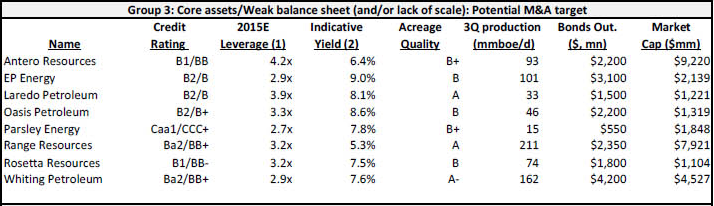

Эти компании все же продолжают оставаться достаточно небольшими. Но под угрозой также компании из другой группы – с кредитным плечом 2,5 и выше. Они расценены, как потенциальная жертва для последующего приобретения по низкой стоимости.

В данную группу попали компании, которые в совокупности добывают 0,74 миллиона баррелей в день. Рыночная капитализация – почти 30 миллиардов долларов. Это уже серьезно.

Прогноз Goldman Sachs сделан исходя из котировок нефти 65 долларов за баррель, нефть WTI торгуется последние месяцы в районе 50 долларов за баррель, то есть намного ниже.

На днях, в начале марта 2015 года, поступило еще одно печальное известие для сланцевых организаций – последняя компания из указанного выше списка, WhitingPetroleum, выставлена на продажу. Выручка организации в 4 квартале составила 696 млн долларов, а убыток – половину от этой суммы, 353 млн долларов. Компания входила в ТОП-5 самых крупных предприятий по добыче сланцевой нефти в США. Эта новость заставляет в корне пересмотреть перспективы предприятий сланцевой отрасли.

Обосновывая участие Саудовской Аравии в нефтяном кризисе, многие указывают на высказывания министра нефти Саудовской Аравии, который не раз оглашал позицию страны по отношению к нынешнему периоду в нефтегазовой отрасли в мире и о ценах на нефть. Позиция Саудовской Аравии и всего ОПЕК заключается в том, что они не будут сокращать добычу и будут вытеснять с рынка всех «неинтенсивных производителей». Тем самым, Саудовская Аравия прямо указала, что она решила устроить демпинг с целью нанесения удара, в том числе, по сланцевой отрасли США.

Данная позиция может считаться безупречной до тех пор, пока мы не вспомним о ряде аргументов, которые умалчиваются сторонниками повесить всю вину на Саудовскую Аравию.

1. Ряд компаний США продолжают успешно страховать риски снижения котировок нефти. Так, одна из крупнейших компаний, указанных выше – Range Resources, как следует из ее отчетности за 4 квартал 2014 года, захеджировала 75% выручки от реализации нефти на уровне 90,57 долларов за баррель. Интересно, какой банк погасит сотни миллионов долларов разницы? Как компания догадалась вступить в достаточно дорогостоящие отношения хеджирования практически всей выручки? Все это похоже на заранее продуманный передел рынка сланцевой нефти.

2. 28 марта 2014 года Обама лично посетил Эр-Рияд и встретился с королем Абдаллой. Официальной целью визита являлось обсуждение вопросов поставки Саудовской Аравией сирийским повстанцам американских переносных зенитно-ракетных комплексов и противотанковых систем. Однако встреча была настолько закрытой, что многие высказали сомнения в искренности официальной повестки. Эти сомнения были весьма обоснованы, ведь после заявлений Сороса накануне о необходимости сокращения стратегических резервов для обрушения экономики России данная мера была использована лишь ограниченно и тогда никакого успеха не имела. Все понимали, что разбазаривание стратегического резерва приведет лишь к кратковременному эффекту. Весьма вероятно, что Вашингтон и Эр-Рияд на этой встрече достигли определенных договоренностей в вопросах нефтяной ценовой политики.

3. Следующий этап переговоров США и Саудовской Аравии пришелся на сентябрь 2014 года. 9 сентября 2014 года Bank of America Merrill Lynch опубликовал доклад, в котором указал, что Саудовская Аравия могла бы снизить цены на нефть в обмен на помощь США в решении ближневосточных конфликтов. Оппонентами Саудовской Аравии выступает Сирия и Иран. Также укрепляются боевики Исламского государства (ИГ). Сразу несколько стран фактически являются в этом регионе горячими точками. Военное сотрудничество США и Саудовской Аравии выгодно для последней. Саудовская Аравия является крупнейшим импортером вооружений в мире, и партнером №1 для США. Всего через три дня последовал визит Джона Керри в Саудовскую Аравию, в ходе которого он указал, что Россия не имеет права продвигать собственные представления о международном праве. Как по указке, в последующие 3 месяца нефть обвалилась в цене в 2 раза. Как говорится, комментарии излишни.

Итак, вина Саудовской Аравии в обвале цен на нефть лишь опосредованная. США смогли донести определенные выгоды для саудитов от временного снижения нефтяных котировок. Взамен наверняка было обещано, что после решения штатами определенных задач цена на нефть значительно вырастет, а доля сланцевой, российской и венесуэльской нефти снизится. Саудовская Аравия имеет свои причины быть недовольной Россией, и эти причины кроются в поддержке режима Башара Асада в Сирии.

Однако вскоре, вероятно, Саудовская Аравия затеяла свою игру, после чего и возникла мысль о «нефтяной войне» с США. Но … Внезапно король Абдалла умер. Это случилось 23 января 2015 года и на момент его смерти приходится минимальное значение котировок нефти WTI – около 44 долларов за баррель. В течение следующего месяца котировки нефти повысились примерно на 10 долларов. Они стали ровно такими, чтобы создать лишь ограниченные проблемы для выживания сланцевого бизнеса США. При этом данный уровень цен по-прежнему создает достаточно серьезные проблемы для арктических проектов в России, для венесуэльской трудноизвлекаемой тяжелой нефти, для Ирана и Исламского государства.

Новый король Саудовской Аравии продолжил предыдущий нефтяной курс, тем не менее, этот курс несколько был откорректирован. За ориентир была взята цена на нефть в 60 долларов за баррель на Brent и около 52 долларов за баррель на сорт WTI. Это позволит дольше держать цену на низком уровне, поэтому эффект будет выше. Резкий обвал котировок привел бы к скупке нефти и нефтяных фьючерсов Китаем и Индией, как это было в декабре 2014 года. От такой политики выиграют экономики Китая и Индии. США при этом получит двойной удар – резкий уход с рынка ряда нефтяных компаний и изменение баланса сил в пользу Китая.

Итак, Саудовская Аравия вряд ли сейчас играет против США. Борьба со сланцевыми нефтедобытчиками является лишь побочной и ограниченной целью, за которой пойдет передел рынка сланцевой нефти в США. Скорее можно говорить о борьбе саудитов со всеми неэффективными нефтедобытчиками, среди которых, как считает Саудовская Аравия, и Россия. В США же вся «грязная работа» проведена, инвестиции в разработку потрачены. Через год на смену небольшим компаниям придут нефтяные монстры, которые снимут все сливки при высокой цене на нефть.

Нам же основной удар, вероятнее всего, предстоит ожидать этой весной. Будет ли он иметь эффект? Маловероятно. После введения плавающего курса рубля России стало практически все равно, сколько стоит нефть в долларах. Курс «плавает» таким образом, что доходы России в рублях практически не изменяются. Цена нефти в рублях колеблется около 3 600 рублей за баррель.

Да, импортные товары подорожали, но и в этом Россия видит для себя немало плюсов, ищет возможности для импортозамещения. Параллельно обсуждаются и уже внедряются проекты по переходу торговли нефти и нефтепродуктами на валюты, отличные от доллара. Тем самым можно будет навсегда покончить с резкими колебаниями из-за экономических и политических спекуляций и с манипулированием США нефтяными ценами.

Безусловно, низкие цены на нефть бьют по нашей экономике. Отрицание этого факта может свидетельствовать лишь о недостатке искренности. Однако при этом важно рассматривать вопрос выживаемости экономики. Так, экономика СССР не выдержала падения цен на нефть как раз по причине того, что падение было долговременным.

Насколько длительным будет очередное падение? Для этого нужно понять – сколько на самом деле стоит нефть.

Сколько объективно стоит нефть?

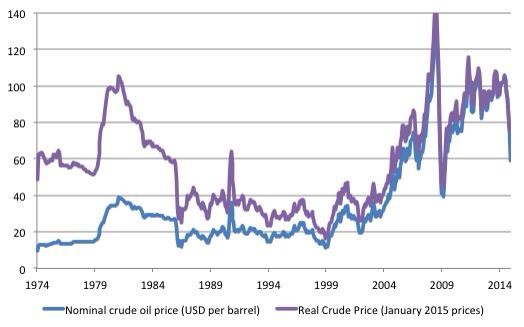

Рассмотрим график ниже, на котором приведены котировки нефти в номинальном и реальном выражении (с учетом инфляции).

Сейчас котировки на нефть ровно такие же, как на момент начала Перестройки Горбачевым. Чтобы окончательно развалить СССР, котировки нефти тогда упали еще в полтора-два раза. По сегодняшним ценам – это до 30-40 долларов за баррель. Такими они держались на протяжении 15-17 лет. Возможна ли такая ситуация сейчас? Пожалуй, нет.

Сегодняшний рост добычи нефти целиком и полностью основан на «сланцевом буме». Но себестоимость сланцевой нефти очень высока. В большинстве стран добыча при уровне котировок нефти ниже 60 долларов за баррель станет нерентабельной. Поддерживать котировки нефти ниже 50 долларов на сорт WTI вряд ли будет возможно.

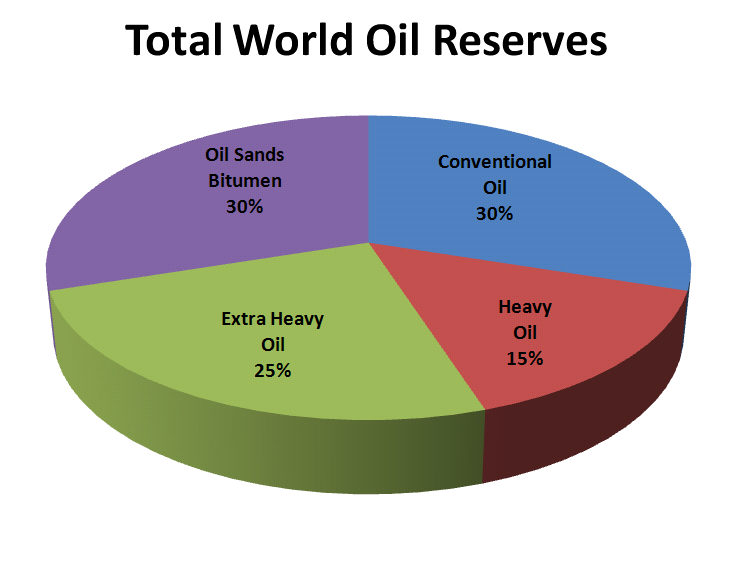

Большая часть запасов нефти на Земле считается трудноизвлекаемой или вовсе нерентабельной для извлечения. Обычная легко извлекаемая нефть составляет лишь 30% от общемировых запасов. 15% – обычная, но трудноизвлекаемая, 25% – крайне трудноизвлекаемая. 30% извлекаемой нефти находится в сланцах. Последняя оценка в настоящее время корректируется в сторону повышения, что практически не меняет ситуацию.

Мировые запасы нефти по состоянию на 2006 год. Источник: Oilfield Review: Alboudwarej et al (Summer 2006)

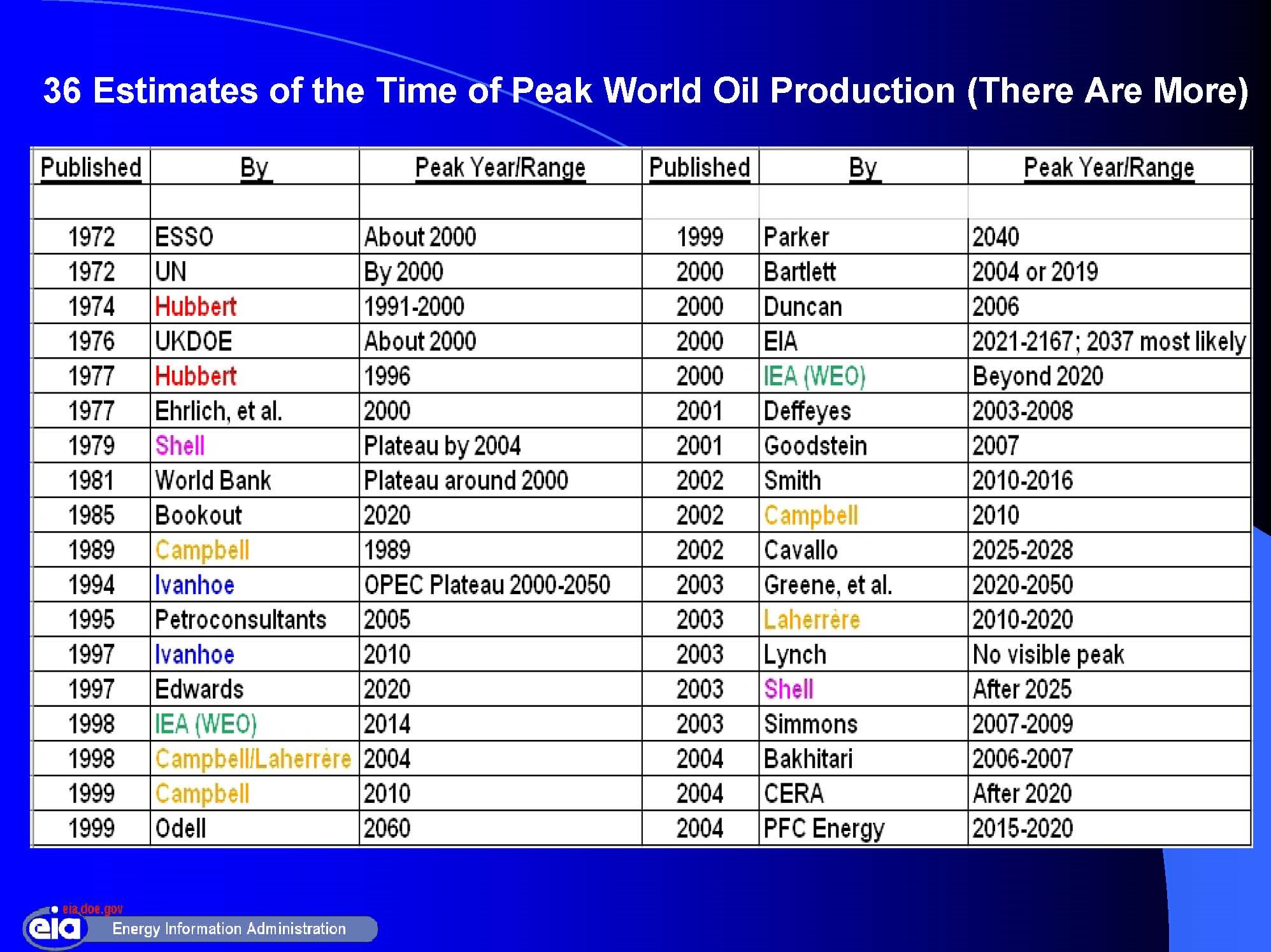

В 1956 году геофизик Кинг Хабберт предположил, что в 2000 году добыча нефти достигнет пика, после чего будет планомерно падать. В последующие 50 лет эти оценки уточнялись, однако не так уж кардинально. Динамика изменения прогнозов относительно «пика нефти» приведена ниже, с учетом последних достижений в области сланцевой нефти она повысилась примерно на 5-7 лет. На сегодняшний день консенсус-прогноз говорит о том, что пик нефти придется примерно на 2025 год, что совсем не за горами.

Нужно понимать, что с каждым годом извлечение нефти становится все сложнее. Таким образом, объективно нефть не может стоить ниже величины, которая обеспечивает добычу трудноизвлекаемой и сланцевой нефти. В противном случае пик нефти наступил бы гораздо раньше, так как сокращение инвестиций в разработку трудноизвлекаемой и сланцевой нефти приведет к падению добычи в течении 1-2 лет. При этом по сланцевой нефти – в течение одного года.

Значит, минимальное значение цены на нефть равно 60 долларов за баррель по сорту WTI. В последнее время марка Brent торгуется с премией 5-10 долларов за баррель. Это означает, что минимальное значение для Brent составит 65 долларов за баррель. Соответственно, при цене 65-80 долларов за баррель нефтяная промышленность некоторое время будет обеспечивать мировую энергетику. Однако в течение 10 лет пик нефти будет пройден по большей части месторождений. После этого цены на нефть станут очень высокими. Настолько высокими, что миру неизбежно придется искать альтернативу. Пока такой альтернативы на ближайшие 10 лет не видно. Идеи остаются идеями, но отсутствуют какие-либо конкретные проекты, разработанные и подтвержденные экономически.

Поскольку 10 лет – это достаточно короткий период, это означает, что цены на нефть уже в скором времени станут достаточно высокими, чтобы обеспечить мировую энергетическую безопасность хотя бы еще на несколько лет после 2025 года.

Автор: Юрий Белоус, Илья Белоус |

Вернуться назад