Рецепты роста: девальвация, госинвестиции и кредитный бум

5-03-2014, 16:51. Разместил: Редакция ОКО ПЛАНЕТЫ

Рецепты роста: девальвация, госинвестиции и кредитный бум

РИА Новости, Алексей Куденко

"Финмаркет" собрал воедино рекомендации экономистов-государственников по выводу России из стагнации. Для ускорения роста они советуют опустить курс до 40 рублей за доллар, накачать банковскую систему дешевой ликвидностью, потратить резервы и ликвидировать за госсчет так называемые "провалы эффективности"

Москва. 5 марта. FINMARKET.RU - Стагнация разделила российских экономистов на два противоборствующих лагеря. Одни продолжают твердить про силу или, в случае России, слабость институтов и настаивают на немедленных структурных реформах, этих экономистов принято называть либералами. Другие не спорят с необходимостью реформ, но считают, что рост стране нужен здесь и сейчас, а значит, пришло время залить экономику деньгами, как в 2009 году. Их, в целом, можно назвать государственниками. "Финмаркет" внимательно изучил свежие работы государственников: доклад ЦМАКП "Россия: новые источники роста", который, фактически, расшифровывает и дополняет рекомендации экономистов-академиков, данные президенту Владимиру Путину на недавней встрече в Ново-Огарево, и несколько свежих научных статей, касающихся проблем промышленной политики и управления госсобственностью. Собрав тезисы государственников воедино, "Финмаркет" убедился, что они вполне сойдут за новую экономическую программу, которая, возможно, в краткосрочной перспективе позволит России ускорить темпы роста ВВП. Правда, многие из рекомендаций экономистов представляются полностью утратившими свою актуальность после начала российско-украинского конфликта. В том, какой эффект даст попытка реализации оставшихся мер стимулирования роста, окончательной ясности пока нет. Причины стагнацииРоссия нуждается в масштабном обновлении производственных фондов и повышении производительности труда. Для этого нужны огромные инвестиции. Их появление полностью зависит от воли ЦБ.

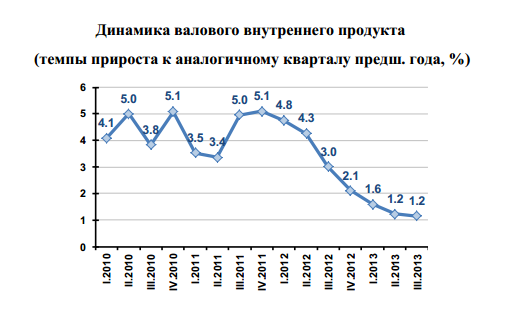

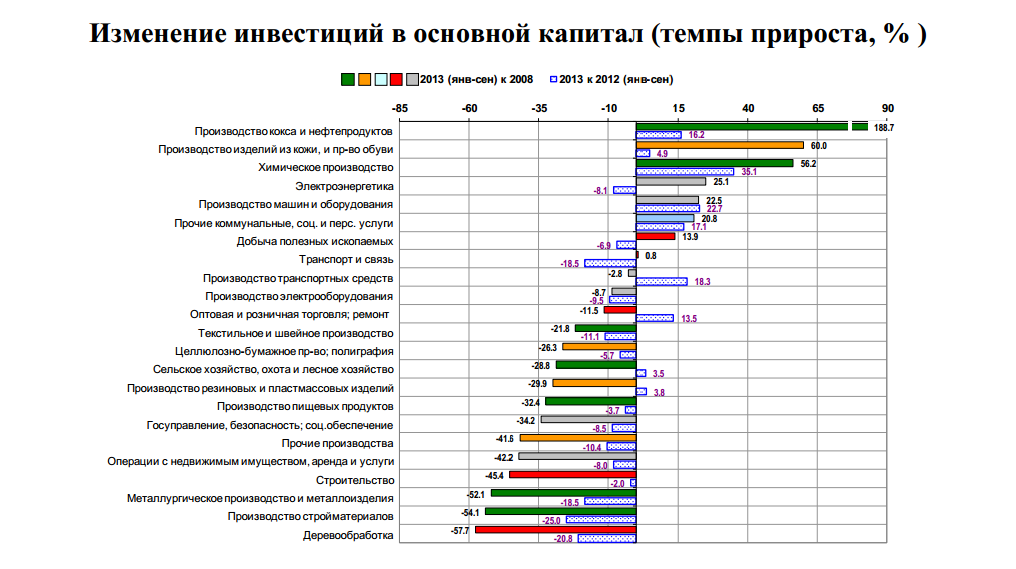

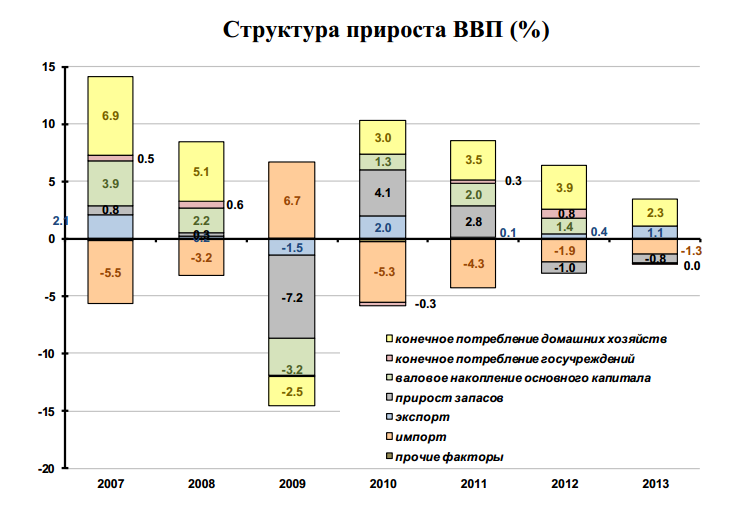

- Темпы роста инвестиций за последние годы так и не вышли на докризисный уровень, особенно в обрабатывающих секторах, а в 2013 - вовсе сократились на 0,3%. В итоге, вклад накопления основного капитала в прирост ВВП снизился с 1,4 п.п. в 2012 до нуля в 2013 году.

- Тормозить капиталовложения начали крупнейшие компании с госучастием, например, "Газпром", "Роснефть", а также бюджет по мере завершения крупных проектов вроде подготовки к саммиту АТЭС во Владивостоке и Олимпиады в Сочи. Затем их примеру последовали крупные и средние частные компании. Инвестактивность малых компаний росла.

- В распоряжении бизнеса все меньше средств: рентабельность и платежеспособность снижаются. Снижение доходности делает недоступным коммерческий кредит.

- Несбалансированный рост оплаты труда и порожденный им избыточный потребительский оптимизм с двух сторон блокировали доступ предприятиям к заимствованиям, поддерживая завышенные ставки по кредитам и ограничивая прибыльность компаний.

- Произошло замедление основного фактора экономического роста - частного потребления, в первую очередь из-за снижения роста реальных доходов, но также по причине закредитованности населения, а также снижения конкурентоспособности отечественных товаров по сравнению с импортом.

- Ужесточение денежно-кредитной политики через повышение процентных ставок в ответ на девальвационное давление, обусловленное фундаментальными факторами (падением экспорта и ростом импорта), не устранит это давление, а растянет его на несколько лет, но при этом нанесет еще один удар по инвестиционной активности.

- Реальна угроза попадания России в аналог латиноамериканского "инфляционно-девальвационного цикла": периодические девальвации национальной валюты, шоки по инфляции, дестабилизация бюджета, падение деловой активности, бессмысленность инвестиций, экономический кризис.

- Оптимистический сценарий развития экономики, по версии авторов доклада ЦМАКП, предусматривает быструю и существенную девальвацию рубля в 2014-2015 годах. Этому же будет способствовать политика снижения процентных ставок из-за появления дополнительной ликвидности на валютном рынке. Все это приведет к "перелету" равновесного курса и формированию в будущем ревальвационных ожиданий. Без этого девальвационные ожидания будут препятствовать росту инвестиционной активности.

- Оперативная контрциклическая политика ЦБ в момент "перелета": рефинансирование под залог нерыночных активов, возобновление беззалогового кредитования, поддержка рынка корпоративных облигаций.

- Шок на рынке потребительского кредитования приведет к краткосрочному замедлению роста корпоративного кредита, но затем к снижению ставок и существенному расширению доступности займов для финансово-устойчивых предприятий благодаря образовавшемуся у банков в период шока избытку ликвидности (как это было в 1999 и 2009 годах).

- Сдерживать инфляцию будет ограничение роста тарифов естественных монополий.

- Создание зон "творческого разрушения". Модернизационные инвестпроекты связаны с неизбежным высвобождением 30-90% рабочей силы. Требуется снятие социальных ограничений на инвестиции, включая обеспечение территориальной и профессиональной мобильности рабочей силы: фонд арендного жилья, социальная ипотека, переобучение. В этих точках нужно создать инфраструктуру поддержки новых бизнесов

- Реализация проектов, в том числе крупных инфраструктурных, на основе государственно-частного партнерства с использованием средств резервных фондов и нового Инвестиционного фонда прямого участия (ориентация на средний бизнес и проекты в $15-150 млн; обязательная поддержка длительно успешных российских и иностранных компаний). Особенно актуально это в сфере транспортной и энергетической инфраструктуры, ЖКХ, высокотехнологичного сегмента здравоохранения. Для привлечения частных инвесторов надо шире использовать инвестиционные налоговые соглашения (предоставление отсрочек по уплате налогов на период реализации инвестиционного проекта), налоговые кредиты, создание механизмов формирования специальных инструментов совместного управления проектами (независимых дирекций проектов).

- Реализация проектов устранения "провалов эффективности" в крупных неэффективных секторах экономики: транспортных комплексах крупных городов, компаниях федерального уровня с государственным участием в секторах со сниженным уровнем конкуренции, жилищно-коммунальном комплексе.

- Преимущества российского рынка: ненасыщенность и высокий потенциал импортозамещения. Стимулирование российских предприятий на создание стратегических альянсов с зарубежными компаниями, обеспечивающими параллельный ввоз капитала и технологий.

- Россия сохраняет высокий уровень компетенций в атомной, аэрокосмической промышлености, ОПК, информационных технологиях (ERP от 1С, электронное правительство).

- Она обладает выгодным географическим положением между постиндустриальными (ЕС) и индустриальными (АТР) центрами силы. Это создает условия для использования выгод транзитного положения, для переориентации части российского экспорта (СПГ, нефти, угля) на азиатский рынок, для создания на Дальнем Востоке совместных с европейцами экспортоориентированных предприятий в автомобилестроении, химических производств, в деревопереработке, сельском хозяйстве и производстве продуктов питания. Предлагается позиционирование России в глобальной экономике "между Европой (дешевле) и Китаем (лучше)".

- Требуется налоговый маневр с нулевым бюджетным результатом: снижение нагрузки на обрабатывающие производства – увеличение на сырьевые и население. Неизбежна ревизия бюджетных обязательств регионов.

- 1) Они расходуются на цели развития экономики и социальной сферы и укрепление обороноспособности страны;

- 2) Неукоснительно соблюдаются правила рационального использования бюджетных средств, кредитования и денежного обращения, при которых в годовой денежный оборот не попадают деньги, не обеспеченные товарами, капитальными благами и услугами;

- 3) Принимаются жесткие меры по борьбе с монопольным и спекулятивным завышением цен.

Вернуться назад