Кругман: развитые страны не могут обанкротиться

31-10-2013, 15:26. Разместил: Редакция ОКО ПЛАНЕТЫ

Принстон. 30 октября. FINMARKET.RU - Когда в 2008 году мир поразила Великая рецессия, ответственные за экономику чиновники стали искать способ остановить падение своих ВВП. Спустя два года произошло событие, полностью перевернувшее сознание финансовых регуляторов: Греция оказалась на грани дефолта.

Этот кризис во время кризиса настолько напугал глав центральных банков других государств, что они перестали думать об уровне безработицы и волновались только о том, чтобы греческий сценарий - инвесторы теряют уверенность в платежеспособности правительства - не повторился в их стране.

Чтобы убедить инвесторов в своей надежности практически все члены Евросоюза включили режим жесткой экономии. Даже в Великобритании, не входящий в зону евро, новое правительство решило на всякий случай сократить все расходы до минимума. А в США слово "аскетизм" стало основой правительственной риторики.

Политики ведут себя как дети, негодует лауреат Нобелевской премии по экономике Пол Кругман. Они пугаются страшных сказок и верят в добрую фею уверенности, которая якобы удержит инвесторов.

В своем новом исследовании "Валютные режимы, потоки капиталов и кризис" экономист решил развенчать все эти мифы.

Главный вопрос, который задает Кругман: возможны ли кризисы, подобные греческому, в странах, которые, в отличие от Греции и других европейских должников, имеют свои собственные валюты, осуществляют в них заимствования и поддерживают плавающий обменный курс.

Греческое чудо

Кризис, который пережила колыбель современной цивилизации, - уникальное явление в современной экономике. В истории еще не было прецедентов, чтобы страна, имеющая свою валюту и производящая в ней заимствования, попадала в подобную ситуацию.

- Азиатский кризис конца 1990-х не был кризисом суверенного долга. Решающим фактором стал большой долг в иностранной валюте, который имели азиатские "тигры".

- Неприятности Великобритании в середине 1970-х годов также имели мало общего с суверенным долгом, который был низким (на уровне около 50% ВВП). Он был вызван высокой инфляцией.

- Ближе всех к греческому сценарию подошла Франция в 20-х годах прошлого века.

Париж, сто лет назад

В 1919 году Франция праздновала победу в Первой мировой войне. Но эта победа далась ей дорогой ценой. Молодые трудоспособные мужчины погибли или были ранены на фронте, а долговая нагрузка была выше, чем в современных США, Великобритании и даже Японии. Война дискредитировала существующий в стране политический порядок.

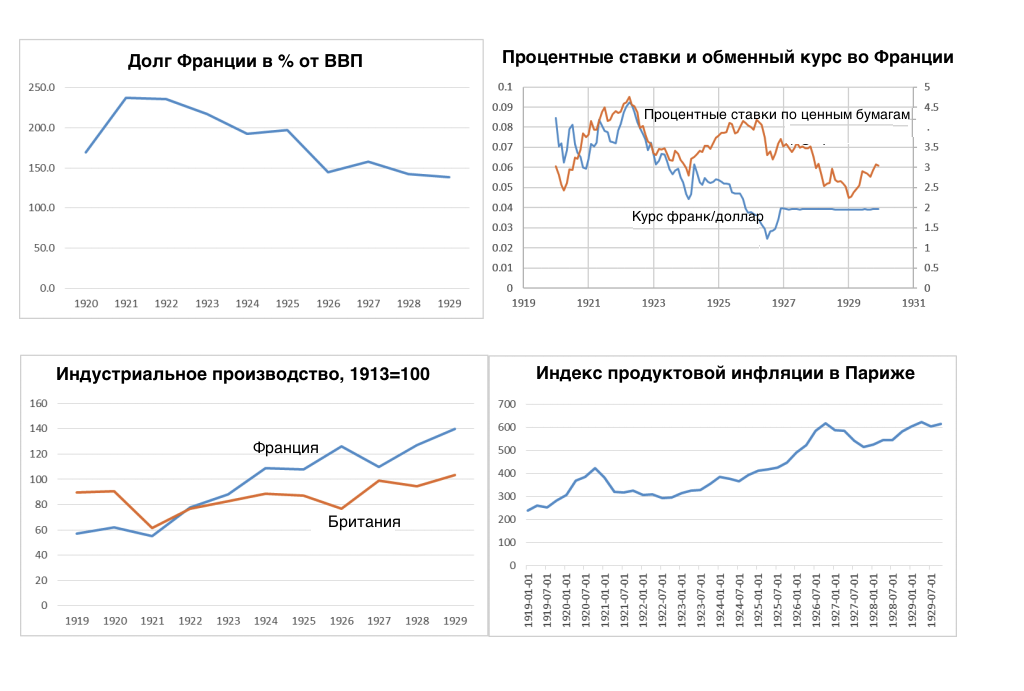

Развернувшаяся борьба за власть между разными партиями сделала решение долговой проблемы практически невозможным. Если бы рассуждения предсказателей дефолтов были правдой, то Франция должна была бы пережить экономическую катастрофу. Госдолг страны превышал 200% от ВВП, политическая система не работала, а инвесторы не доверяли финансовым регуляторам. Однако, в реальности Франция даже не приблизилась к слову на букву "д".

В те времена в стране был плавающий обменный курс. Между 1922 и 1926 годами франк потерял почти две трети своей стоимости по отношению к доллару. Однако это не привело к резкому росту ставок по государственным ценным бумагам. Ставки, наоборот, падали. А французская промышленность уверенно росла. Ситуация в отрасли была намного лучше, чем в соседней Британии.

При этом инфляция так же росла. Но, поскольку Франция не находилась в ловушке ликвидности (ситуация, когда ни понижение процентных ставок, ни увеличение денежного предложения не стимулирует экономику), рост цен на самом деле был очень полезен - он помогал обесценить огромный поствоенный долг страны.

Японию госдолг тоже не убил

Еще один пример, когда страна должна была бы пойти на дно, но все еще держится на плаву, - Япония.

Страна Восходящего солнца, в отличие от Франции прошлого века, еще в 1990-х годах увязла в ловушке ликвидности, и до сих пор не может из нее выбраться.

Возможно, поэтому японский Центральный банк обещает инвесторам вести себя безответственно и безжалостно снижает курс иены. Расчет реальной инфляции в Японии - довольно сложный процесс. По оценкам самого Кругмана с 2012 года цены выросли на 200 базисных пунктов. А это значит, что держатели японских облигаций уже потеряли примерно 20% своих денег.

Несмотря на это, японские власти, кажется, особенно не волнуются о том, что никто не будет покупать их ценные бумаги. В то же время в США постоянно звучат разговоры о том, как ужасно будет, если азиатские кредиторы разочаруются в стране. И судя по реакции инвесторов, японцы все делают правильно, поскольку, пока иена обесценивалась, процентные ставки вообще не выросли.

Пока рано делать далеко идущие выводы, но последняя статистика показывает, что экономика Японии наконец-то начала расти.

Своя валюта - всему голова

Почему же тогда Греция оказалась в ситуации дефолта? Валютная независимость - вот ключ к экономическому успеху

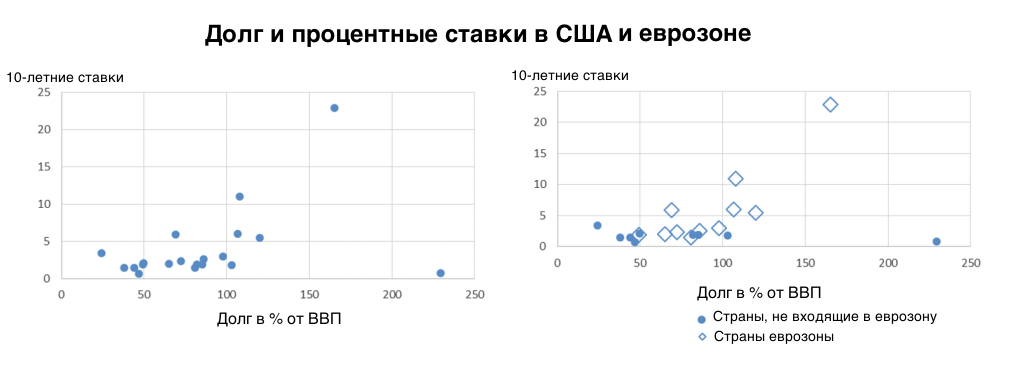

Все дело в валютном режиме, считает Кругман. Когда он сравнивает уровень долга и стоимость заимствований в странах, входящих в еврозону, и в странах, имеющих отдельную валюту, он приходит к интересному выводу. Когда госдолг стран еврозоны превышает критическую отметку, они попадают в порочный круг - процентные ставки начинают расти, еще больше раздувая госдолг.

Зато страны, которые занимают в собственной валюте не уязвимы для кризиса ликвидности. Именно поэтому Испания и Британия могут иметь одинаковый уровень госдолга и бюджетного дефицита, но дефолт будет реальной угрозой только для первой из них. А это значит, что политикам из США, Британии и других стран с независимыми валютами пора повзрослеть и перестать бояться дефолта.

Вернуться назад