Фондовый обвал - верный признак грядущего кризиса

9-10-2013, 15:01. Разместил: Редакция ОКО ПЛАНЕТЫ

Нью-Йорк. 9 октября. FINMARKET.RU - Обычно рецессии следуют за серьезным падением цен на активы: вслед за обвалом фондового рынка или падением цен на недвижимость начинается экономический спад. Есть масса исторических примеров, подтверждающих эту закономерность:

- За обвалом биржевых котировок в 1929 году последовала Великая Депрессия.

- В 1973-1974 годах фондовые индексы вновь упали, вслед за этим в экономике США и Великобритании начался спад, продлившийся около 10 лет.

- В начале 1990-х годов вслед за коллапсом цен на активы началась рецессия в Японии.

- Спад на фондовом рынке 2000-х годов привел к рецессии в США в 2001 году.

- Вслед за обвалом 2008 года в мире началась Великая рецессия.

Однако не все с этим согласны. Многие уверены, что падение цен на активы и рецессия – всего лишь досадное совпадение. Например, в 1962 году на фондовом рынке США случился обвал, но рост в экономике никуда не делся. В 1988 году вслед за падением рынков 1987 года рецессия в США также не началась. Да и вслед за коллапсом августа 2011 года в Японии или США рецессия так и не началась.

Экономисты МВФ решили точно узнать: является ли обвал на фондовом рынке предвестником рецессии.

Почему падение цен на активы может привести к рецессии

Цены на активы могут стать сигналом о надвигающейся рецессии по нескольким причинам.

- Падение цен на активы приводит к сокращению богатства, сжатию балансов банков и компаний, снижению уверенности бизнеса и населения.

- В ответ банки обычно сокращают кредитование и увеличивают капитал. Из-за этого спрос частного сектора сокращается непосредственно в момент обвала и продолжается некоторое время после его завершения.

- Из-за несовершенства финансового рынка обвал, таким образом, может привести к существенному сокращению экономической активности.

- Сами акции являются своего рода опережающим индикатором экономической активности. Фактически, рецессию можно предсказать, исходя из динамики фондовых индексов.

- Однако, согласно многим исследованиям, фондовые рынки часто переоценивают или недооценивают риски, поэтому являются плохим индикатором для будущих рецессий. Рецессия – это достаточно редкое для экономики событие, которое целиком меняют направление экономического развития.

- Согласно некоторым исследованиям, вероятность депрессий примерно на 30% зависит от падения фондового рынка.

- Рецессии, которым предшествовал взрыв пузыря на рынках активов, обычно длятся дольше и являются куда более глубокими.

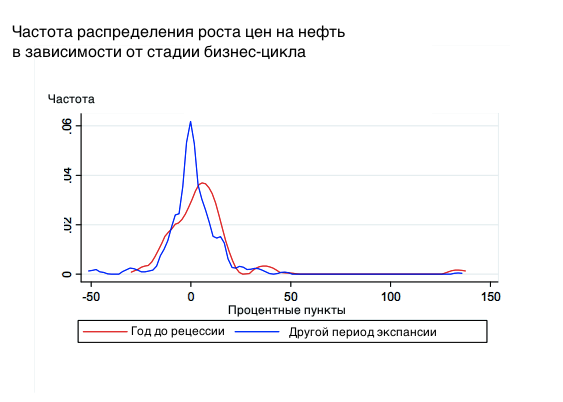

- Помимо бумов на фондовом рынке хорошим индикатором рецессии является рост цен на нефть: обычно перед серьезной рецессией цены на нефть начинают бурно расти или в течение длительного времени остаются на высоком уровне. Шок роста цен на нефть помогает прогнозировать рецессию в развитых странах.

- Кроме того, в период рецессии обычно серьезно увеличивается неопределенность в экономике.

По фондовым индикаторам можно определить депрессию

Экономисты изучили ежеквартальную экономическую статистику для стран "большой семерки" за последние 40 лет. В каждом периоде экономисты выявили пик и спад. Динамику они попытались объяснить с помощью двух переменных – финансовой переменой и "других факторов".

Под финансовой переменной понимаются цены на различные активы: акции, цены на недвижимость, валютные курсы, доходность 10-летних облигаций, разница в доходности между 10-летними и 3-летними облигациями и волательность финансовых рынков.

Под "другими факторами" понимаются цены на нефть и динамика реального ВВП с временным лагом.

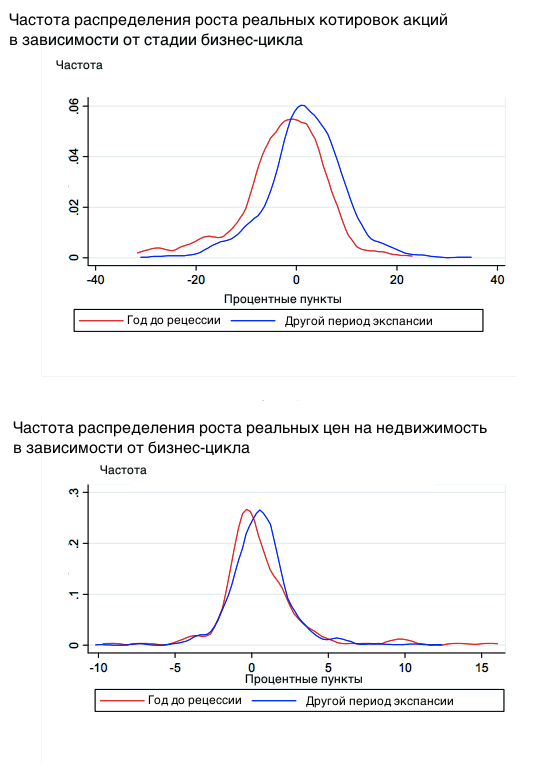

- Цены на акции и нефть куда более волатильны, чем цены на недвижимость и премии по долгосрочным облигациям.

- Перед тем, как экономика окажется в рецессии, цены на акции, недвижимость и премия по долгосрочным облигациям замирают. При этом волатильность фондового рынка и цены на нефть продолжают расти. Такое случается обычно примерно за год до рецессии.

- Динамика премии по долгосрочным облигациям говорит о том, что рецессии могут быть вызваны ужесточением денежной политики.

- Перед рецессией как правило растет волатильность фондового рынка. Но не ясно, что первично: неопределенность загоняют экономику в рецессию или из-за надвигающегося спада котировки становятся нестабильными.

- За год до рецессии темпы роста цен на нефть серьезно увеличиваются, причем темпы роста куда выше, чем в любой другой период во время экспансии.

- Фактически, это означает, что по финансовому параметру и ценам на нефть можно предсказать наступление рецессии.

- Если учесть все переменные, то падение цен на акции или недвижимость на 1 п.п. приводит к повышению вероятности наступления рецессии на 0,4 п.п.

- Падение спреда между долгосрочными и краткосрочными облигациями на 1 п.п. увеличивает вероятность наступления рецессии на 1,2 п.п.

Вернуться назад