Глобальная обрабатывающая промышленность

21-06-2013, 15:00. Разместил: Редакция ОКО ПЛАНЕТЫ

Глобальная обрабатывающая промышленность

Кондратьев Владимир Борисович – руководитель Центра промышленных и инвестиционных исследований Института мировой экономики и международных отношений РА, профессор, доктор экономических наук.

Статья продолжает цикл материалов о положении различных отраслей экономики в России и мире. На обрабатывающую промышленность приходится 16% мирового ВНП и до 90% частных инвестиций в НИОКР, а ее доля в глобальной торговле достигает 70%. Сильная обрабатывающая промышленность традиционно говорила о технологической мощи государства, а ее сокращение или сжатие рассматривалось как признак экономического упадка. Сегодня в развитых странах этот сектор уже не является источником масштабного роста занятости и рабочих мест, но в развивающихся странах он выступает основным мотором развития, рычагом превращения бедных стран в важных игроков глобальной экономики.

Значение обрабатывающей промышленности

Обрабатывающая промышленность рассматривается в мире как существенная и часто уникально значимая экономическая сила. Сильный сектор обрабатывающей промышленности говорит о технологической мощи. Его сокращение или сжатие рассматривается как признак экономического упадка. В развитых странах обрабатывающая промышленность уже не является источником масштабного роста занятости и рабочих мест, но обеспечивает рост производительности, инноваций и международной торговли. Так, на сектор приходится до 90% частных инвестиций в НИОКР, а его доля в глобальной торговле достигает 70%. В развивающихся странах обрабатывающая промышленность выступает основным мотором развития, рычагом превращения бедных стран в важных игроков глобальной экономики.

В настоящее время глобальный обрабатывающий сектор сталкивается с рядом проблем и вызовов, от сдвигов в спросе в сторону развивающихся стран до новых ограничений в использовании основных факторов производства, таких как природные ресурсы, энергия и транспорт. Как и другие сектора экономики, обрабатывающая промышленность испытывает нехватку высококвалифицированной рабочей силы.

Особенности развития, изменяющийся характер сектора часто упускают из виду. Дискуссии об относительно большей значимости для экономики обрабатывающей промышленности по сравнению со сферой услуг игнорируют тот факт, что различия между двумя этими секторами стираются, и роль чистого производства в обеспечении инновационных и промышленных возможностей достаточно сложна.

Обрабатывающая промышленность исключительно разнообразна по своему составу. Единая промышленная политика здесь практически невозможна. Успех и эффективность связаны с особенностями отдельных отраслей и даже подотраслей.

На долю обрабатывающей промышленности в настоящее время приходится 16% мирового ВНП, а условно-чистая продукция этого сектора за 2000–2010 гг. возросла (в ценах 2000 г.) с 5,7 до 7,6 трлн долл. При этом быстрый рост наблюдался как в развитых, так и в развивающихся странах. В 2007 г. (до начала мирового финансово-экономического кризиса) объем произведенной условно-чистой продукции обрабатывающей промышленности достиг своего исторического максимума – в том числе в таких «постиндустриальных» странах, как США и Великобритания. Наиболее быстро наращивали объемы условно-чистой продукции крупные развивающиеся страны, такие как Китай, Индия, Бразилия и Россия. Их доля в глобальной обрабатывающей промышленности выросла за десятилетие с 21 до 39%. За десять лет Китай переместился с 4-го на 2-е место в мире по этому показателю, Бразилия – с 12-го на 6-е, Индия – с 14-го на 10-е, Россия – с 21-го на 11-е, Индонезия – с 20-го на 13-е (табл. 1).

Таблица 1. Ведущие страны по удельному весу в условно-чистой продукции глобальной обрабатывающей промышленности

* В 2000 г. Индонезия занимала 20 место, а Россия – 21

Источник: HIS Global Insight, McKinsey Global Institute.

Относительное значение обрабатывающей промышленности в национальной экономике зависит от многих факторов, среди которых следует отметить следующие: уровень экономического развития, спрос на товары данного сектора, степень аутсорсинга отдельных элементов цепочек добавленной стоимости обрабатывающей промышленности в отрасли сферы услуг, характер политики стимулирования. Например, Великобритания и США обладают крупным сектором сферы услуг и имеют относительно меньший удельный вес обрабатывающего сектора в ВНП по сравнению с Южной Кореей, где экономическая политика для развития последнего исключительно благоприятна. Кроме того, на развитии обрабатывающей промышленности сказывается роль природных ресурсов в экономике. Австралия обладает относительно небольшим обрабатывающим сектором, поскольку экспортирует в значительных объемах природные ресурсы. Этим экспортом оплачивается импорт продуктов обрабатывающей промышленности. Противоположный пример представляет собой Япония [1].

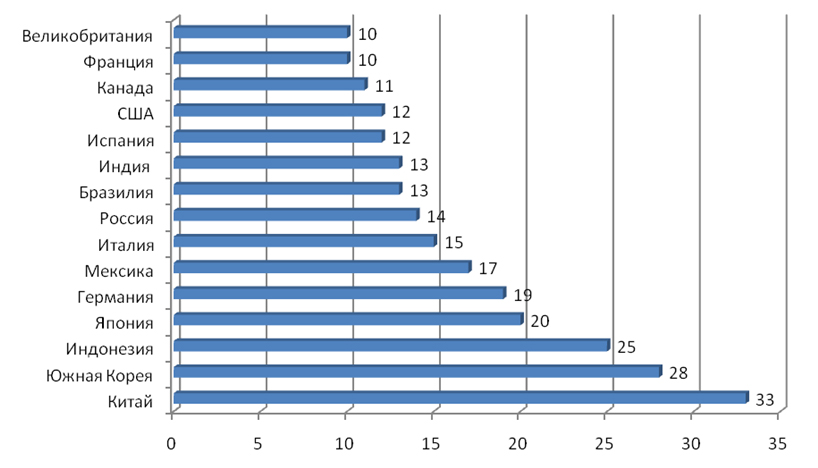

В результате действия этих факторов доля обрабатывающей промышленности в ВНП крупнейших стран мира в 2010 г. колебалась от 10% в Великобритании до 33% в Китае (рис. 1).

Рис 1. Доля обрабатывающей промышленности в ВНП крупнейших стран мира в 2010 г., %

Источник: United States Statistics; US Bureau of Economic Analysis; McKinsey Global Institute.

Как видно из рис. 1, существенно различаются по этому показателю даже развитые страны с примерно равным уровнем благосостояния: от 19% в Германии до 10% во Франции.

Общая численность занятых в глобальной обрабатывающей промышленности выросла с 270 млн чел. в 2000 г. до 300 млн чел. в 2010 г. и составила примерно 14% от численности занятых во всех отраслях глобальной экономики. Рост происходил за счет развивающихся стран. В Китае и Индии, по мере превращения этих стран из аграрных в индустриально-аграрные и урбанизированные, численность занятых в обрабатывающих отраслях выросла на 30%. В развитых странах эта численность сократилась за десятилетие на 19%, с 63 млн чел. в 1998 г. до 50 млн чел. в 2008 г. Это происходило в основном вследствие автоматизации производства, оптимизации производственных процессов, широкого внедрения инновационных и организационных технологий и ускоренного роста сферы услуг. В некоторых странах падение было еще более заметным: Япония потеряла за этот же период 21% рабочих мест, США – 26%. Даже в таких индустриальных странах, как Южная Корея и Германия, происходило сокращение рабочих мест в обрабатывающей промышленности: в Южной Корее – на 11%, в Германии – на 8% [2].

Исключительно важной является роль обрабатывающей промышленности в мировой торговле. В стоимости глобального экспорта ее доля достигает 70% как в развитых, так и в развивающихся странах (табл. 2).

Таблица 2. Удельный вес различных секторов хозяйства в мировом экспорте в 2010 г., %

Источник: OECD STAN; UNCTAD; IHS Global Insight; McKinsey Global Institute.

Как уже отмечалось, обрабатывающая промышленность выступает мощным драйвером исследований и разработок. Многие инновации и технологии этого сектора могут с успехом использоваться в различных отраслях экономики, усиливая эффект мультипликации. В ХХ в. благодаря тяжелой промышленности вырос уровень производительности труда в сельском хозяйстве и строительстве. Позже инновации в обрабатывающей промышленности привели к развитию систем автоматического контроля в торговле, автоматической идентификации объектов и глобального позиционирования (GPS) на транспорте и в логистике [3].

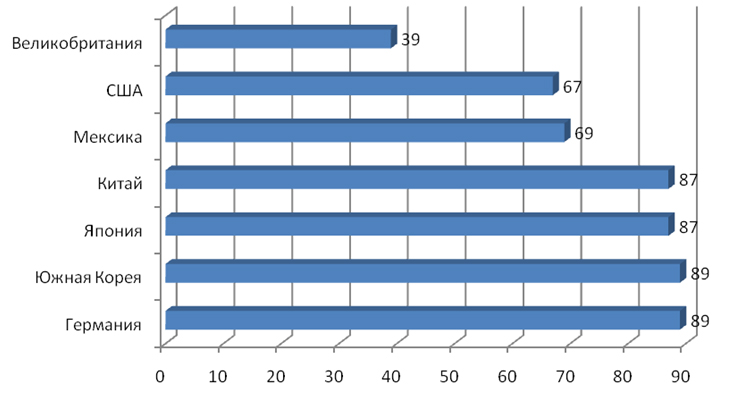

Доля обрабатывающей промышленности в затратах на НИОКР колеблется от 39% в Великобритании до 89% в Германии (рис. 2).

Рис. 2. Доля обрабатывающей промышленности в затратах на НИОКР частного сектора в 2008 г., %

Источник: OECD Statistical Tables, Eurostat, McKinsey Global Institute

Указанные цифры не включают дополнительные затраты на НИОКР, осуществляемые сервисными компаниями, работающими по заказам обрабатывающей промышленности. Для Великобритании, например, включение подобных затрат в общий показатель повышает долю коммерческих НИОКР обрабатывающей промышленности с 39 до 74%.

В Германии, Японии и США компании обрабатывающей промышленности регистрируют ежегодно от 53 до 73% всех патентов этих стран.

Инновационные центры (в отличие от производственных мощностей) компании обрабатывающей промышленности не торопятся переносить в развивающиеся страны. Например, в полупроводниковой промышленности разработка чипов по-прежнему сосредоточена в развитых странах. В пищевой промышленности многие компании привязывают свои продукты к местным вкусам там, где они производятся и продаются. Однако даже предназначенное для индийского рынка компания «Nestle» разрабатывает в Европе. Компания «Apple» осуществляет инновационный дизайн айфонов по-прежнему в Калифорнии, а корпорация «Volkswagen» разрабатывает большую часть платформ у себя в Вольсбурге.

В целом инновационные компании-лидеры из развитых стран гораздо медленнее глобализируют свои НИОКР по сравнению с производственными и маркетинговыми операциями [4]. Выбор площадки для организации центров НИОКР определяется очень широким набором факторов, среди которых – наличие высококвалифицированных кадров, потребителей продукции, поставщиков комплектующих. Во многих отраслях важна также близость к научным кластерам. Выбор места для центров НИОКР зависит и от характера исследований (табл. 3).

Таблица 3. Факторы размещения инновационных центров НИОКР в обрабатывающей промышленности

Источник: Manufacturing the Future: The next era of global Growth and innovation. MGI. November 2012.

Для разработки производственного процесса, например, очень важна близость к месту производства. Взаимодействие с поставщиками оборудования необходимо при разработке нового дизайна товара. Стадия фундаментальных исследований часто располагается вдали от места производства, но близко к центрам сосредоточения высококвалифицированных специалистов и отраслевых экспертов [5].

Многие компании сектора осуществляют свои разработки на базовой фабрике (часто рядом со штаб-квартирой компании). Платформы, технологические процессы и потребительские свойства товаров, которые здесь разрабатываются, затем распространяются на дочерние фабрики. Так, компания «Toyota» строит сборочные предприятия на всех континентах, однако ее центральная исследовательская лаборатория располагается в японской префектуре Aichi, в комплексе «Toyotas City».

Большая часть фармацевтических НИОКР также сосредоточена в развитых странах, где существует сильная защита интеллектуальной собственности, присутствуют исследовательские кадры высокой квалификации и есть потребители, предъявляющие спрос на новейшие медикаменты.

Даже в отраслях, отличающихся сложными производственными процессами и коротким жизненным циклом продукта, инновации и производство расположены в разных местах. Классический пример – плоские дисплеи, которые используются повсеместно (от систем GPS до телевизоров с высокой разрешающей способностью). Базовые технологии были созданы в лабораториях США и Западной Европы, а массовое производство быстро переместилось сначала в Японию, затем в Южную Корею и на Тайвань. Однако и двадцать лет спустя американские компании, такие как «Applied Materials» и «Corning», остаются ведущими инноваторами в этой области [6]. Американские разработчики микрочипов «Qualcomm», «Broadcom», AMD, «Nvidia» и другие занимают ведущие места в мировом инновационном рейтинге и также не имеют площадок в других странах [7].

Основные сегменты обрабатывающей промышленности

Целесообразно объединить все отрасли обрабатывающей промышленности в несколько глобальных групп. Для их формирования важны прежде всего факторы, влияющие на размещение производства и конкурентоспособность: структура и издержки производства – рабочей силы, капитала и природных ресурсов, включая энергию; интенсивность инноваций или скорость технологических изменений, коммерциализация новых технологий и инноваций; степень торгуемости товаров на глобальном рынке.

Для оценки структуры издержек, инноваций и торгуемости товаров различных отраслей обрабатывающей промышленности используется шесть показателей: интенсивность капитала, интенсивность рабочей силы, энергоемкость, интенсивность НИОКР (измеряемая как доля расходов на НИОКР в условно-чистой стоимости продукции отрасли) и интенсивность торговли (доля экспорта в валовом выпуске отрасли), а также интенсивность стоимости (отношение стоимости выпуска к натуральному объему продукции) (табл. 4).

Таблица 4. Группировка отраслей по основным показателям

*Отношение затрат на НИОКР к условно-чистой продукции.

** Отношение числа отработанных чел.-часов к условно-чистой продукции.

***Отношение основного капитала к условно-чистой продукции.

**** Отношение стоимости приобретенных топлива и энергии к условно-чистой продукции.

*****Доля экспорта в условно-чистой продукции.

****** Отношение стоимости отгрузок продукции к физическому объему отгрузок (тыс. долл./тонна).

Источник: IHS Global Insight, OECD, ASM 2010, McKinsey Global Institute.

Таким образом были выделены пять крупных отраслевых групп, название которых отражает основные характеристики входящих в них отраслей (табл. 5).

Таблица 5. Важнейшие характеристики основных отраслевых групп обрабатывающей промышленности

Источник: IHS Global Insight, OECD, ASM 2010, McKinsey Global Institute.

В трудоемких отраслях, таких как текстильная и легкая, низкие издержки производства являются ключевым фактором конкурентоспособности. Для этой группы, как и для инновационно-технологической, глобальная торговля готовыми изделиями имеет первостепенное значение. Три другие группы в той или иной степени ориентированы на региональное или локальное производство, привязанное к местным рынкам, ресурсам и научным кластерам. Здесь стоимость транспортировки относительно выше. В этих группах глобальная торговля носит ограниченный характер, осуществляется на короткие расстояния и охватывает лишь отдельные виды товаров.

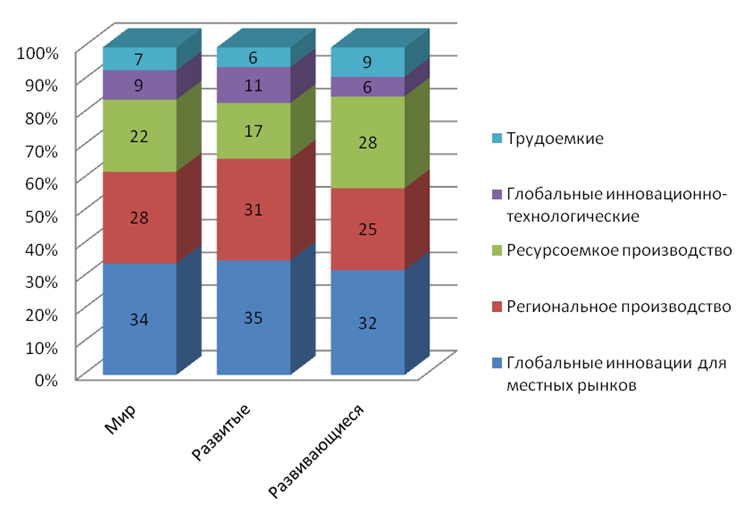

Рис. 3. Доля основных групп отраслей обрабатывающей промышленности в условно-чистой продукции отрасли, 2010 г., %

Источник: IHS Insight, McKinsey Global Institute.

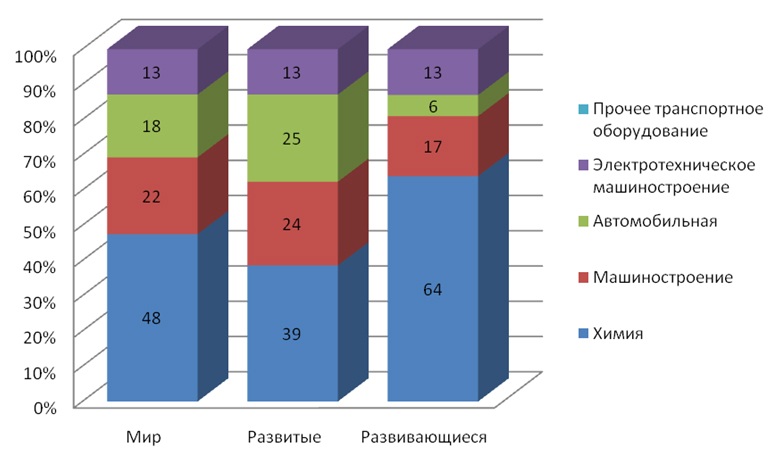

Крупнейшая здесь – группа глобальных инноваций для местных рынков. Она занимает ведущее место как в развитых, так и в развивающихся странах. Эта группа состоит из пяти глобальных отраслей: химической промышленности (включая фармацевтику), машиностроения, автомобильной промышленности, электротехнического машиностроения и производства транспортного оборудования (включая аэрокосмическую и оборонную промышленность). Крупнейшей отраслью здесь является химическая промышленность, на которую приходится 31% всей условно-чистой продукции данной группы (рис. 4).

Рис. 4. Отраслевая структура группы глобальных инноваций для местных рынков в 2010 г., % условно-чистой продукции

Источник: IHS Insight, McKinsey Global Institute.

Эта группа отраслей отличается высокой интенсивностью НИОКР (затраты на НИОКР в отраслях составляют от 5 до 25% условно-чистой продукции), а конкуренция основывается на качестве НИОКР и способности компаний выводить новые товары на местные рынки. Здесь в значительно большей степени, чем в других группах, заметна роль государства: прямая поддержка и набор разнообразных стимулов, элементы промышленной и торговой политики, защита прав интеллектуальной собственности. Так, в автомобильной промышленности государство на протяжении десятилетий предоставляло земельные участки, элементы инфраструктуры и финансовые стимулы для привлечения на свою территорию сборочных заводов. Общая сумма такой поддержки превышала обычно 100 тыс. долл. на одно вновь созданное рабочее место (табл. 6) [8].

Таблица 6. Формы государственной поддержки автомобильной промышленности

Источник: US Department of Commerce, McKinsey Global Institute.

В фармацевтической промышленности государственное регулирование направлено на обеспечение качества и безопасности лекарств. Например, в ЕС существует требование дополнительной проверки лекарств, если они произведены вне территории Европейского союза. В США американская администрация по контролю над лекарствами и продуктами питания установила жесткие требования соответствия для заводов, которые производят лекарства, импортируемые затем в страну. В Бразилии введены импортный налог и НДС на ввозимые медикаменты.

Из-за высокой интенсивности НИОКР для отраслей этой группы необходимы высококвалифицированные специалисты. Только некоторые товары этих отраслей, такие как автомобильные лампы, компрессоры, генераторы, дженерики, торгуются на глобальном рынке, и их производство зависит от низких трудовых и материальных издержек. Большая часть продукции производится и потребляется на месте [9].

По объему произведенной условно-чистой продукции лидером в этой группе отраслей является Китай, за ним следуют США и Япония (табл. 7).

Таблица 7. Ведущие страны группы глобальных инноваций для местных рынков в 2010 г., %

Источник: IHS Insight, McKinsey Global Institute.

На долю развитых стран приходится 60% рынка отраслей этой группы, на развивающиеся – 40%. Надо отметить, что развивающиеся страны значительно усилили свои позиции в данном сегменте за последние годы, однако в десятку ведущих из них входят только Китай, Индия и Бразилия. Развитые страны имеют значительное положительное сальдо (730 млрд долл. в 2010 г.) в международной торговле товарами этой группы отраслей. Наиболее сильные позиции у Японии и Германии, особенно в машиностроении и производстве оборудования. У развивающихся стран наблюдается торговый дефицит в размере 140 млрд долл.

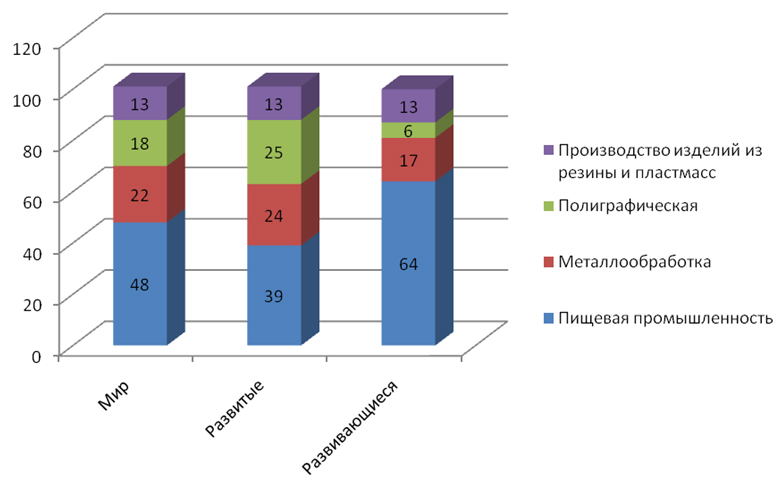

На группу отраслей регионального производства приходится 28% условно-чистой продукции глобальной обрабатывающей промышленности. В нее входят четыре важнейшие отрасли: пищевая промышленность, металлообработка, полиграфическая промышленность, резинотехническая и производство пластмасс. Крупнейшим сегментом этой группы является пищевая промышленность, на которую приходится 39% условно-чистой продукции группы в развитых и 64% – в развивающихся странах (рис. 5).

Рис. 5. Отраслевая структура группы регионального производства, 2010 г., % условно-чистой продукции

Источник: IHS Insight, McKinsey Global Institute.

Эта группа отраслей сильно зависит от близости к источникам материалов и рынкам сбыта. Потребность в технологиях и инновациях здесь относительно невелика (среднегодовые расходы на НИОКР составляют менее 3% стоимости условно-чистой продукции), а капиталоемкость довольно высока (примерно 30-40% условно-чистой продукции). Торгуемость продукцией этих отраслей остается низкой (доля экспорта составляет от 5 до 20% валового выпуска). Причины последнего различны: для пищевой промышленности это – большая доля скоропортящихся продуктов и необходимость соответствия местным вкусам и привычкам, для металлообработки – высокие транспортные и логистические издержки. США и Китай являются неоспоримыми лидерами в этом отраслевом сегменте: на них приходится, соответственно, 22 и 18% совокупной условно-чистой продукции (табл. 8).

Таблица 8. Ведущие страны группы региональных производителей в 2010 г., % условно-чистой продукции

Источник: IHS Insight, McKinsey Global Institute.

У развитых стран в международной торговле товарами этой группы отраслей существует небольшой дефицит, а развивающиеся страны увеличили экспорт с 14 млрд долл. в 2000 г. до 102 млрд долл. в 2010 г.

Хотя большая часть продукции отраслей региональных производств имеет низкую торгуемость, по ряду товарных групп существуют исключения. Например, некоторые американские издательства переносят часть своих мощностей в Китай, а такие товары, как замороженная рыба и сухое молоко, составляют существенную часть глобальной торговли.

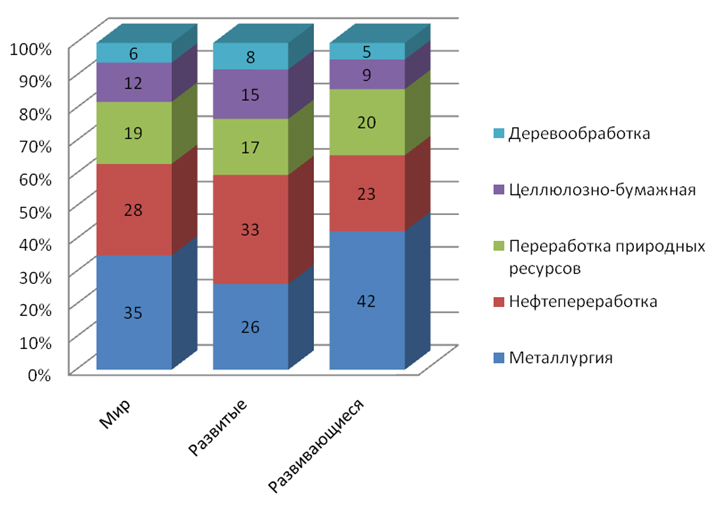

На группу энерго- и материалоемких отраслей приходится 22% условно-чистой продукции мировой обрабатывающей промышленности. Сюда входят пять отраслей: металлургия, нефтепереработка, переработка полезных ископаемых, деревообработка, целлюлозно-бумажная промышленность. Крупнейшей отраслью группы является металлургическая промышленность, на которую приходится от 26% условно-чистой продукции группы в развитых странах до 42% в развивающихся (рис. 6).

Рис. 6. Отраслевая структура группы энерго- и материалоемких отраслей в 2010 г., % условно-чистой продукции

Источник: IHS Insight, McKinsey Global Institute.

У продукции этой группы отраслей средний уровень торгуемости: доля экспорта в валовом производстве колеблется от 15 до 25%. Энерго- и ресурсоемкость отраслей очень высока: доля потребляемой энергии и топлива составляет от 7 до 15% условно-чистой продукции (в среднем по обрабатывающей промышленности – 4%). В издержках производства стали доля материалов достигает 70–80%. Поэтому такие страны, как Бразилия и Россия, имеющие значительные запасы железной руды и каменного угля, обладают заметными конкурентными преимуществами. В цветной металлургии ключевым фактором размещения производственных мощностей является доступ к дешевым источникам электроэнергии. Поэтому, например, корпорация «Rio Tinto Alcan» строит свои заводы в Исландии, а китайские компании создают новые мощности в северо-западных провинциях страны, богатых углем и электроэнергией.

Торговля этой продукцией носит скорее не глобальный, а региональный характер. Так, в черной металлургии 85% продукции с низкой добавленной стоимостью и 70% с высокой добавленной стоимостью потребляется на местных рынках. Международная торговля носит более интенсивный характер там, где имеются возможности использования дешевого морского и речного транспорта. Поэтому многие производственные мощности в металлургии располагаются вблизи крупных морских портов или вдоль речных артерий (например, Кливленд и Питтсбург в США).

Конкуренция в этих отраслях имеет прежде всего ценовой характер.

Лидирующие позиции в этой группе у Китая, на который приходится почти 30% всей условно-чистой продукции. Богатые ресурсами страны, такие как Бразилия и Россия, также имеют достаточно прочные позиции в группе ресурсоемких отраслей: их доля здесь выше, чем в любой другой группе отраслей обрабатывающей промышленности (табл. 9).

Таблица 9. Ведущие страны группы ресурсоемких отраслей в 2010 г., % условно-чистой продукции

Источник: IHS Insight, McKinsey Global Institute.

В группе ресурсоемких отраслей развивающиеся страны идут впереди: на их долю приходится 54% условно-чистой продукции. Они также имеют и значительное положительное сальдо торгового баланса.

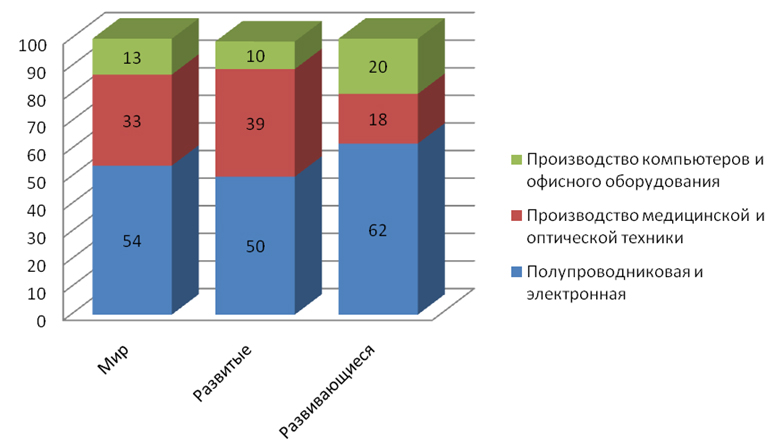

На инновационно-технологические отрасли обрабатывающей промышленности приходится 9% всей условно-чистой продукции. Эта группа состоит из трех отраслей: полупроводниковой и электронной промышленности, производства медицинского и оптического оборудования, компьютерного и офисного оборудования. Крупнейшим сегментом группы является полупроводниковая и электронная промышленность, на которую приходится 50% условно-чистой продукции (рис. 7).

Рис. 7. Отраслевая структура группы инновационно-технологических отраслей в 2010 г., % условно-чистой продукции

Источник: IHS Insight, McKinsey Global Institute.

Эта группа отраслей отличается высоким уровнем глобализации и инновационной составляющей: доля затрат на НИОКР в условно-чистой продукции колеблется от 25 до 35%. В зависимости от отрасли доля экспорта в общих объемах выпуска как конечной, так и промежуточной продукции достигает 55–90%.

Продукция этих отраслей активно торгуется на глобальном рынке благодаря модульным принципам построения компонентов и фрагментированному характеру цепочек добавленной стоимости. Во многих отраслях группы производственно-технологический процесс легко разбивается на отдельные стадии, которые могут быть отдалены друг от друга, а вся цепочка добавленной стоимости может охватывать сразу несколько стран [10]. Сочетание высокого уровня торгуемости с быстрыми темпами инноваций объясняет формирование в этих отраслях многочисленных специализированных кластеров. Концентрация в этих кластерах высококвалифицированных специалистов, накопленного профессионального опыта и благоприятной инвестиционной среды значительно ускоряет процесс проектирования, разработки и совершенствования новых продуктов, которые затем быстро распространяются в места производства по всему миру. В свою очередь, территориальное сосредоточение производства специальных компонентов, комплектующих и сборочных мощностей в одном кластере повышает эффективность всей цепочки добавленной стоимости.

Исторически лидирующие позиции в глобальных инновационно-технологических отраслях занимали компании развитых стран, такие как американские «Apple» и «Hewlett-Packard», японские «Fujitsu», «Hitachi» и «Toshiba», европейские «Nokia», «Philips» и «Siemems». На развитые страны приходится 70%, в том числе на США – 27% всей условно-чистой продукции этих отраслей (табл. 10).

Таблица 10. Ведущие страны группы инновационно-технологических отраслей в 2010 г., % условно-чистой продукции

Источник: IHS Insight, McKinsey Global Institute.

Южная Корея с такими компаниями, как LG и «Samsung», и Тайвань с компаниями «Acer» и «AsusTek» также занимают прочные места в группе. Другие азиатские экономики, прежде всего Китай, активно усиливают свои позиции в этом отраслевом сегменте. За десять лет развивающиеся страны почти утроили свою долю в условно-чистой продукции глобальных инновационно-технологических отраслей: с 11% в 2000 г. до 30% в 2010 г. За этот же период удельный вес Китая вырос с 4 до 23%. Развитые экономики испытывают возрастающий дефицит в торговле товарами этой группы, который достиг в 2010 г. 90 млрд долл. Развивающиеся страны делают акцент на потребительской электронике, полупроводниках и компьютерной технике, а развитые продолжают доминировать в производстве медицинской техники, оптического оборудования и измерительных приборов, являясь чистыми экспортерами таких товаров.

Государство играет весьма важную роль в стимулировании и формировании технологических возможностей своих стран, выступая в качестве первоначального покупателя и потребителя инноваций, обеспечивая финансирование НИОКР, предоставляя инвестиционные субсидии, вкладывая средства в прикладные исследования и образование, поддерживая взаимодействие между университетами и промышленностью.

Анализ электронной промышленности свидетельствует, что конечная сборка и послепродажное обслуживание являются трудоемким бизнесом. В эти ниши глобальных цепочек добавленной стоимости активно внедряются развивающиеся экономики, такие как Китай, Мексика, Венгрия и др. Доля мобильных телефонов, произведенных в странах Азиатско-Тихоокеанского бассейна, за 2001–2011 гг. удвоилась, достигнув 80%, из которых 60% приходится на Китай. За тот же период удельный вес стран Восточной Европы вырос с 2 до 6%.

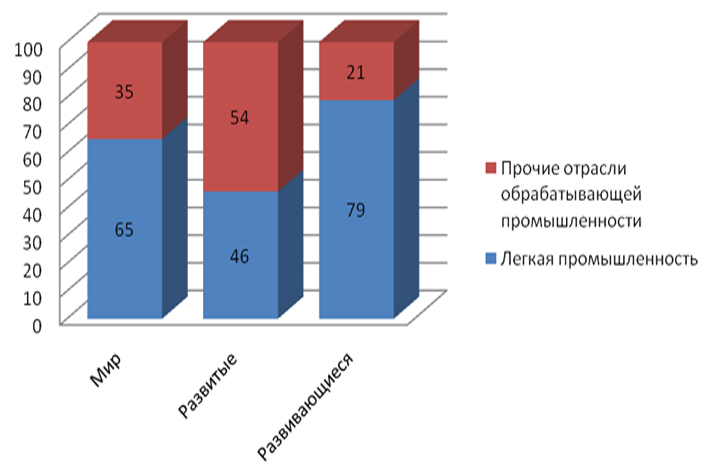

На группу трудоемких отраслей приходится 7% условно-чистой продукции глобальной обрабатывающей промышленности. Эта группа состоит из двух крупных отраслевых блоков: легкой промышленности (текстильная, кожевенная, производство одежды и обуви) и прочих отраслей обрабатывающей промышленности (производство игрушек, ювелирных украшений, мебели и т. д.) (рис. 8).

Рис. 8. Отраслевая структура группы трудоемких отраслей в 2010 г., % условно-чистой продукции

Источник: IHS Insight, McKinsey Global Institute.

В целом эта группа отраслей отличается очень высокой трудоемкостью производства (на 1 тыс. долл. произведенной условно-чистой продукции требуется 30–35 человеко-часов). Для этих отраслей характерен также высокий уровень торгуемости: 50–70% глобального выпуска потребляется вне границ страны-производителя.

Многие развивающиеся страны использовали текстильную промышленность и производство одежды в качестве первого шага на пути экономического развития при переходе от аграрной стадии к городской трудоемкой обрабатывающей промышленности. По мере роста национального дохода и уровня заработной платы сравнительные конкурентные преимущества низких трудовых издержек уменьшаются, и развивающиеся экономики переходят к более сложным и менее трудоемким производствам.

В странах с высоким уровнем дохода на душу населения, таких как Норвегия, Сингапур, Швейцария, доля трудоемких отраслей в обрабатывающей промышленности не превышает 5%. Напротив, в таких странах, как Бангладеш, Гондурас или Шри-Ланка, удельный вес таких отраслей возрастает до 25–35%. Однако встречаются и исключения. Так, в Португалии и Италии, относящихся к странам со средним уровнем душевого дохода (около 25 тыс. долл.), трудоемкие отрасли занимают крупную нишу в обрабатывающей промышленности (15–20%) [11].

В настоящее время группа трудоемких отраслей сосредоточена в основном в странах Латинской Америки и Азии, прежде всего в Китае (табл. 11).

Таблица 11. Ведущие страны группы трудоемких отраслей в 2010 г., % условно-чистой продукции

Источник: IHS Insight, McKinsey Global Institute.

В 2010 г. на Китай приходилось 36% условно-чистой продукции группы трудоемких отраслей (в 2000 г. – 7%). Доля всех развивающихся стран в условно-чистой продукции трудоемких отраслей выросла за тот же период с 25 до 58%. В результате в развитых странах наблюдался рост дефицита в торговле трудоемкими товарами: со 140 млрд долл. в 2000 г. до 340 млрд долл. в 2010 г.

В экспорте одежды за период с 2000 г. до 2009 г. удельный вес Китая вырос с 18 до 33%, Бангладеш – с 2,6 до 3%; Вьетнам поднялся с 1,7% в 2005 г. до 2,5% в 2009 г. Существенно нарастили экспорт одежды Камбоджа, Египет и Пакистан [12].

На волне торгового либерализма низкие трудовые издержки стали решающим фактором развития трудоемких отраслей, что на протяжении последних 40 лет ведет к снижению роли развитых экономик в этом сегменте обрабатывающей промышленности. Напротив, в Китае в трудоемких отраслях занято примерно 24 млн человек, включая 18 млн в легкой промышленности. Но и здесь растущие издержки производства, особенно в прибрежных провинциях страны, а также стремление государства к диверсификации обрабатывающей промышленности приводят к миграции компаний этого сектора в страны с еще более низкими трудовыми издержками (Вьетнам, Камбоджу и др.) [13].

Факторы развития обрабатывающей промышленности

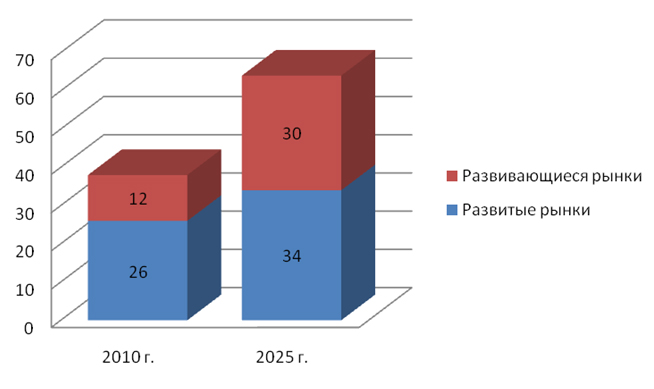

Фундаментальный сдвиг обрабатывающей промышленности (производства и потребления) в развивающиеся страны не всегда и не везде полностью осознается. По данным консультационной компании «McKinsey», объем потребления материальных благ и услуг развивающимися экономиками может вырасти с 12 трлн долл. в 2010 г. до 30 трлн к 2025 г. (рис. 9).

Рис. 9. Мировое потребление материальных благ и услуг, трлн долл.

Источник: McKinseyGlobalInstitute.

По мере роста благосостояния развивающихся стран к глобальному потребительскому классу добавится еще 1,8 млрд человек. 60% всех семей в мире с ежегодным доходом в 20 тыс. долл. будет, вероятно, проживать в развивающихся странах [14]. К 2025 г., по некоторым расчетам, на развивающиеся страны придется до 70% глобального спроса на продукцию обрабатывающей промышленности.

Сдвиг в сторону развивающихся рынков происходит не только за счет крупных экономик, таких как Китай и Индия, но и благодаря экономическому росту Индонезии, Кении, Вьетнама и ряда более мелких стран. Лишь некоторые транснациональные компании полностью осознали этот феномен. По оценкам компании «McKinsey», крупнейшие глобальные корпорации, базирующиеся в развитых станах, только 17% своих продаж и производства реализуют в развивающихся странах.

Эффект от сдвига в глобальном спросе по-разному проявляется в разных отраслях обрабатывающей промышленности. Например, в группе отраслей регионального производства (пищевая промышленность и др.) рост новых мощностей следует за ростом спроса. Так, среднегодовые темпы прироста в пищевой промышленности Бразилии, Китая и Индии начиная с 1995 г. составляли от 8 до 18%. В то же время объемы производства в пищевой промышленности развитых стран увеличивались ежегодно только на 2–3%.

В ресурсоемких отраслях (черная металлургия) производственные мощности также служат удовлетворению спроса прежде всего развивающихся стран. Доля Китая в глобальном спросе на готовую плоскую сталь удвоилась и достигла 42% в прошлом десятилетии, в то время как удельный вес Западной Европы и США сократился на 23 процентных пункта.

Что касается группы отраслей глобальных инноваций для региональных рынков – в фармацевтической промышленности, например, ожидается рост спроса на дженерики к 2025 г. на 80%. В Индии и ряде других развивающихся стран уже созданы мощности, которые в перспективе смогут удовлетворить этот растущий спрос.

Спрос на автомобили в развивающихся странах уже превысил аналогичный спрос в развитых. Предполагается, что с 2012 по 2018 г. он будет ежегодно возрастать на 6,1%, в то время как в развитых экономиках – только на 1,6%.

В аэрокосмической промышленности спрос ограничивается бюджетными дефицитами и медленным выходом из рецессии, что делает проблематичным значительное увеличение флота новых лайнеров у авиакомпаний. При этом более 50% произведенных самолетов найдет применение в развивающихся странах. Однако здесь сдвиг в спросе не означает аналогичного сдвига в производстве: 90% производственных мощностей остается в Канаде, Западной Европе и США; и даже к 2020 г. на Китай будет приходиться менее 10% глобального производства гражданских самолетов.

Сдвиг в спросе в сторону развивающихся стран значительно усложняет структуру обрабатывающей промышленности. Бразилия, Китай, Индия, страны Африки не являются едиными рынками, а состоят из разнообразных региональных, этнических, культурных и экономических сегментов, многие из которых настолько велики, что могут сравниться с некоторыми развитыми странами. Например, валовой региональный продукт одного Шанхая составляет 530 млрд долл., что соответствует размерам ВНП Швейцарии и больше, чем ВНП Бельгии, Дании или Норвегии.

Сдвиг производства и потребления в развивающиеся страны приводит к росту там уровня заработной платы. В 2000–2009 гг. реальная зарплата в развитых странах увеличивалась ежегодно на 0,5–0,9%, а в странах Азии – на 7,1–7,8%, в странах Центральной и Восточной Европы – на 4,6–6,6%, в Латинской Америке – на 2–4% [15].

Растущие трудовые издержки в наибольшей степени затрагивают трудоинтенсивные отрасли и сборочные производства в инновационно-технологических отраслях, где труд составляет существенную долю совокупных издержек. В ответ на рост издержек компании стараются переводить производство в места с более благоприятными условиями. Это создает возможности для стран «следующей волны», таких как Бангладеш, Камбоджа, Индонезия и Вьетнам, в которых уже наблюдается быстрый рост трудоемких отраслей (табл. 12).

Таблица 12. Темпы прироста в среднем за год трудовых издержек и производительности труда в обрабатывающей промышленности ряда развивающихся стран 2000-2010 гг., %

Источник: Economist Intelligence Unit; IHS Global Insight; Country Labor Statistics

В 2011 г. 26% компаний Западной Европы, Среднего Востока и Африки и 80% японских компаний испытывали трудности в заполнении вакансий, требующих высокой квалификации, особенно технических и инженерных [16]. В том же году в США, когда безработица там превысила 9%, 30% всех компаний страны и 45% компаний обрабатывающей промышленности имели вакансии, которые не могли заполнить в течение 6 месяцев [17]. Согласно прогнозам специалистов, к 2020 г. дефицит высококвалифицированных специалистов составит в мире 38–41 млн чел., в том числе в развитых странах – 16–18 млн чел. В то же время будет наблюдаться избыток низкоквалифицированной рабочей силы в размере 89–94 млн чел., в том числе 32–35 млн в развитых странах.

В 2011 г. три наиболее дефицитные специальности представляли как раз обрабатывающую промышленность – техники, квалифицированные рабочие и инженеры [18]. Это создает возможности для крупных развивающихся стран, которые могут стать важными исследовательскими хабами.

Нехватка квалифицированных кадров усугубляется демографическими трендами, особенно быстрым старением населения в развитых странах, а также в Китае. В следующие двадцать лет темпы прироста рабочей силы существенно замедлятся, а во многих развитых странах будет наблюдаться ее сокращение. Например, в целом в развитых экономиках темпы прироста ожидаются на уровне 0,7% в год, в Японии же численность рабочей силы сократится вследствие низкого уровня рождаемости [19]. В США уже сейчас пожилые рабочие (55 лет и больше) составляют 40% рабочей силы в производстве минеральных удобрений, более трети – в промышленности строительных материалов и металлообработке и более 25% – в аэрокосмической промышленности, производстве измерительного оборудования и приборов, автомобильной промышленности. Вместе со средневозрастной группой (45–55 лет) доля такой рабочей силы достигает в указанных отраслях 60–70%.

После десятилетий либерализации, приватизации и дерегулирования стремление стимулировать экономический рост и занятость на волне финансово-экономического кризиса охватило и обрабатывающую промышленность. Усилия государств по повышению конкурентоспособности своей обрабатывающей промышленности и созданию более благоприятных условий для транснациональных корпораций этой отрасли на своей территории принимают разнообразные формы. Они включают в себя поддержку местной промышленности, сокращение корпоративных налогов, регулирование качества и безопасности продукции и т. п.

Несмотря на международные усилия, направленные против нетарифных барьеров, страны продолжают использовать их для защиты национального обрабатывающего сектора. К таковым относятся требования локализации производства (в обмен на доступ к рынку), субсидии отечественному производителю. Индия, например, в своей оборонной промышленности выдвигает требование, чтобы зарубежные подрядчики, выигравшие контракт стоимостью более 60 млн долл., инвестировали 30–50% от суммы контракта в закупки товаров и услуг у индийских оборонных предприятий или делали прямые инвестиции в индийскую оборонную промышленность или центры НИОКР. Развитые страны, как известно, широко практикуют субсидии своим предприятиям обрабатывающей промышленности, а глобальная аэрокосмическая промышленность получает от государства широкую поддержку в виде финансирования и государственных закупок (льготное кредитование, военные и коммерческие заказы, а также финансирование НИОКР, гранты на обучение, специальные льготные налоговые, торговые и трудовые соглашения). В табл. 13 представлены формы государственной поддержки ряда отраслей обрабатывающей промышленности в некоторых странах мира.

Таблица 13. Формы государственной поддержки в некоторых отраслях обрабатывающей промышленности

Источник: How to compete and grow: A sector guide to policy. March 2010.

Государственное вмешательство широко практикуется и в ресурсоемких отраслях обрабатывающей промышленности. Производство стали рассматривается во многих странах как важнейший фактор экономического роста и национальной безопасности. Импортные тарифы в этой отрасли за последние двадцать лет заметно снизились, однако используются нетарифные инструменты развития национальной металлургии. Например, в Японии, согласно государственным стандартам, при строительстве объектов используется металл очень высокого качества (для противостояния частым землетрясениям), который производится только японскими компаниями.

Таким образом, обрабатывающая промышленность продолжает играть важнейшую роль в экономике как развитых, так и развивающихся стран, стимулируя инновации и повышение производительности, а также рост благосостояния населения. Эффективная структура обрабатывающих отраслей является объектом активной государственной промышленной политики и фактором международной конкурентоспособности на глобальных рынках.

Примечания:

[1] Growth and Renewal in the United States: Retooling America’s economic engine, MGI, February 2011; From austerity to prosperity: Seven priorities for the long term. MGI, February 2010.

[2] Manufacturing the Future: The next era of global Growth and innovation. MGI. November 2012.

[3] How IT enables productivity growth. McKinsey Global Institute, October 2002

[4] Private Sector R&D: A Global View. August 2007.

[5] Global Production: A handbook for strategy and implementation, McKinsey and Company and Darmstadt University of Technology. Berlin: Springer Verlag, 2008.

[6] Innovation in global industries: US firms competing in a new world. NRC 2008.

[7] IC Insights, April 2012.

[8] New horizons: Multinational company investment in developing economy, McKinsey Global Institute, October 2003.

[9] Value chains, networks, and clusters: Reframing the global automotive industry. MIT IPC working paper, No 08-002, February 2008.

[10] T. Sturgeon and M. Kawakami. Global value chains in the electronics industry: Was the crisis a window of opportunity countries? World Bank policy research working paper. No 5417, September 2010; Gary Pisano and Willy Shih. Restoring American competitiveness. Harvard Business Review, July-August 2009; Gary Pisano and Willy Shih. Does America really need manufacturing? Harvard Business Review, March 2012.

[11] G. Gereffi and S. Frederick. Global apparel value chain, trade and the crisis: Challenges and opportunities for developing countries. World Bank policy research working paper. No 5282, April 2010.

[12] G. Gereffi and S. Frederick. Global apparel value chain, trade and the crisis: Challenges and opportunities for developing countries. World Bank policy research working paper. No 5282, April 2010.

[13] Sustaining Vietnam’s Growth: The productivity challenge. MGI. February 2012; “Good darling, Vietnam: Rising costs in China are sending more buyers to Southeast Asia”. The Economist, June 4, 2011.

[14] Urban World: Cities and the rise of the consuming class. McKinsey Global Institute, June 2012.

[15] Global wage report 2010-2011: Wage policies in time of crisis. International Labor Organization, December 2010.

[16] 2011 Talent shortage survey result, Manpower Group, 2011.

[17] An economy that work: Job creation and America’ future, McKinsey Global Institute, June 2011

[18] «Manufacturing” talent for the human age. Manpower group, 2011.

[19] The world at work: Jobs, pay and skills for 3.5 billion people. McKinsey Global Institute, June 2012.

Источник

Вернуться назад