Теория финансовых циклов: "Кризис создал сам себя и он никуда не делся"

20-12-2012, 13:01. Разместил: VP

Один из самых популярных макроэкономистов - Клаудио Борио из международного банка BIS - написал программное эссе, где изложил новую теорию возникновения нынешнего кризиса. Согласно ей, кризис возник из-за циклических финансовых дисбалансов, выразившихся в резком росте кредитования. Центробанки всего мира его просмотрели, потому что он не вписался в стандартные на то время модели. Но и спустя 5 лет власти лечат его совершенно неправильно - бесконечные смягчения только загоняют болезнь внутрь экономики

Базель. 17 декабря. FINMARKET.RU - Кризис, волны которого накатывают на разные страны уже пять лет, экономисты так и не смогли объяснить в рамках стандартных нео-кейнсианских и нео-классических теорий бизнес-циклов. Поэтому для объяснения нужно применить хорошо забытую и давно не модную теорию финансовых циклов, пишет Клаудио Борио из Банка международных расчетов (BIS) - один из самых "модных" экономистов нашего времени.

Впервые после долгого перерыва теорию (основанную на воззрениях австрийской школы, но ушедшую далеко от нее) вспомнили в 90-ые, когда Япония погрузилась в непонятную и нелогичную стагнацию. Но изучение вопроса не спасло мир от повторения скорбного японского пути.

Накопленных за пару десятилетий знаний хватает, чтобы понять: сверхмягкая политика ФРС и других мировых центробанков не поможет. Единственный выход из кризиса - правительства должны взять все частные долги на себя, уверен Борио.

Что такое финансовый цикл?

Борио написал короткую инструкцию для понимания концепции для экономистов, привыкших думать о финансах как о простой системе перераспределения ресурсов, в которой нужно учитывать только транзакционные издержки:

- Думайте о среднесрочной перспективе, а не о краткосрочной, ведь финансовые циклы намного длиннее стандартных деловых циклов.

- Думайте о монетарной природе экономики, ведь финансовая система не просто размещает ресурсы, но и сама создает покупательскую способность и поэтому, отчасти, живет самостоятельной жизнью.

- Думайте глобально, ведь мировая экономика со своими финансовыми, продуктовыми и промежуточными рынками уже достаточно интегрирована.

Общепринятого определения финансового цикла нет, пишет Борио, который как раз находится на переднем краю этого теоретического направления.

Самое близкое определение - "самопродуцирующиеся взаимосвязи наших представлений о ценности активов, рисках, финансовых ограничениях приводят к буму, а затем к падению рынков".

- Наиболее точно наше положение в финансовом цикле показывают цены на недвижимость и стоимость кредита. Кредитование особенно важно при строительстве и покупке недвижимости, поэтому эти два компонента обычно взаимосвязаны. Цены на акции имеют с этим двумя ориентирами куда меньшую взаимосвязь.

- Также значение при изучении циклов имеют процентные ставки, волатильность, премия за риск, плохие кредиты и так далее.

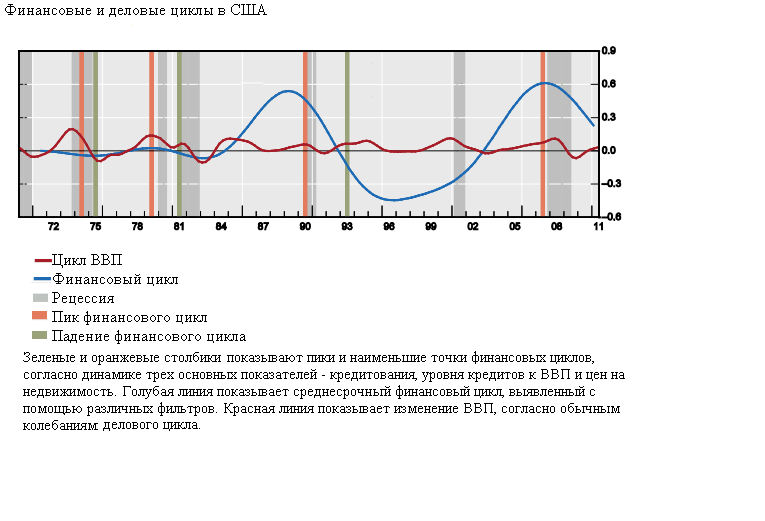

- Финансовые циклы сменяются реже, чем деловые. Традиционные деловые циклы повторяются с частотой 5-8 лет. В среднем длина финансового цикла для 7 развитых экономик составляет 16 лет, согласно измерениям, которые велись с 1960х годов.

Финансовый цикл длиннее делового

- Сразу вслед за пиком финансового цикла следует кризис. Обычно, как только цикл доходит до своей верхней точки, начинается банковский кризис. За все время изучения 7 развитых экономик, кризис не следовал сразу за пиком только в том случае, если он был вызван внешними потерями банков и финансовых институтов. Например, недавние проблемы в банковских системах Швейцарии и Германии были связаны с финансовыми циклами других стран Европы и США.

- Рецессия после финансового кризиса тяжелее, чем после экономического. Обычно спад на 50% более глубокий, чем падение, вызванное деловым циклом.

Вслед за пиком финансового цикла обычно следует кризис

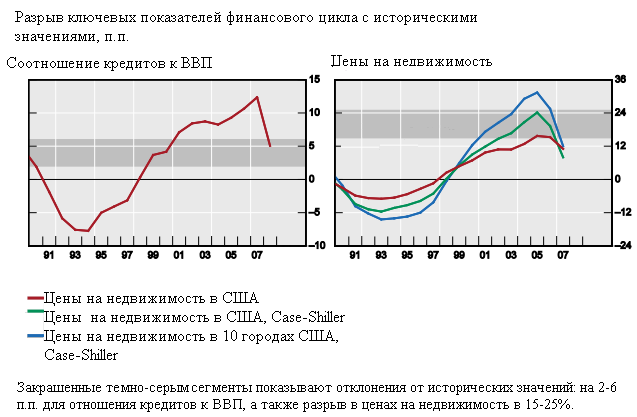

- Кризис можно предсказать. Современная теория финансовых циклов позволяет обнаружить признаки кризиса в будущем. Причем риски можно определить довольно точно и в реальном времени. Самый четкий ориентир - это одновременное позитивное отклонение показателя кредита к ВВП и цен на активы, особенно недвижимость, от исторических норм. Вместе эти два отклонения дают четкий сигнал - пик близок, вот-вот начнется кризис.

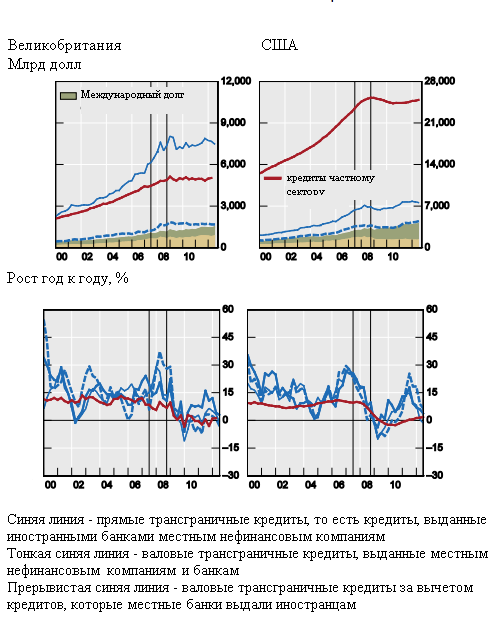

- Вместе с глобализацией растет роль международного компонента циклов - это можно определить, например, по доле кредитов, выданных нефинансовым предприятиям заграничными банками.

Нынешний финансовый кризис в США можно было предсказать

"Международный фактор" способствовал распространению кризиса

- Продолжительность цикла зависит от политики государства. Чем свободнее финансовая политика, тем сильнее проявляются восходящая и нисходящая часть цикла.

- К буму приводит и открытая макроэкономическая политика в условиях глобализации: растет потенциал экономики, больше возможностей для роста цен на активы и кредитования, а также для более низкой инфляции. Из-за последней особенности центробанки, озабоченные таргетированием инфляции, не замечают бум, признаком которого обычно является растущая инфляция - и у них просто нет мотивации ужесточать монетарную политику. Потом бывает уже поздно - за бумом "неожиданно" следует кризис.

Что нужно забыть, чтобы понять финансовые циклы

По мнению Борио, все модели, которые позволят прогнозировать кризисы и подбирать верную политику, должны обязательно включать в себя три аспекта:

1. Финансовые бумы не просто предшествуют кризису, они вызывают их. Кризис - последствие уязвимостей системы, которые появляются во время стадии бума.

2. Именно кредитование и долги в целом являются двигателем любого бума, ведь компании позволяют себе больше тратить и покупать. Это приводит к неправильному размещению ресурсов, причем, как капитала, так и рабочей силы. Как только цены на активы и потоки наличности начинают сокращаться в стадии спада, долги превращаются в силу, сдерживающую восстановление: домохозяйства, бизнес и правительства стремятся экономить, чтобы восстановить свои балансы.

3. Нужно учитывать разницу между моделями потенциального выпуска:

- согласно стандартной теории, это выпуск на уровне, обеспечивающем полную занятость и не вызывающем ускорение инфляции. Предполагается, что если экономика достигла своего потенциала, то она будет оставаться там бесконечно, пока ее не "выбьет" оттуда внешний шок. Инфляция в этой модели - надежный индикатор того, где находится выпуск - выше или ниже потенциала.

- согласно теории финансовых циклов, инфляция может быть стабильной, но выпуск при этом будет снижаться или быстро расти - это связано с финансовыми дисбалансами. Инфляция при этом ничего не может сообщить о выпуске.

В разных моделях потенциал выпуска может быть разным

Наконец, нужно забыть все, чему учила почившая во время кризиса в страшных муках теория рационального поведения рынков:

- Стоит отказаться от идеи, что поведение экономических агентов рационально и они обладают полной информацией о состоянии рынков. Нужно исходить из того, что информация у агентов неполная.

- Кроме того, нужно помнить, что отношение к риску не абсолютно, а меняется в зависимости от информации о состоянии экономики.

- Нужно учитывать то, что финансовая система сама создает покупательскую способность, а не просто служит системой трансферта ресурсов.

Два взгляда на нынешний кризис

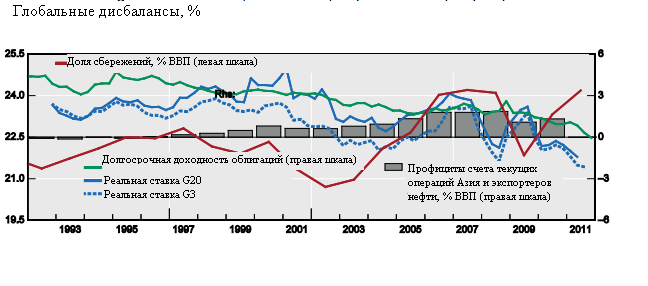

Принято считать, что причиной этого кризиса были торговые дисбалансы в мировой экономике.

- Профициты счета текущих операций, особенно азиатских экономик, привели к оттоку капитала из этих стран, с помощью которого финансировался кредитный бум в странах с дефицитом счета текущих операций - главным образом в США, в эпицентре кризиса.

- Сбережений в мире было больше, чем инвестиций. Итогом этого стало давление на процентную ставку - особенно низкой она была по долларовым активам, в которые в основном инвестировались профициты азиатских стран. Инвесторы в поисках большей доходности стали брать на себя излишние риски - это и стало причиной финансового кризиса.

Но это не верно, пишет Борио. Одно из следствий в этой модели подменяет первопричину кризиса:

- Нельзя делать акцент на накоплениях. Кризис связан с быстрым ростом соотношения кредитования к ВВП, а накопления - лишь небольшая часть ВВП.

- Кредитный бум в США во многом финансировался за счет внутренних средств или средств других стран с большими дефицитами текущего счета, например, Великобритании. Да и сами США были крупными экспортерами капитала.

- Причина кризиса - разрыв каналов финансирования в структуре кредитования - потоки сбережений и инвестиций об этом нам ничего не скажут, пока жареный петух нас не клюнет. При анализе скорее стоит ориентироваться не на чистые (приток минус отток), а на совокупные потоки капитала.

- Несбалансированное размещение активов изменило равновесие спроса и предложения на рынке денег, а также "сдвинуло" долгосрочные естественные ставки - ставки, соответствующие потенциальному выпуску. В отличие от рыночных ставок, зависимых от политики центробанков и других факторов, естественные ставки зависят только от фундаментальных факторов. Которые, собственно, незаметно изменились в период бума.

Торговые дисбалансы и высокая норма сбережений не могут полностью объяснить кризис

Как предотвратить кризис

Политикам необходимо бороться с кредитными бумами с помощью бюджетной, монетарной и макроэкономической политики. Это позволит сдержать развитие дисбалансов и быстро справиться с их последствиями. Правительство может таким образом убрать то, что называется "избыточной эластичностью" системы.

Действенный метод - повышения требований к резервам и ликвидности банков, например, в рамках Базеля III, но не во время кризиса, а во время бума. Но, для начала, бум нужно научиться быстро определять.

- Центробанки при проведении монетарной политики должны руководствоваться не только инфляцией , но и другими показателями финансового рынка. Горизонт прогнозирования регуляторов должен быть больше 2 лет, а основной упор в нем должен быть сделан на риски.

- Бюджетная политика должна быть как можно более скромной, ведь во время бума обычно прогнозы по росту экономики и доходов переоцениваются. Так, до кризиса бюджеты Испании и Ирландии казались вполне надежными: уровень госдолга к ВВП был относительно низким, а сам бюджет - профицитным. Но правительство не учли возможного кризиса (а кто учел?) и связанных с ним проблем банковского сектора, что загнало их в долговую ловушку. Если бы риски финансовых циклов были учтены, то правительствам не пришлось бы брать на себя долги банков, и они не оказались бы в долговом кризисе.

Совет, отличный, но труднореализуемый, признает Борио. Скорее всего, и в следующий раз правительства, занятые краткосрочными и насущными делами, просто не смогут уследить за финансовыми циклами, ведь они куда длиннее, чем бизнес-циклы. Они пропустят значительные дисбалансы при размещении активов. А затем снова будут лечить не финансовую болезнь, а лишь ее симптомы и осложнения в виде рецессии. Это лишь отсрочит тот день, когда экономика начнет выздоравливать.

Руководство по борьбе с кризисом

Большинство кризисов после войны выглядели совсем иначе: высокая инфляция указывала центробанкам на перегрев, те ужесточали политику, это приводило к рецессии, экономика быстро восстанавливалась, новые долги не возникали, а потому и не мешали восстановлению. Но этот кризис начался в период стабильной инфляции, и денежные власти его не отследили, а потом не смогли его правильно остановить, хотя начали борьбу с верных шагов. По мнению Борио, действовать нужно так:

- Управление кризисом. Главная цель властей на этом этапе - минимизировать ущерб и остановить распространение. Здесь подойдут разнообразные средства - от увеличения расходов бюджета до смягчения монетарной политики.

- Разрешение кризиса. Сразу за симптоматическим лечением должно следовать основное, устраняющее причины кризиса. Приоритетом должно стать восстановление балансов банков, компаний и домохозяйств. Это станет основой восстановления экономики.

- Правительству нужно сразу определить, как использовать ограниченные ресурсы бюджетов, чтобы помочь разрешить проблему балансов частного сектора. Так, банкам должен быть предоставлен капитал, но только при условии списания долга и возможной национализации. С домохозяйств может быть списана часть задолженности.

- Это означает активную стратегию по замене частного долга госдолгом. При этом необходимо активно и решительно разрешать все конфликты между заемщиками и кредиторами, менеджментом, акционерами и инвесторами. Как только риски снизятся, экономика начнет расти.

- Слишком долгая агрессивная монетарная политика - как способ "купить время" - больному противопоказана. Она, вероятно, лишь задержит восстановление экономики, а не разрешит проблемы. Это касается и периода низких ставок и агрессивной программы покупки активов. Итогом может стать снижение доходов финансовых компаний, атрофия финансовых рынков. Кроме того, агрессивная политика центробанков может загнать болезнь внутрь, сделав ее хронической.

- Сами центробанки при этом будут слишком обременены активами. Пострадает их независимость и надежность. Появится повод критиковать их за слишком агрессивную политику. В итоге, рисков станет еще больше, а выход из порочного круга так и не будет найден. Вывод - монетарная политика в отличие от бюджетной фактически не эффективна время финансовых кризисов.

- Зато эффективным может оказаться снижение курса валюты, которая приведет к росту экспорта. В этом случае восстановление экономики будет более устойчивым.

Удачный пример антикризисной политики - это страны Северной Европы в 1990-е годы. Стадия управления кризисом была короткой, но довольно эффективной: власти стабилизировали финансовый рынок с помощью госгарантий банкам и вливаний ликвидности.

Затем они сразу же взялись за проблему балансов - проводили жесткие стресс-тесты, некоторые финансовые институты пришлось временно национализировать, были списаны плохие активы, ликвидированы избыточные мощности в финансовой системе и улучшена операционная эффективность. В итоге, выздоровление экономики было быстрым.

Неудачный пример - Япония, в которой финансовый кризис также случился в 1990-е годы. Власти сразу не определили, что это кризис финансового рынка, а проблема - в балансах, и принялись снижать ставки, пока не уперлись в дно. Затем, когда диагноз все же был поставлен, несколько лет понадобилось на то, чтобы использовать деньги налогоплательщиков, чтобы улучшить балансы банков и компаний. Экономика так толком и не восстановилась.

BIS - банк, созданный специально для координации работы центробанков - настоятельно советует ЦБ всего мира не увлекаться монетарным стимулированием. Политика, которая кажется эффективной для одних стран, может иметь разрушительные последствия на глобальном уровне.

Уже есть признаки того, что в некоторых развивающихся экономиках появляются дисбалансы, похожие на те, что были в развитых странах до кризиса.

Вернуться назад